- Оформляем информационное письмо о применении УСН: пошаговая инструкция

- Как составить обращение в ИФНС

- Что ответит налоговая

- Право применения УСН в 2021 году

- УСН

- Право применения УСН

- Как получить информационное письмо из налоговой

- Можно ли требовать от налогоплательщика представлять подтверждение права применения УСН?

- Информационное письмо от ФНС по форме 26.2-7

- Какие еще документы могут подтверждать право применения УСН

- Сопроводительное письмо

- Обязательно ли получать информационное письмо о применении УСН

- Образец запроса в налоговую о системе налогообложения 2021 и 2021

- Что такое уведомление о применении УСН

- Налоговые режимы

- В каких случаях может понадобиться подтверждение применения усн

- Подтверждение перехода на ОСНО

- Как получить письмо о применении УСН

- Итоги

- Распространенные ошибки при написании заявления в налоговый орган

- письма

- Как получить подтверждение о переходе на УСН?

- Зачем подтверждать переход на упрощенную систему

- Чем подтверждается переход на УСН

- Уведомление о переходе на УСН в 2021 году — пошаговая инструкция

- Зачем заявлять о переходе на УСН

- Бланк уведомления по форме 26.2-1

- Порядок подачи уведомления

- Сроки подачи

- Почему рекомендуется подать уведомление одновременно с регистрацией ИП/ООО

- Образец заполнения

- Как подтвердить применение УСН

- Форма 26.2-7 — как получить информационное письмо о применении УСН

- В каких случаях стоит запросить информационное письмо

- Как получить письмо по форме 26.2‑7

- Что должно содержаться в информационном письме от ИФНС

- 🎥 Видео

Видео:Упрощенная система налогообложенияСкачать

Оформляем информационное письмо о применении УСН: пошаговая инструкция

Запрос в налоговую инспекцию о применении УСН — это письменное обращение с просьбой подтвердить поставщику применение спецрежима.

Для всех организаций и предпринимателей по умолчанию установлен один режим — ОСНО, или общая система налогообложения. Когда налогоплательщик регистрирует юридическое лицо или ИП, он автоматически попадает под ОСНО. Для перехода на упрощенную систему налогообложения необходимо подать специальное заявление 26.2-1.

По правилам форму КНД 11550001 (заявку 26.2-1) готовят в трех экземплярах: один — для налоговой, остальные с отметками ИФНС возвращают заявителю. Но иногда налогоплательщики подают только одну форму, и никаких подтверждений о применении УСН у них не остается.

В некоторых случаях поставщикам потребуется подтвердить работу на упрощенной системе налогообложения. Поставщики на УСН вправе участвовать в закупках наравне с остальными организациями (п. 4 ст. 3 44-ФЗ).

Никаких исключений для них как неплательщиков НДС не предусмотрено — цена контракта не уменьшается.

Заказчик обязан рассчитывать НМЦК таким образом, чтобы в ней учитывались все ценообразующие факторы, в том числе и налоговые сборы (письмо Минфина №24-01-07/34829 от 15.05.2019).

Контракт заключается по требованиям извещения и предложениям поставщика — по той цене, которую предложил исполнитель. Цена является твердой и не меняется в процессе исполнения контракта. Заказчик оплачивает товары, работы и услуги по цене победителя, независимо от применяемой исполнителем системы налогообложения.

Заказчики по 44-ФЗ не включают сведения о применяемом налоговом режиме в список обязательных документов закупки. Поставщики предоставляют подтверждающий документ по желанию. А вот в закупках по 223-ФЗ иная ситуация.

Если заказчик включил такое условие в закупочную документацию, поставщик обязан подтвердить применяемый налоговый режим. Исполнитель прикладывает к заявке документ-основание: заявку 26.

2-1 с отметкой ИФНС или подтверждение о применении УСН от территориальной инспекции.

Как составить обращение в ИФНС

Поставщик формирует запрос о подтверждении упрощенки в свободной форме. Унифицированного бланка для такой заявки не предусмотрено. В письменном обращении рекомендуется указать:

- Название организации или Ф.И.О. заявителя ИП.

- Адрес местонахождения, а для ИП — адрес регистрации. Контактную информацию.

- Суть запроса: ИП или организация перешли на упрощенку, подавали заявление по форме 26.2-1 и налоговую декларацию УСН. Необходимо получить документальное подтверждение о переходе.

Варианты передачи письма в ИФНС — лично или по почте. Если передаете по почте или курьером, то только заказным письмом с уведомлением о вручении и описью вложений. Только так у отправителя появятся отметка о вручении.

Это рекомендуемый образец запроса в налоговую о системе налогообложения: заполните его и передайте в ИФНС.

| Начальнику ИФНС России по г. ___________от ___________________________________________________________________________________________________________________________________________________Исходящий № __________ от ____________ (наименование организации, ИНН, КПП, адрес местонахождения, контактный телефон)ЗапросСогласно ст. ст. 346.12, 346.13 Налогового кодекса Российской Федерации с __________________20____г. наша организация перешла/переходит на упрощенную(ненужное зачеркнуть)систему налогообложения в соответствии с заявлением (уведомлением) от _____________________20___г.В связи с этим просим выдать информационное письмо о применении упрощенной системы налогообложения._____________________ ________________ __________________(Должность руководителя) (Подпись) (Ф.И.О., полностью)Печать организации |

Что ответит налоговая

ИФНС подтвердит переход на упрощенку в ответном документе в течение 30 дней. Подтверждение составляют по унифицированной форме 26.2-7 (утв. приказом ФНС №ММВ-7-3/ от 02.11.2012). В ответном письме ФНС подтверждает переход организации или ИП на упрощенную систему налогообложения с указанием даты получения заявления на переход и даты подачи налоговой декларации УСН.

https://www.youtube.com/watch?v=eL61jvC9I5U

Если заказчик в извещение запросил подтверждение применения упрощенной системы налогообложения, поставщик вправе предоставить копию этого письма в составе заявки как документ соответствия.

Видео:Упрощённая система налогообложенияСкачать

Право применения УСН в 2021 году

> УСН > Право применения УСН в 2021 году

В некоторых случае контрагенты просят от налогоплательщика подтверждение права применения упрощенной системы налогообложения. Требовать подтверждение данного права контрагенты не вправе, но направить запрос вполне могут. С статье рассмотрим, как компании или предприниматели могут подтвердить свое право применения УСН.

УСН

УСН или упрощенная система налогообложения предполагает более простую форму ведения учета и отчетности, чем при ОСНО, а также упрощенный порядок уплаты налоговых взносов. Некоторые компании и ИП предпочитают данный налоговый режим иным режимам налогообложения, так как он обладает внушительным перечнем преимуществ:

- При применении данной налоговой системы у налогоплательщика есть выбор объекта налогообложения: «Доходы» с налоговой ставкой 6% и «Доходы минус расходы» с налоговой ставкой 15%.

- Наиболее экономный налоговый учет.

- Самая простая форма отчетности. Декларация подается только один раз в год.

- Отсутствие необходимости уплачивать иные налоги, такие как налог на имущество, НДС и др. Однако, следует помнить, что исключения все таки встречаются.

Важно! При применении УСН компании не начисляют НДС с реализации, а также не выставляют счета-фактуры. В связи с этим покупатели могут запрашивать подтверждение права применения данного спецрежима.

Право применения УСН

Когда компания или ИП переходит на УСН, то предусматривается, что работа будет осуществляться без НДС. Кроме того, контрагентам не потребуется выставлять счет-фактуры, либо при их выставлении НДС выделять будет не нужно.

Однако не все контрагенты верят компаниям и предпринимателям и требуют подтверждения того, что налогоплательщик действительно может не выделять НДС и не должен уплачивать этот налог. Законодательство не предусматривает необходимость налогоплательщиков подтверждать перед своими контрагентами право на применение УСН.

Но иногда нелишним бывает это сделать, так как это часто помогает сохранить отношения с клиентами. Право на применение УСН как для предпринимателей, так и для ИП подтверждается следующими документами:

- Копией уведомления о применении упрощенки с отметкой ФНС. Это уведомление налогоплательщик направлял в налоговую, когда переходил на данный спецрежим.

- Копией первого листа декларации УСН, с отметкой ФНС.

- Копией письма от ФНС о применении упрощенки (форма 26.2-7).

Как получить информационное письмо из налоговой

Для получения письма от ФНС о применении упрощенки, необходимо направить соответствующий запрос в произвольной форме. В запросе указываются все реквизиты налогоплательщика, а также способ получения необходимой информации: по почте или лично в налоговой.

Составляя запрос, в тексте можно попросить представить информацию о сдаче отчетов по УСН. В свою очередь налоговая должна подготовить информационное письмо (форма 26.2-7) в срок до 30 дней.

В этом письме будет указываться информация о том, что налогоплательщик подавал заявление о переходе на УСН с определенной даты и представлял декларации за определенный период времени.

Так как ожидать ответ от налоговой придется в течение одного месяца, запрашивать оригинал такого подтверждения для каждого клиента. Компании или ИП достаточно будет получить данное уведомление всего один раз, после чего направлять своим клиентам только его копию.

Переход на УСН имеет уведомительный характер, а значит от ФНС ожидать специальных уведомлений не стоит. Данное письмо налоговая направит только после официального запроса.

Можно ли требовать от налогоплательщика представлять подтверждение права применения УСН?

Довольно часто можно столкнуться с такой ситуацией, когда контрагент выставляет счета-фактуры без НДС, объясняя это тем, что он находится на УСН.

В этом случае у компании может возникнуть вопрос, действительно ли он имеет право на это? Требование от контрагента подтверждения права на применение УСН законодательство не предусматривает. Поэтому остается только попросить подтверждение данного права.

Обычно контрагенты идут навстречу и представляют подтверждающее данное право письмо о применении УСН. Кроме того, некоторые контрагенты самостоятельно представляют данный документ вместе с договором или первым выставленным счетом.

Информационное письмо от ФНС по форме 26.2-7

Письмом, составленным по форме 26.2-7 (Приказ ФНС России №ММВ-7-3/829@от 02.11.2012), налоговый орган подтверждает право применения организацией или ИП упрощенной системы налогообложения. Такое письмо свидетельствует о том, что налогоплательщик подавал заявление о переходе на УСН и представлял налоговые декларации по УСН.

В письме может и не быть информации о представленных декларациях, так как иногда на момент составления информационного письма момент сдачи декларации может еще не наступить. Для получения данного письма, компания или ИП на УСН направляют в ФНС запрос о подтверждении факта применения данного налогового режима.

Важно! Информационное письмо (форма 26.2-7) либо его заверенная копия может являться подтверждением того, компания применяет упрощенный налоговый режим.

Какие еще документы могут подтверждать право применения УСН

Помимо информационного письма из ФНС, право на применение УСН может подтверждаться копией титульного листа налоговой декларации по УСН. Кроме того, одним из вариантов подтверждения права на упрощенку может быть выписка из ЕГРЮЛ.

Контрагент может посмотреть выписку из ЕГРЮЛ на налогоплательщика через специальный сервис «Риски бизнеса: проверь себя и контрагента», представленный на сайте налогового органа.

В некоторых случаях в выписке может содержаться уведомление о том, что налогоплательщик подавал уведомление о применении УСН.

Сопроводительное письмо

Если компания или предприниматель приняли решение самостоятельно подтверждать свой статус упрощенца, то контрагенту можно представить следующее:

- копию информационного письма из налоговой (или копию титульного листа декларации по УСН);

- сопроводительное письмо.

Сопроводительное письмо может выглядеть следующим образом:

Образец сопроводительного письма

Обязательно ли получать информационное письмо о применении УСН

Информационное письмо, подтверждающее право налогоплательщика применять УСН, не является обязательным. То есть компании или ИП, сразу после перехода на упрощенный режим не должны запрашивать данный документ в налоговом органе. Необходимость в нем возникает только в том случае, если данное право необходимо подтвердить перед контрагентом.

Видео:УПРОЩЁННАЯ СИСТЕМА НАЛОГООБЛОЖЕНИЯ 2023 / #маркер #бухгалтерия #налогиСкачать

Образец запроса в налоговую о системе налогообложения 2021 и 2021

Переход на все льготные системы налогообложения носит заявительный характер. Организация или ИП, которые выбрали один из таких режимов, подают специальное заявление, после чего ИФНС ставит их на учет в качестве плательщиков УСН, ЕНВД, ЕСХН или ПСН.

При выборе ЕНВД налоговая инспекция направляет налогоплательщику уведомление о постановке на учет, а при работе на ПСН переход подтверждается выдачей самого патента. Но если говорить об упрощенной системе, то уведомление о применении УСН не оформляется. Поэтому и возникает вопрос – как получить документ, подтверждающий право работы на упрощенке?

Бесплатная консультация по налогам

Что такое уведомление о применении УСН

Важно! Уведомление о применении упрощенной системы налогообложения, сокращенно УСН организациями или ИП в настоящий момент налоговыми органами не выдается.

Однако при обращении налогоплательщиков в налоговые органы, они могут получить подтверждения того, что они находятся на упрощенной системе налогообложения. В настоящий момент такое уведомление выглядит как информационное письмо.

В данном письме будет указана дата подачи заявления о начале применения упрощенной системы налогообложения организацией или индивидуальным предпринимателем.

Налоговые режимы

В Российской Федерации, помимо основного налогового режима, в рамках которого выплачивается НДС, существует ряд специальных режимов. К ним относят:

- УСН. Расшифровывается как «упрощенная система налогообложения».

- Единый сельскохозяйственный налог.

- Патентная система налогообложения.

- Единый налог на вмененный доход по определенным видам деятельности.

- СН при выполнении соглашений о разделе продукции.

Налоговый кодекс точно описывает каждый из них. Вместе с тем, там сказано, что «упрощенцы» НДС не выплачивают (статья 366.11).

В каких случаях может понадобиться подтверждение применения усн

Информация о том, что организация или индивидуальный предприниматель находятся на упрощенной системе налогообложения, может понадобиться в некоторых случаях. Например, для банка, когда организация или ИП подает заявление о получении кредита.

Такое письмо может понадобиться покупателям или продавцам для подтверждения отсутствия НДС. В общем, могут возникнуть разные ситуации, при которых такое письмо пригодится.

Если это информационное письмо необходимо контрагентам, то возможно им будет достаточно копии «Уведомления о переходе на упрощенную систему налогообложения (форма 26.2-1)» с отметкой налоговой инспекции.

Подтверждение перехода на ОСНО

Бытует мнение, что справку об общей системе налогообложения (образец представлен в статье) можно заменить налоговым уведомлением о переходе на ОСНО. Так ли это?

Организации, работающие на специальных режимах, не уплачивают НДС. Исключения могут составлять особые случаи, оговоренные Налоговым кодексом (ввоз товаров в страну и пр.).

При этом в том же кодексе указано, что при любом виде деятельности нельзя применять ОСНО только тем, у кого есть направление с использованием УСН, а остальные организации, использующие ЕСХН, ЕНВД и ПСН, имеют право на совмещение их с основным режимом.

https://www.youtube.com/watch?v=jj8A4IxFR74

Если контрагент, работающий на спецрежиме, по какой-либо причине переходит на основной, то происходит следующее:

- Он направляет в налоговый орган уведомление (согласно пунктам 5, 6 статьи 346.13 налогового законодательства). ФНС в этом случае каких-либо документов, подтверждающих переход, не выдает.

- Он снимается с регистрационного учета (если применялась ПСН или ЕНВД). При закрытии патента (пункт 4, статьи 346.45 НК) уведомление не выдается. А вот при переходе с ЕНВД налоговый орган выдает бумагу, уведомляющую о снятии с учета (пункт 3, статьи 346.28 НК). Форма документа (1-5-Учет) регламентируется приказом налоговой службы за номером № ЯК-7-6/ от 11.08.2011.

Здесь необходимо заметить, что предоставление копии описанного уведомления не гарантирует переход контрагента на ОСНО. Если, например, ЕНВД использовался параллельно с УСН, то при отказе от ЕНВД организация возвращается на УСН. Да и в самом бланке 1-5-Учет нет указания, на какую систему переходит заявитель.

Как получить письмо о применении УСН

Для того чтобы получить информационное письмо о применении упрощенной системы налогообложения необходимо написать заявление в налоговый орган по месту регистрации организации или ИП. Заявление пишется в свободной форме. Письмо должно быть адресовано начальнику налогового органа, в который вы подаете это заявление.

Его должность, фамилию, имя, отчество нужно будет уточнить в самой налоговой или на ее официальном сайте. Далее необходимо указать от кого это письмо, здесь указывается наименование организации, ее ИНН, ОГРН, адрес, телефон. Если есть номер исходящего письма, то его нужно указать, а также дату письма.

Если заявление подает индивидуальный предприниматель, то он указывает свою фамилию, имя, отчество полностью, свой ИНН и ОГРН. Далее пишется слово «Заявление» и внизу текст письма.

Текст письма может быть следующим: «Просим предоставить информационное письмо о применении в настоящий момент нашей организацией упрощенной системы налогообложения для предоставления заинтересованным лицам». Далее указывается должность сотрудника, его фамилия, инициалы, подпись и печать организации.

Для индивидуального предпринимателя текст может быть следующим: «Прошу предоставить информационное письмо, о том, что я, как индивидуальный предприниматель, в настоящий момент применяю упрощенную систему налогообложения. Письмо необходимо для предоставления в банк (либо по месту требования)». Далее указывается его фамилия, инициалы, подпись и если есть печать.

После этого заявление необходимо отнести в налоговый орган и зарегистрировать его. В течение 30 дней после регистрации данного письма налоговый орган обязан дать ответ. Ответ будет оформлен по форме 26.2-7 (Приказ ИФНС № ММВ-7-3/ от 02.11.2012 года).

Итоги

Законодательство не предусматривает обязательное наличие подтверждающего документа для применения упрощенки при условии подачи налогоплательщиком уведомления. Тем не менее для внешних контрагентов и собственного спокойствия налогоплательщик вправе запросить информационное письмо, которое заменяет свидетельство о применении УСН.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Распространенные ошибки при написании заявления в налоговый орган

Ошибка. При написании заявление в налоговый орган организация не указала свой ИНН и ОГРН.

Как правильно. При написании любых заявлений в свободной форме в налоговый орган, рекомендуется указывать следующую информацию. (нажмите для раскрытия)

| Необходимая информация | Примечания |

| Название организации | Достаточно сокращенного названия |

| ИНН, КПП, ОГРН | Достаточно указать ИНН и ОГРН организации. Они нужны для того, чтобы налоговый орган смог идентифицировать налогоплательщика, так как может существовать несколько организаций с одинаковым названием |

| Полное название налогового органа | Узнать полное название можно в самой налоговой или на ее официальном сайте |

| Ф.И.О. руководителя налогового органа | Заявление адресуется руководителю, поэтому эту информацию необходимо указать |

| Информация о сотруднике, подписавшем заявление – его должность, Ф.И.О., телефон для связи | Эта информация нужна, чтобы понять имеет право этот человек подписывать это заявление или нет. Телефон нужен для оперативной связи с налогоплательщиком |

| Подпись, печать организации | Необходимые элементы для любого заявления. Без них заявление не будет считаться официальным документом |

| Дату письма | Обязательно указывать, потому что срок ответа налоговой инспекции на заявление будет отталкиваться от этой даты |

| Адрес по месту нахождения организации, либо почтовый адрес | Необходимо указать, чтобы в налоговой инспекции знали по какому адресу можно отправить ответ |

| Исходящий номер письма | Не обязательно указывать, но некоторые налоговые требуют, поэтому лучше указать. |

письма

Запрос в налоговую службу может быть составлен в произвольной форме.

Существует перечень определенных реквизитов:

Видео:Налоговый вычет за покупку квартиры. Декларация 3-НДФЛ через личный кабинет. Инструкция 2023Скачать

Как получить подтверждение о переходе на УСН?

Переход на все льготные системы налогообложения носит заявительный характер. Организация или ИП, которые выбрали один из таких режимов, подают специальное заявление, после чего ИФНС ставит их на учет в качестве плательщиков УСН, ЕНВД, ЕСХН или ПСН.

При выборе ЕНВД налоговая инспекция направляет налогоплательщику уведомление о постановке на учет, а при работе на ПСН переход подтверждается выдачей самого патента. Но если говорить об упрощенной системе, то уведомление о применении УСН не оформляется. Поэтому и возникает вопрос – как получить документ, подтверждающий право работы на упрощенке?

Бесплатная консультация по налогам

Зачем подтверждать переход на упрощенную систему

Вопрос действительно важный. Случается, что налоговики не признают предпринимателей или организации, которые вовремя подали заявление на УСН, плательщиками этого режима. И когда приходит время отчитываться, налоговая инспекция не принимает у них декларации по единому налогу, потому что заявление было утеряно.

В судебной практике также есть иски от ИФНС к налогоплательщикам, которые не только сдавали декларации, но и платили авансовые платежи и единый налог по упрощенной системе. Претензии налоговиков касались отсутствия уведомления о переходе на УСН, а сами налогоплательщики при этом не могли доказать, что они его вовремя подали.

https://www.youtube.com/watch?v=4ntBUcF7Tw8

Долгое время суды занимали позицию налоговых органов – если не было документа, подтверждающего переход на упрощенку, то факт сдачи деклараций и перечисления единого налога значения не имел. Налогоплательщик признавался применяющим ОСНО.

Позже суды встали на защиту организаций и ИП, а окончательную точку в этом споре поставил Верховный Суд РФ. В Определении от 02.07.2019 № 310-ЭС19-1705 указано, что применение УСН носит уведомительный, а не разрешительный характер.

Если налогоплательщик соответствовал требованиям УСН и фактически применял этот режим (сдавал декларации, перечислял авансовые и налоговые платежи по единому налогу), то ИФНС не вправе считать его работающим на ОСНО.

Однако хорошо известно, что налоговые органы не всегда учитывают мнение даже высших судов (как было, например, при определении базы для расчета дополнительного страхового взноса для ИП на УСН Доходы минус расходы). Поэтому рекомендуем нашим пользователям подавать уведомление о выборе упрощенки в установленные сроки.

Таким образом, подтверждение работы по упрощенной системе налогообложения требуется, прежде всего, самому налогоплательщику. Ведь это основание пользоваться всеми льготами УСН, в частности, пониженными налоговыми ставками.

Кроме того, запросить такое подтверждение может любой контрагент, который хочет убедиться, что стоимость товаров и услуг не включает в себя НДС.

Чем подтверждается переход на УСН

Проблема в том, что НК РФ вообще не предусматривает подтверждения о применении УСН. То есть документ, аналогичный тому, который получают плательщики ЕНВД, упрощенцам не выдают.

Обычно налогоплательщики просто подают два экземпляра уведомления о переходе на упрощенную систему, на одном из котором ИФНС проставляет отметку о принятии. Этот экземпляр надо хранить у себя, а если контрагенты или банки его запросят, отдавать им можно только копию.

Кроме того, можно запросить в своей налоговой инспекции информационное письмо о применении упрощенной системы. Запрос оформляется в свободной форме, но из него должны быть понятны следующие сведения:

- регистрационные данные ИП или организации;

- юридический адрес ООО или место жительства предпринимателя;

- имя руководителя или ИП.

Скачать образец запроса на получение информационного письма о применении УСН

Запрос направляется так, чтобы можно было доказать, что он был подан. Например, если это почтовое отправление, то оно должно быть заказным и с описью вложения. Ответ от ИФНС должен поступить в течение 30 дней после получения запроса.

Информационное письмо от налоговой инспекции называется форма 26.2-7. Этот бланк утвержден Приказом ФНС от 02.11.2012 № ММВ-7-3/829@ и в нем подтверждается, что индивидуальный предприниматель или организация:

- действительно подавали в определенную дату уведомление о переходе на УСН;

- сдавали (или не сдавали) декларации по упрощенной системе налогообложения.

А вот объект налогообложения на упрощенке (Доходы или Доходы минус расходы) в информационном письме не указывается. Поэтому доказать этот факт можно только вторым экземпляром заявления на УСН или декларациями, принятыми налоговым органом.

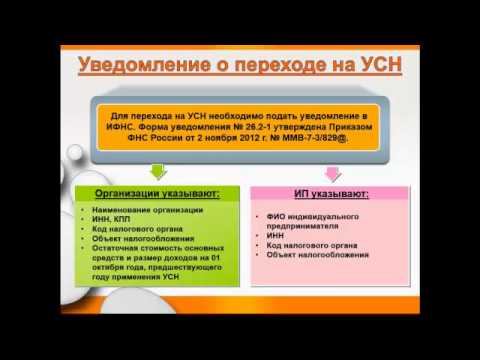

Видео:Налоговая информирует: как перейти на упрощенную систему налогообложенияСкачать

Уведомление о переходе на УСН в 2021 году — пошаговая инструкция

Уведомлением о переходе на упрощенную систему налогообложения (УСН, УСНО, упрощенка, упрощенный налог) является документ, в котором ИП или организация сообщает о своем желании применять один из специальных режимов налогообложения – упрощенный.

Зачем заявлять о переходе на УСН

УСН, равно как и вмененка и патент, являются добровольными режимами налогообложения и могут применяться ИП и организациями по своему усмотрению при соблюдении соответствующих условий.

При регистрации предпринимателя или юридического лица он автоматически переводится на ОСНО, если уведомление для перехода на УСН им не будет предоставлено в течение 30 дней после постановки на учет.

ОСНО является одним из самых сложных и экономически невыгодных для субъектов малого предпринимательства режимов налогообложения. В большинстве случаев он применяется, когда по численности сотрудников и денежным оборотам компания или ИП не может применять УСН или ЕНВД либо, в случае, когда налогоплательщик сотрудничает в основном с контрагентами, заинтересованными в зачете «входного» НДС.

https://www.youtube.com/watch?v=-N2Tu-9lKBo

Если при регистрации ИП или организация забыли сдать уведомление на применение ЕНВД или УСН, перейти на спецрежим они смогут только в следующем году.

Применение УСН осуществляется только после уведомления налогового органа об этом и регистрации указанного лица в качестве плательщика упрощенного налога. Без уведомления, на упрощенку перейти нельзя, как при первичной регистрации, так и при смене режима налогообложения.

Бланк уведомления по форме 26.2-1

В настоящий момент унифицированной формы уведомления, обязательной к применению при переходе на УСН, нет. Организация или ИП могут использовать как рекомендованную ФНС РФ форму 26.

2-1, так и собственноручно разработанную. Однако, во избежание возможных отказов на уровне местных инспекций, рекомендуем составлять и подавать уведомление о переходе на УСН по форме 26.

2-1, рекомендованной Федеральной налоговой службой.

Скачать форму 26.2-1 уведомления о переходе на упрощенную систему налогообложения.

Особого порядка заполнения указанного документа нет, список основных кодов, которые понадобятся для внесения сведений, приведены внизу уведомления.

Порядок подачи уведомления

Уведомление может быть подано в налоговый орган несколькими способами:

Сроки подачи

Срок подачи уведомления напрямую зависит от того, по каким основаниям организация или ИП переходят на УСНО:

- При первичной постановке на учет ООО или ИП уведомление нужно сдать либо одновременно с общим пакетом документов на регистрацию, либо в течение 30 дней после нее.

Как было сказано выше, если бизнесмен забудет в тридцатидневный срок подать заявление для перехода на упрощенку, то он автоматически будет переведен на общий режим налогообложения, сменить который сможет только в следующем году.

- Действующая организация или ИП при переходе с иной системы налогообложения или при открытии нового вида деятельности, в отношении которого планируется применение УСНО, должны подать заявление в срок не позднее 31 декабря года, предшествующего тому, с которого будет применяться упрощенка.

Организации, решившие перейти на УСНО, должны подать заявление не ранее 1 октября, так как в указанном документе необходимо отразить сумму доходов за прошедшие 9 месяцев (по состоянию на 1 октября). Для ИП указанное ограничение не действует.

- При переходе с ЕНВД, если деятельность на вмененке прекращена – заявление подается в срок, не позднее месяца с даты прекращения работы на вмененке.

В этом случае ИП или организация начинают применение УСН не с начала года, а с месяца, в котором была прекращена деятельность на ЕНВД

- При переходе с УСН на иной режим налогообложения необходимо подать уведомление по форме 2-3 в срок до 15 января года, с которого ИП или организация планирует перейти на другую систему налогообложения.

Обратите внимание, что сменить систему налогообложения с УСН на иную, или изменить объект обложения («доходы» или «доходы минус расходы») ИП или организация может только со следующего года, кроме случая потери права на применение УСН в связи с превышением лимита сотрудников или доходов, полученных с начала налогового периода.

Почему рекомендуется подать уведомление одновременно с регистрацией ИП/ООО

Рекомендация сдать уведомление о переходе на упрощенку вместе с основным пакетом документов связана с исключением риска перевода на ОСНО, если предприниматель или ООО забыли подать указанный документ, что случается довольно часто. Отложение сдачи заявления «на потом» грозит ИП или компании необходимостью уплаты трех основных налогов ОСНО, а также сдачей полного пакета документов, включающего налоговую и бухгалтерскую отчетность.

Чтобы предупредить возможный исход рекомендуется сдать уведомление 26.2-1 вместе со всеми документами, представляемыми на регистрацию.

Образец заполнения

Рассмотрим вкратце образцы заполнения уведомления в разных ситуациях.

Образец заполнения формы 26.2-1 при подаче одновременного с общим пакетом документов на регистрацию.

Для ИП при первичной регистрации

Порядок заполнения:

- В блоке 1 необходимо указать ИНН физического лица.

Если его нет, то строчку нужно отчеркнуть.

- В блоке 2 нужно отразить код налогового органа, в который будет представляться заявление и признак налогоплательщика.

Код налогового органа в который подается заявление можно узнать с помощью специального сервиса на сайте ФНС РФ.

https://www.youtube.com/watch?v=1aBQRzL7KCg

Признак налогоплательщика при подаче заявления вместе с документами на регистрацию указывается «1».

- В блоке 3 указываются полностью ФИО ИП, подающего указанный документ.

- В блоке 4 указывается код 2, в остальных ячейках ставятся прочерки.

- В блоке 5 отражается код, соответствующий виду выбранного объекта по УСН: «1» – для объекта «Доходы» 6% и «2»- для объекта «Доходы минус расходы» 15%.

- В блоке 6 указывается год подачи документа.

- В блоке 7 ставится код «1» если уведомление подается сам будущий ИП и «2» если его представитель.

Если ставится код «1», то 3 нижних строчки отчеркиваются и указывается только контактный номер телефона, дата заполнения заявление и подпись ИП.

Если ставится код «2», то в трех нижних строчках необходимо указать ФИО представителя ИП, затем номер контактного телефона и, в самом низу, данные о документе, подтверждающем полномочия представителя.

Все остальные строчки, а также строки, незаполненные полностью, отчеркиваются.

Для ООО при первичной регистрации

Порядок заполнения:

- В блоке 1 ИНН и КПП не указываются, так как организации они пока не присвоены.

- В блоке 2 указывается код налогового органа, в который будет представлен пакет документов на регистрацию вместе с данным уведомлением, а также признак налогоплательщика.

Код налогового органа, в который подается заявление, можно узнать с помощью специального сервиса на сайте ФНС РФ.

https://www.youtube.com/watch?v=1aBQRzL7KCg

Признак налогоплательщика при подаче заявления вместе с документами на регистрацию указывается «1».

- В блоке 3 указывается полное наименованиеорганизации, подающейуведомление.

- В блоке 4 указывается код 2 (переход на УСН с момента регистрации), в остальных ячейках ставятся прочерки.

- В блоке 5 отражается код, соответствующий виду выбранного объекта по УСН: «1» – для объекта «Доходы» 6% и «2»- для объекта «Доходы минус расходы» 15%.

- В блоке 6 указывается год подачи документа.

- В блоке 7 ставится код «1», если уведомление подает руководитель организации и «2», если его представитель.

Если ставится код «1», то ниже необходимо указать ФИО руководителя организации, контактный номер телефона, дату заполнения заявления и подпись руководителя.

Если ставится код «2», то в трех нижних строчках необходимо указать ФИО представителя организации, номер контактного телефона иданные о документе, подтверждающем полномочия представителя.

Все остальные строчки, а также строки, незаполненные полностью отчеркиваются.

Образец заполнения формы 26.2-1 при подаче по прошествии 30 дней с даты регистрации или при переходе с ЕНВД на УСН в случае прекращения деятельности на вмененке.

Порядок заполнения уведомления при предоставлении его после регистрации (в течение 30 дней) или при переходе с ЕНВД, если деятельность на вмененке прекращена, отличается лишь признаком налогоплательщика (код). В данном случае ставится «2», а не «1», как в первом образце.

Если ИП или организация переходят на УСН с ЕНВД в середине года (в случае невозможности применения вмененки) в строке «переходит на упрощенную систему налогообложения» необходимо поставить код «3» и в соответствующей строке ниже, указать месяц и год, с которого происходит перевод на упрощенку.

Порядок заполнения уведомления при переходе на УСН с иных режимов налогообложения

При переходе с иных режимов налогообложения необходимо указать:

- Признак налогоплательщика (код) – «3»

- Переход на упрощенную систему налогообложения – «1»

- Год подачи уведомления – год, который предшествует тому с которого ИП или организация планирует применять УСНО

Организации дополнительно должны указать сумму доходов, полученных за прошедшие 9 месяцев (по состоянию на 1 октября) и остаточную стоимость основных средств.

Примечание: ИП данные строки не заполняют.

Как подтвердить применение УСН

Подтвердить применение упрощенной системы налогообложения можно непосредственно в налоговом органе по месту учета, запросив у контролирующего органа соответствующий документ.

Документом, подтверждающим нахождение ИП или организации на УСНО, с 2014 года является информационное письмо, форма которого утверждена Приказом ФНС России от 02.11.2012 N ММВ-7-3/829@.

До 2014 года работу на упрощенке подтверждал другой документ – уведомление о возможности применения УСН.

https://www.youtube.com/watch?v=nx33qlIdvSo

Для получения информационного письма упрощенец должен обратиться с письменным запросом в инспекцию по месту учета. Срок предоставления подтверждения – 30 дней с даты получения налоговым органом запроса.

Видео:Автоматизированная упрощенная система налогообложения. Диалоги о налогах.Скачать

Форма 26.2-7 — как получить информационное письмо о применении УСН

29 декабря 2020

73766

1С-Старт

Упрощённая система налогообложения — это льготный режим, на который организации и ИП переходят добровольно. Сроки перехода на УСН достаточно жёсткие – 30 дней после регистрации бизнеса или уже с начала нового года. При этом важно не только вовремя подать уведомление о переходе, но и получить подтверждение того, что вы сообщили в ИФНС о выборе упрощёнки.

Обычно эта проблема решается подачей двух или даже трёх экземпляров уведомления по форме 26.2‑1. На одном экземпляре налоговый инспектор оставляет отметку о принятии. Уведомление с отметкой ИФНС надо хранить, ведь оно может стать аргументом в спорах с инспекцией.

Дело в том, что иногда налоговая неправомерно отказывает в принятии декларации по УСН, заявляя, что уведомление о переходе получено не было. Ведь НК РФ не предусматривает особой процедуры постановки на учёт плательщиков упрощёнки.

В этом смысле плательщики ЕНВД или ПСН защищены лучше, потому что они получают от ИФНС ответный документ, подтверждающий переход на спецрежим. В первом случае это уведомление о применении ЕНВД, а во втором – патент ИП. А вот документ, подтверждающий постановку на учёт по УСН, налоговая инспекция не выдаёт. Но вместо него можно получить информационное письмо по форме 26.2‑7.

В каких случаях стоит запросить информационное письмо

Необходимость получить от ИФНС подтверждение о подаче уведомления на УСН обычно возникает в двух случаях:

- Для себя, если у вас не сохранился экземпляр уведомления с отметкой инспекции или вы подавали только один экземпляр. Правда, подтверждением работы в рамках упрощённой системы может служить и декларация, принятая налоговиками. Однако в судебной практике есть иски о неправомерном применении упрощёнки, поданные ИФНС, несмотря на принятые годовые декларации. И хотя такие споры обычно решают в пользу налогоплательщиков, лучше не рисковать и получить именно информационное письмо.

- Для контрагентов или других заинтересованных лиц, которые хотят убедиться, что вы работаете на спецрежиме и не начисляете НДС. Иногда копии уведомления о переходе на упрощёнку с отметкой ИФНС им недостаточно. В этом случае надо запросить в инспекции информационное письмо.

Как получить письмо по форме 26.2‑7

Приказ ФНС от 02.11.2012 № ММВ-7-3/829@, которым утверждена форма № 26.2‑7, не описывает, как именно запросить письмо из инспекции, поэтому заявление налогоплательщика составляется в свободной форме.

В запросе надо указать регистрационные данные организации или ИП (полное название, коды, адрес) и просьбу подтвердить, что налогоплательщик подавал уведомление о переходе на УСН и сдавал декларации по этому режиму.

Запрос в ИФНС о подтверждении перехода на УСН (скачать образец)

Запрос направляется так, чтобы получить подтверждение о его подаче. При личной подаче в инспекцию надо попросить оставить отметку на втором экземпляре. А при направлении почтой сохраните квитанцию о заказном письме с описью вложения.

Срок ответа ИФНС – 30 дней после получения запроса налогоплательщика (п. 93 Административного регламента ФНС, утв. Приказом Минфина России от 02.07.12 г. № 99н).

Что должно содержаться в информационном письме от ИФНС

Как мы уже отметили, ответ налоговой инспекции составляется по утверждённой форме 26.2‑7. Это одностраничный бланк, не подразумевающий дополнительной информации, например, о выбранном объекте налогообложения (Доходы или Доходы минус расходы).

Информационное письмо от ИФНС по форме 26.2‑7 (скачать образец)

Информационное письмо о применении УСН должно подтверждать два факта:

- Организация или индивидуальный предприниматель подали уведомление о переходе (указывается дата подачи);

- Налогоплательщик отчитывается в рамках упрощённой системы налогообложения и сдаёт или не сдаёт декларации по этому режиму (если период применения УСН соответствует срокам сдачи).

Обратите внимание: если ИФНС подтвердила подачу уведомления о переходе на упрощённый режим, но при этом указала, что декларации не были представлены, в этом вопросе стоит разобраться. Нарушение сроков сдачи отчётности – это причина блокировки расчётного счёта, а также один из признаков недобросовестного контрагента для ваших партнёров.

Если вы в самом деле не сдавали годовые декларации, то надо отчитаться как можно скорее. Если же декларации сдавались и у вас есть подтверждение этому, обратитесь в инспекцию за разъяснением. Возможно, сотрудник ИФНС совершил техническую ошибку, тогда информационное письмо надо запросить повторно.

🎥 Видео

Налоговые системы ОСНСкачать

Все, что нужно знать ИП о налогах в 2023 годуСкачать

Критерии перехода на упрощенную систему налогообложенияСкачать

"Упрощенка" или ОСН? - Основы Системы Налогообложения для ITСкачать

Упрощенная система налогообложения / Лимиты / Эфир про новую систему АУСН на каналеСкачать

Что нужно сделать перед переходом на «упрощенку»?Скачать

Упрощенный налоговый режим (АУСН): что можно, а что нельзяСкачать

Получили запрос от налоговой: когда ждать проверку?Скачать

Упрощенная система налогообложения 2023 в Беларуси. Основные изменения УСН 2023.Скачать

Переход на УСН и обратноСкачать

УСН . Общие положенияСкачать

Диалог с юристом: Патентная система налогообложенияСкачать

Отмена ЕНВД. Переход на УСН/ОСНОСкачать

Возможно ли потеря права на применение УСН,и что делать если происходит утрата права на УСН?Скачать