- Как правильно оформить декларацию по налогу на прибыль в 2021 году

- Правила оформления декларации по прибыли

- Образец заполнения

- Скачать бланки и образцы

- Расчет налога на прибыль на примере для чайников

- Расчет налога на прибыль – суть бухгалтерской операции для чайников

- Расчет налога на прибыль — примеры

- Пример с вариантом по пониженной налоговой ставке

- Пример расчета с таблицей проводок

- Заполнение декларации — основные нюансы

- Бухгалтерская справка, образец написания — Предприятие Инфо

- Что это за документ

- Бланк и обязательные реквизиты

- Образец, как составить бухгалтерскую справку

- Образец написания бухгалтерской справки

- В каких случаях используется бухгалтерская справка

- Порядок составления бухгалтерской справки

- Инструкция: как составить бухгалтерскую справку

- Когда составляют бухгалтерскую справку

- Бланк документа

- Правила составления бухсправки

- Красное сторно

- Образец заполнения: исправляем ошибку в учете

- Образец заполнения: отражение дополнительной информации и расчетов

- Образец бухгалтерской справки о задолженности для суда

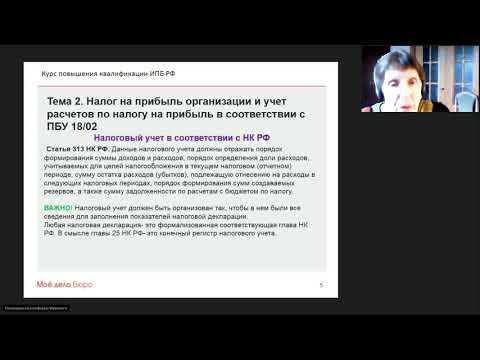

- 1С:Бухгалтерия 8: ответы на вопросы по налогу на прибыль

- Почему при автоматическом заполнении Приложения № 1 к Листу 02 декларации по налогу на прибыль в строку 011 попадает только выручка от реализации услуг, а выручка от реализации продукции собственного производства ошибочно попадает в строку 012?

- В годовой декларации по налогу на прибыль у организации отражена прибыль, а в годовой бухгалтерской отчетности — убыток. нужно ли переносить убыток на будущее?

- Как учитывать убыток прошлых лет для целей налога на прибыль? Где это отражается в налоговой декларации?

- 📽️ Видео

Видео:Декларация по налогу на прибыль. Курс "Бухучет с Еленой Поздняковой". Открытый урок, 4 часть из 6Скачать

Как правильно оформить декларацию по налогу на прибыль в 2021 году

> отчетность > Как правильно оформить декларацию по налогу на прибыль в 2021 году

Каждая организация должна отчитываться о своих доходах, платить налог на прибыль и заполнять налоговую декларацию. Разберемся, как заполнять декларацию по налогу на прибыль. Образец заполнения декларации можно скачать ниже.

В статье будет пошагово рассмотрен процесс заполнения данного отчета и приведен заполненный пример декларации для организации, отчитывающейся за 2013 год. Бланк декларации по налогу на прибыль за 2013 год утвержден Приказом ФНС РФ от 22.03.2012 N ММВ-7-3/174@.

Скачать бланк налоговой декларации по прибыли можно в конце статьи.

Декларация по налогу на прибыль 2016.

Налог на прибыль предприятия – один из основных федеральных налогов (ставка 20%). В федеральный бюджет перечисляются 2% от общей суммы, остальные 18% – в региональный. Подробнее об этом налоге читайте тут.

Отчетность по налогу на прибыль сдается за каждый месяц или поквартально. Если отчетный документ предоставляется за каждый месяц, то его следует сдать до 28 числа того месяца, который следует за отчетным. При поквартальной отчетности декларация сдается до 28 числа первого месяца того квартала, который следует за отчетным.

Правила оформления декларации по прибыли

Пунктом первым статьи 285 Налогового Кодекса определено, что налоговым периодом по налогу на прибыль признан календарный год, а отчетными периодами могут быть как один месяц, так и один квартал. Базу для начисления следует определять с 1 января нарастающим итогом.

Декларация должна быть заполнена по установленной законодательством форме, на бумаге или в электронном виде. Если документ оформляется на бумаге, нельзя печатать его с двух сторон листа. Так же не допускается крепление листов способом, который может испортить бумагу.

Если декларация на бумаге, то ее можно предоставить:

- лично;

- используя представителя;

- почтовым отправлением с описью.

Полный вариант декларации состоит из нескольких листов и разделов. Но это не значит, что необходимо заполнить все. При различных системах налогообложения декларация по налогу на прибыль оформляется по-разному.

Например, если предприятие использует общую систему налогообложения, то следует заполнить лист 01, дополненный разделом 1.1, лист 02 с приложениями 1, 2 и 3. Остальные страницы заполняются только тогда, когда совершаются хозяйственные операции, которые в них указаны.

Для остальных систем налогообложения необходимо заполнить страницы 01 и 03, а также раздел 1.3.

Техника заполнения:

Для того чтобы правильно заполнить декларацию по налогу на прибыль, нужно соблюдать несколько важных правил:

- при заполнении документа вручную используются печатные буквы, выполненные разборчиво;

- в каждую незаполненную клетку необходимо поставить прочерк;

- если показатель не занимает все знакоместа в соответствующем поле, то пустые места справа заполняются прочерком;

- оформляя документ вручную, поля заполняются с первого знакоместа с левой стороны;

- если декларация заполняется на компьютере, то показатели программа выравнивает по первому знакоместу справа;

- знак минус «–» следует ставить в первом знакоместе слева;

- все суммы должны быть округлены и указаны в полных рублях.

Образец заполнения

Заполнение Лист 01 (титульный)

Здесь отражается общая информация о налогоплательщике и налоговом периоде. Для примера заполним декларацию по налогу на прибыль за 2013 год для ООО на общей системе налогообложения. Заполненный образец декларации можно скачать ниже.

ИНН, КПП – номера списываются со свидетельства о постановке на учет в Налоговой инспекции.

https://www.youtube.com/watch?v=Y3Jtu7uyNZg

Номер корректировки – если в течение отчетного периода декларация предоставляется впервые, то указывается «0–», для корректирующей декларации номера ставятся по порядку: «1–», «2–» и т.д.

Налоговый (отчетный) период – указывается соответствующий код:

- 21 – для первого квартала;

- 31 – для полугодия;

- 33 – для декларации за 9 месяцев;

- 34 – для годовой декларации;

- 50 – для последней декларации при ликвидации или реорганизации.

Для нашего примера необходимо указать «34».

Отчетный год – год, по итогам которого декларация составлена (в нашем образце 2013).

Представляется в налоговый орган – код, состоящий из четырех цифр, того подразделения Налоговой инспекции, куда документ будет сдан.

По месту нахождения (учета) – нужно указать код, соответствующий Приложению №1 к Порядку заполнения налоговой декларации по налогу на прибыль. Сам Порядок заполнения можно также скачать в конце статьи.

Организация/обособленное подразделение – полное наименование, содержащееся в учредительных документах.

Вид экономической деятельности – код по ОКВЭД.

Форма реорганизации, ликвидации – данное поле заполняется при ликвидации или реорганизации.

В графе «на…страницах» – общее количество страниц в декларации.

Графа «с приложением подтверждающих документов или их копий на…листах» – количество подтверждающих документов (копий), включая копии, подтверждающие полномочия представителя).

Раздел «Достоверность и полноту сведений, указанных в настоящей декларации, подтверждаю» :

- «1» – документ подписал руководитель;

- «2» – документ подписан по доверенности, например, главным бухгалтером.

«Подпись» – подпись руководителя (представителя), заверенная печатью.

Заполнение Листа 02 (расчет налога)

При заполнении этой страницы налоговой декларации следует учитывать код:

- 2- производитель сельскохозяйственной продукции;

- 3- резидент, который находится в особой экономической зоне;

- 1 – все, кто не относятся к 2 и 3.

Чтобы заполнить лист 2, сначала нужно заполнить приложения к нему.

Заполнение Приложения 1

Это приложения необходимо заполнить обязательно, так как оно включает:

- доходы от основной деятельности;

- выручка от продажи основных средств;

- полученные проценты и кредиты, излишки, обнаруженные при инвентаризации.

- внереализационные доходы.

Доходы, полученные за отчетный период (в нашем образце за 2013 году), указывается в графе 3 данного приложения.

Выручка, полученная от основной деятельности, указывается в строке 010, далее расшифровывается по стр. 011-014.

Выручка, полученная от ценных бумаг отражается в строке 020, после чего детализируется по стр. 021-022.

Поле 023 заполняется, если в отчетном периоде была реализация предприятия как имущественного комплекса.

Поле 030 отражает данные из Приложения 3 к листу 2. Если это Приложение заполнялось, то итоговые данные из него из стр. 340 переносится в 030.

040 – сумма значение 010, 020, 023, 030, то есть общая величина полученных доходов от реализации.

100 – здесь отражается общая сумма полученных внереализационных доходов, по строкам 101-107 более подробно раскрываются данная группа доходов.

Заполнение Приложения 2

Здесь должны быть указаны все расходы, которые возникли в течение налогового периода: прямые, коммерческие, налоговые, внерелизационные (уплаченные проценты, штрафы).

Суммы понесенных расходов указываются в графе 3 этого приложения.

Для правильного оформления каждой строки расходов лучше воспользоваться официальным Порядком заполнения, скачать который можно ниже.

В заполненном ниже образце для примера была взята организация, занимающаяся оптовой торговлей покупных товаров, поэтому были заполнены следующие строки:

020 – расходы от реализации товаров, включая транспортно-заготовительные расходы.

030 – стоимость покупных товаров.

040 – общая сумма косвенных расходов, включающая налоги (041).

080 – расходы от операций из Приложения 3, организация продала в 2013 году автомобиль и здесь отразила остаточную стоимость автомобиля на момент продажи.

100 – здесь организация отразила убыток, который понесла от продажи автомобиля и который относится к текущему отчетному периоду. Как известно, если по итогам продажи имущества организация несет убыток, то он равномерно распределяется по оставшемуся сроку полезного использования.

130 – общая сумма признанных расходов.

131 – начисленная за 2013 год сумма амортизации.

200 – внереализационные расходы всего.

201 – в том числе проценты от использования займа.

https://www.youtube.com/watch?v=My4XzDtIzjQ

Заполнение Приложения 3

Если не продавалось имущество и не получены доходы от услуг, это приложение не заполняется.

Заполненный образец декларации по налогу на прибыль, представленный ниже, оформлен для случая, когда организация в отчетном периоде продает основное средство – автомобиль остаточной стоимостью 300 000 руб. По результатам продажи организация терпит убыток в размере 100 000 руб.

В соответствии с этими данными в декларации заполнены следующие строки:

010 – количество проданного имущества – 1.

020 – количество проданного имущества с убытком – 1.

030 – выручка от реализации амортизируемого имущества, в нашем образце автомобиль продан за 200 000.

040 – остаточная стоимость – 300 000.

050 – заполняется, если от реализации получена прибыль (в нашем примере не получена).

060 – величина полученного убытка от реализации – 100 000.

Для листа 02 существуют и другие приложения, например, расчеты авансовых платежей, убытков, снижающих налог.

На основании заполненных приложений оформляется лист 02, в бланке декларации подробно написано, что из какой строки нужно переносить.

Исходя из данных листа 2, заполняется первый раздел.

Раздел 1 – сумма налога, определенная налогоплательщиком для уплаты.

- заполняется, если необходимо учесть авансовые платежи.

- заполняют предприятия (организации) производящие ежемесячные уплаты;

- заполняется, если получены доходы в виде процентов или дивидендов.

Здесь указывается код ОКТМО (ранее код ОКАТО), этот код вписывается в то поле, где раньше отражался ОКАТО.

Как известно, налог на прибыль платится в федеральный бюджет и бюджет субъекта РФ. Для каждого типа бюджета указывается кбк и рассчитанная сумма налога к уплате или к уменьшению.

Скачать бланки и образцы

Как правильно заполнить декларацию по налогу на прибыль, можно прочитать в Порядке заполнения данного отчета.

Скачать Порядок заполнения декларации по налогу на прибыль – ссылка.

На основе приведенной выше информации был заполнен бланк декларации по налогу на прибыль, образец которого можно посмотреть ниже.

Скачать образец заполнения декларации по налогу на прибыль организаций в excel – ссылка.

Бланк отчета, актуальный на 2013 год и утвержденный Приказом ФНС РФ от 22.03.2012 N ММВ-7-3/174@, смотрите ниже.

Декларация по налогу на прибыль скачать бланк в excel – ссылка.

Образец декларации по налогу на прибыль за полугодие 2014 – ссылка.

Оцените качество статьи. Мы хотим стать лучше для вас:

Видео:Заполнение и проверка декларации по налогу на прибыль в 1С: БухгалтерииСкачать

Расчет налога на прибыль на примере для чайников

Каждая организация с коммерческим уклоном независимо от сферы деятельности стремится максимизировать прибыль, по которой обязательно должен выплачиваться налог государству. Самостоятельно провести нужный расчет налога на примере будет несложно даже для чайников.

Расчет налога на прибыль – суть бухгалтерской операции для чайников

Налог на прибыль составляет один из ключевых источников для финансирования государственного бюджета. Относится к налогам федерального исчисления и регламентируется соответствующим законодательством.

Налог на прибыль выплачивается в госбюджет с доходов, которые были уменьшены на величину суммы расходов, то есть по следующей формуле:

- УД – ПНО + ОНА – ОНО = ТНП УР – ПНО + ОНА – ОНО = ТНУ

Данные аббревиатуры расшифровываются таким образом:

- УД – условная величина доходов;

- УР – расходы компании;

- ПНО – постоянное налоговое обязательство;

- ОНА – отложенные налоговые активы;

- ОНО – отложенные налоговые обязательства;

- ТНП – текущий налог прибыли;

- ТНУ – текущий налоговый убыток.

К налогооблагаемым доходам относятся те, что получает компания вместе с реализацией товаров или услуг, работ собственного производства и приобретенные у других лиц. Исключением являются: положительные курсовые или суммовые разницы, пени или штрафы, безвозмездно полученное имущество, проценты по займам:

Все фирмы платят в бюджет процент от своей прибыли, за исключением тех, которые функционируют по специальным налогам: ЕСХН (единый сельскохозяйственный налог), ЕНВД (единый налог на вмененный доход), УСН (упрощенная система).

Плательщиками налога являются все отечественные компании на общей системе и зарубежные, получающие прибыль в государстве или работающие через государственные представительства. Не платят также индивидуальные предприниматели, а также фирмы, участвующие в подготовке значимых событий (олимпиады, мировой чемпионат по футболу и др.):

Получите 267 видеоуроков по 1С бесплатно:

По последним актуальным данным общая ставка по налогу на доходы составляет 20%, из которых 3% по обновленному законодательству идет в общий бюджет, а 17% — в региональный.

Минимальная налоговая ставка в 13,5% в федеральный бюджет может быть применимой только для тех предприятий, что трудоустраивают инвалидов, занимаются производством автомобилей, ведут деятельность в особых экономических зонах и выступают в качестве резидентов индустриальных парков и технополисов.

Расчет налога на прибыль — примеры

Фирма за 1-й квартал деятельность дала доход, равный 2 350 000 руб.:

- Из этой суммы НДС составляет 357 000 руб.;

- Затраты на производство продукции – 670 000 руб.;

- Затраты на выплаты заработной платы персоналу – 400 000 руб.;

- Взносы на страховые нужды – 104 000 руб.;

- Размер амортизации – 70 000 руб.;

- Кроме этого, компания выдала другой фирме кредит, по которому получила 40 000 руб. процентов;

- Налоговый отчетный убыток за прошлый период составил 80 000 руб.

Рассчитаем по полученным данным прибыль предприятия: ((2 350 000 – 357 000) + 40 000) – 670 000 — 400 000 — 104 000 – 70 000 — 80 000 = 709 000 руб. Исходя из этого, получаем расчет налога на прибыль: 709 000 х 20% = 141 800 руб.

Пример с вариантом по пониженной налоговой ставке

Допустим, компания на ОСН и получила за расчетный период доход 4 500 000 руб., понеся расход 2 700 000 руб. Соответственно, прибыль составит: 4 500 000 – 2 700 000 = 1 800 000 руб.

В случае, когда в местности, где функционирует компания, региональная ставка основная и соответствует 17%, в местный бюджет будет заплачено – 1 800 000 х 17% = 306 000 руб., а в федеральный – 1 800 000 х 3% = 54 000 руб.

Для пониженной ставки в 13,5% расчеты выполняются так: 1 800 000 х 13,5% = 243 000 руб. – для местного бюджета и 1 800 000 х 3% = 54 000 руб.

Пример расчета с таблицей проводок

В соответствие с отчетностью по форме 2 (о прибылях и убытках), компания указала прибыль в размере 480 000 руб. Издержки и особенности:

- 1 000 руб. – постоянное налоговое обязательство;

- 1 200 руб. – отложенный налоговый актив;

- 28 000 руб. – амортизация, которая была начислена линейным методом;

- 42 000 руб. – амортизация, начисленная нелинейным способом в целях налогообложения;

- 14 000 руб. – отложенное налоговое обязательство (42 000 – 28 000).

Данные хозяйственные операции в бух.учете будут отображены такими проводками:

| Счет Дт | Счет Кт | Сумма проводки, руб. | Описание проводки | Документ-основание |

| 99 | 68 | 96 000 (480 000 х 0,2) | Условный расход по налогу за календарный год | Бухгалтерская справка |

| 99 | 68 | 1 000 | ПНО | Бухгалтерская справка |

| 09 | 68 | 1 200 | ОНА за календарный год | Бухгалтерская справка |

| 68 | 77 | 14 000 | ОНО | Бухгалтерская справка |

Подача налоговых деклараций компаниями осуществляется до окончания календарного года. Есть несколько вариантов перечисления налогов: сразу после завершения налогового периода и ежемесячные отчисления по всему сроку.

Заполнение декларации — основные нюансы

Декларация налога на прибыль сдается всеми компаниями на общей системе налогообложения в конце отчетного периода (первый квартал, полгода, 9 месяцев и 1 календарный год). Соответственно, отчетные даты в 2017 г. — это 28 апреля, 28 июля, 28 октября и 28 марта 2018г. Также кодексом предусмотрено предоставление отчетности для некоторых организаций один раз в месяц:

Компании со штатом сотрудников численностью до 100 чел. могут сдавать декларацию в бумажном формате все остальные — в электронном виде. Обязательно должны присутствовать такие листы:

- Титульный (лист 01);

- Подраздел 1.1 (раз. 1);

- Лист 02;

- Приложения: №1, №2, относящиеся к листу 02.

Все остальные дополнительные листы заполняются при необходимости. В титульном листе нужно заполнить полные данные про отчитывающуюся организацию:

- КПП и ИНН;

- Номер корректировки;

- Отчетный (налоговый) период, по которому заполняется декларация;

- Код налогового органа, в который будет предоставлена декларация;

- Полное название компании;

- Вид деятельности (указание соответствующего кода);

- Кол-во страниц в декларации;

- Кол-во дополнительных листов, где есть подтверждение документов либо их копий и другую информацию, которая будет зависеть от рода деятельности организации.

Сумма налога, которую требуется перечислить в бюджет, указывается в разделе 1. Необходимые данные находятся на строках 270-281 в листе 02. В учет берутся авансовые платежи. Так, если компанией в первом квартале в общих бюджет было перечислено 5 000 руб., а налог на прибыль за полгода составлял 8 000 руб., то по итогу полугодия выплачивается сумма в 3 000 руб. (8 000 — 5 000).

В листе 02 отображается налоговая база, определяющаяся как разница между прибылью организации и расходами. В строку 110 указывают убытки предыдущих лет, перенесенные на данный момент. В приложении к этому листу №1 должны быть отображены все доходы, включая внереализационного характера. В приложении №2 указываются все расходы также любого типа.

Видео:Налоговый учет и расчет налога на прибыль - первый практический урок курсаСкачать

Бухгалтерская справка, образец написания — Предприятие Инфо

Некоторые операции в бухучете не могут быть оформлены первичными документами. Но ведь по правилам бухгалтер не может ничего провести без документально зафиксированного основания. Как быть? Составить такой документ самостоятельно. В этой статье вы найдете образец написания бухгалтерской справки и узнаете о ее особенностях.

Каждый бухгалтер должен уметь сделать, как минимум, три вещи:

- составить баланс;

- найти ошибку;

- составить бухгалтерскую справку.

Именно о последнем пункте пойдет речь в этом материале. Для начала узнаем, что это за бумага такая. И где можно найти образец бухсправки.

Что это за документ

По своей сути бухгалтерская справка является первичным учетным документом, но одновременно выполняет роль и регистра. В ней уполномоченный специалист записывает операции, на которые нет полноценной первички:

- исправление ошибки;

- списание задолженности;

- определение суммы резерва по сомнительным долгам;

- формирование первоначальной стоимости основного средства, которая складывается из нескольких операций;

- ведение раздельного учета НДС;

- и т. п.

В некоторых случаях требуется обычная бухсправка, а в некоторых только справка-расчет, в которой бухгалтер, кроме самой записи, производит вычисления. Например, образец, как составить бухсправку для формирования первоначальной стоимости основного средства выглядит так:

Кроме того, есть другие разновидности этой важной бумаги, которые к первичке не относятся.

https://www.youtube.com/watch?v=VRFMlY3JCFc

В частности, если требуется составить информацию по запросу государственного учреждения или суда, в которой описать данные бухучета, уже отраженные в системе бухгалтером, например по задолженности, также составляется бухсправка.

В суде, например, с ее помощью можно подтвердить понесенные компанией расходы или сумму ущерба от чьих-либо действий, а также обоснованность заявленных корректировок. Образец бухгалтерской справки о задолженности для суда можно скачать в конце статьи.

Важно помнить только одно: нельзя составлять эту бумагу на операции по оприходованию или реализации материальных ценностей, если в процессе были задействованы сторонние контрагенты. В этом случае применяется другая первичка.

Бланк и обязательные реквизиты

Так как это первичный документ, то необходимо соблюдать два важных условия:

Если форму бланка организация может разработать самостоятельно или же использовать образец заполнения бухгалтерской справки (0504833), которая разработана и утверждена приказом Минфина от 30.03.2015 № 52н для государственных учреждений, то требования к реквизитам довольно строгие. Бланк обязательно должен предусматривать наличие:

- наименования организации;

- номера документа и даты его составления;

- названия документа;

- содержания отраженного факта хозяйственной жизни;

- единицы измерения и способа отражения (денежный или натуральный);

- данных других первичных документов (при необходимости);

- должности и Ф.И.О. лица, совершившего операцию;

- подписи составителя.

Только с соблюдением этих требований заполненный бланк будет считаться действительным.

Образец, как составить бухгалтерскую справку

Ничего сложного в составлении этой бумаги нет. Рассмотрим, например, образец бухгалтерской справки об исправлении ошибки, или, как его называют, сторнировании.

В ней бухгалтер должен изложить суть операции, а также обстоятельства, при которых произошла ошибка. Также обязательно нужно написать проводки с исправлениями и указать, как это повлияло на налоги.

Если в их исчислении произошли изменения, нужно указать, какие уточненные отчеты требуется сдать. Заверяет бухсправку своей подписью главный бухгалтер.

Только на основании такой бумаги бухгалтер может сделать исправления в Главной книге организации, где никакие исправления не допускаются.

Образец написания бухгалтерской справки

Бухгалтерская справка относится к первичной документации и является своего рода универсальным документом, поскольку используется при учете и отчетности как по бухгалтерии, так и по налогам.

Она общеприменима и широко распространена, т.к. ее использование востребовано в самых различных ситуациях.

Как следует из самого названия документа, ее составление входит в компетенцию специалистов бухгалтерских отделов.

ФАЙЛЫ

Скачать пустой бланк бухгалтерской справки .docСкачать образец заполнения бухгалтерской справки .doc

В каких случаях используется бухгалтерская справка

Бухгалтерская справка не имеет статуса обязательного документа, но ей можно «изменить» неверные данные.

Как правило, справка носит вспомогательный характер. Чаще всего она используется при необходимости исправления некорректно внесенных данных в документы бухгалтерской и налоговой отчетности: правильные сведения вносятся в справку и досылаются в налоговую инспекцию.

Кроме того, она применяется при любых операциях, требующих пояснений, фиксации расчета различного рода сумм, подтверждения произведенных проводок при отсутствии других обосновывающих документов, проведении операций с применением дополнительных подсчетов и т.д.

Таким образом, при помощи бухгалтерской справки можно оформить практически любую финансово-хозяйственную операцию в деятельности предприятия.

Стоит отметить, что при желании любая компания имеет полное право подтверждать факт проведения операций, не требующих применения стандартные видов документации не с помощью бухгалтерских справок, а при помощи индивидуально разработанных форм первичных документов (конечно, при условии внесения в них необходимых реквизитов). Это значит, что в большинстве случаев бухгалтерская справка является заменяемым документом.

Порядок составления бухгалтерской справки

Документ не имеет единого, унифицированного, обязательного к применению образца, поэтому специалисты бухгалтерских отделов могут писать его в свободном виде или использовать разработанные и утвержденные на предприятии шаблоны.

Видео:Учет налога на прибыль в 1С:Бухгалтерии 8, ред.3.0Скачать

Инструкция: как составить бухгалтерскую справку

Любая хозяйственная операция из жизнедеятельности учреждения должна найти свое отражение в бухгалтерском учете, и эта тема — далеко не новость для бухгалтеров. Каждый факт деятельности должен быть подтвержден документально. Внесение записей без подтверждающей первичной документации недопустимо.

Для большинства операций финансово-хозяйственной деятельности предприятия предусмотрены специальные унифицированные бланки первичной документации. Применение унифицированных форм не обязательно, и бланки можно разработать самостоятельно или же доработать существующие. Однако многие организации предпочитают применять унифицированные формы первички и учетных регистров.

Но далеко не все события хозяйственной жизнедеятельности экономического субъекта могут быть отражены специальными бланками. Для определенного рода операций нет ни форм, ни нормативов учета. Но это не означает, что такие факты можно скрывать, то есть не отражать в бухучете. Именно для таких операций предусмотрены специальные бланки первичной документации — бухгалтерские справки.

Бухгалтерской справкой можно отразить совершенно любую операцию: от начисления заработной платы или отпускных до формирования себестоимости готового продукта или расходы на оплату налогов в бюджет. Данный бланк первичной документации универсален и позволяет раскрывать обязательные реквизиты для регистрации фактов в учете.

Когда составляют бухгалтерскую справку

В первую очередь определим, что это за справка. Это первичный бухгалтерский документ, который используется для отражения специфических хозяйственных операций учреждения. Например, статья 313 НК РФ регламентирует перечень ситуаций, при которых используется бухсправка:

- При выявлении неточностей и ошибок в бухгалтерском учете. В такой ситуации составляется образец бухгалтерской справки об исправлении ошибки, который и является подтверждением внесения исправлений в бухучет.

- При необходимости специфической детализации учета. Например, при ведении раздельного учета по НДС.

- При необходимости внесения пояснительных записей к хозяйственным операциям. Например, для отражения операций по списанию дебиторской или кредиторской задолженности.

- Для подтверждения расчетов, производимых при осуществлении хозяйственных операций. Примером данной ситуации может быть расчет компенсации за задержку заработной платы, расчет компенсации отпуска при увольнении или же исчисление отпускных или декретных.

Бланк документа

Для внесения аналогичных записей в бухучете используйте унифицированный бланк справки ОКУД 0504833 либо разработайте бланк самостоятельно. Форму разработанного документа утвердите в учетной политике или отдельным приказом.

Проверьте, образец написания бухгалтерской справки должен содержать обязательные реквизиты:

- наименование документа;

- дата его составления;

- полное или сокращенное название организации в соответствии с уставной документацией (дополнительно могут быть отражены реквизиты, идентифицирующие субъект, — ИНН, КПП, адрес);

- суть проведенной хозяйственной операции;

- Ф.И.О. ответственного лица, составившего документ.

Независимо от выбранного бланка, отражайте операции с помощью бухгалтерских справок с соблюдением хронологического порядка. В противном случае споров с налоговыми инспекторами и соответствующих актов не избежать.

Правила составления бухсправки

Определим ключевые правила составления документа:

- Документ составляет ответственное лицо при его объявлении или назначении. Например бухгалтер или главбух.

- Бланк заполняется от руки (синими или черными чернилами) либо с помощью компьютера. Если в учреждении применяется специальная программа или сайт для ведения бухучета, то бланк заполняется с помощью программных средств.

- Исправления в документе допустимы. Вносятся в соответствии с установленными требованиями: неверная запись зачеркивается, рядом прописывают верную информацию, заверяют подписью ответственного лица, расшифровкой и печатью.

- Бухсправку подписывают исполнитель и главный бухгалтер. В некоторых учреждениях бланк могут отправлять на подпись руководителю.

Подшивать бухсправки следует вместе с документацией к соответствующему регистру учета. Например, исправление ошибок в начислении зарплаты: бухсправку подшивают с табелями, ведомостями и приказами.

Красное сторно

Сферы применения бухгалтерской справки довольно разноплановые. Документ может подтверждать и расчетные операции, и детализировать сведения о конкретном событии, и содержать информацию о раздельном ведении учета, а также вносить исправительные записи. Среди упомянутых операций обособленно идут записи с отрицательными числовыми значениями — так называемое красное сторно.

https://www.youtube.com/watch?v=99_W3yHSdrw

Эта операция используется не только для исправления ошибок, чтобы скорректировать неверные значения, но и для особых видов событий. Например, для списания торговой наценки или для корректировки показателей материально-производственных затрат.

Особенность операции в том, что сама бухгалтерская проводка составляется так же, как и ошибочная запись. Но сумма в данном случае отражается со знаком минус. Все так называемые минусы в бухгалтерском учете принято фиксировать красным цветом. Отсюда и такое название операции — «красное сторно». Для наглядности рассмотрим пример.

По результатам проверки была выявлена излишне начисленная сумма по страховым взносам на заработную плату основного персонала за март. Было начислено 100 000 рублей, а нужно было 97 000 рублей. Излишек составил 3000 рублей.

Проводки будут следующие:

| Начислены страховые взносы | 20 | 69 | 100 000 | Расчетная ведомость за отчетный месяц |

| Внесены исправления методом красное сторно | 20 | 69 | — 3000 | Бухгалтерская справка, расчетная ведомость |

Образец заполнения: исправляем ошибку в учете

Разберем, как правильно составить бухсправку на унифицированном бланке на актуальных примерах. Бухгалтер НКО «Доброволь» при сверке итогов за январь 2020 года выявила, что материальные запасы по счету № б/н на сумму 15 000 рублей были оприходованы дважды. Для исправления ошибки была сделана соответствующая запись в бухучете и оформлена бухсправка.

Образец заполнения бухгалтерской справки 0504833 будет выглядеть так:

Скачать

Образец заполнения: отражение дополнительной информации и расчетов

НКО «Доброволь» в январе 2020 года израсходовало 300 000 рублей на проведение торжества по случаю юбилея фирмы. Затраты признаны представительскими. Такие затраты могут быть учтены в составе необлагаемой базы, но не более 4 % от затрат на оплату труда.

Организация ежеквартально уплачивает налог на прибыль в размере 24 % (ОСНО). За первый квартал 2020 года затраты на оплату труда персонала составили 1 500 000,00 рублей.

Образец расчета бухгалтерской справки для этого случая будет выглядеть так:

Скачать

Образец бухгалтерской справки о задолженности для суда

Видео:Бухгалтерский учет понятно за 10 минутСкачать

1С:Бухгалтерия 8: ответы на вопросы по налогу на прибыль

Продолжаем рассказывать о порядке отражения доходов и расходов для целей налогообложения прибыли в программе «1С:Бухгалтерия 8» редакции 3.0. В этом материале собраны ответы экспертов 1С на частые вопросы пользователей по учету и отчетности по налогу на прибыль организаций.

Почему при автоматическом заполнении Приложения № 1 к Листу 02 декларации по налогу на прибыль в строку 011 попадает только выручка от реализации услуг, а выручка от реализации продукции собственного производства ошибочно попадает в строку 012?

Согласно порядку заполнения декларации по налогу на прибыль организаций, утв. приказом ФНС России от 19.10.2016 № ММВ-7-3/572@ (далее — Порядок) выручка от реализации, отраженная по строке 010 в Приложении № 1 к Листу 02 декларации по налогу на прибыль организаций, должна расшифровываться по видам операций в строках:

- 011 — выручка от реализации товаров (работ, услуг) собственного производства;

- 012 — выручка от реализации покупных товаров;

- 013 — выручка от реализации имущественных прав;

- 014 — выручка от реализации прочего имущества.

Чтобы Приложение № 1 к Листу 02 декларации заполнялось корректно, выручку от реализации по указанным видам операций нужно учитывать обособленно.

Для целей налогообложения прибыли в «1С:Бухгалтерии 8» редакции 3.0 выручка от продажи товаров (работ, услуг) собственного производства и выручка от продажи покупных товаров учитывается на одном и том же счете 90.01.1 «Выручка по деятельности с основной системой налогообложения». Для аналитического учета выручки предназначены виды субконто:

- Номенклатурные группы;

- Ставки НДС;

- Номенклатура.

Значение субконто Номенклатура (элемент одноименного справочника) не позволяет однозначно определить, к какому виду операции относится выручка от продажи данной позиции, которая может быть как готовой продукцией, так и покупным товаром.

https://www.youtube.com/watch?v=ZeiPg9veWSA

Исключение составляет номенклатура, относящаяся к тем Видам номенклатуры, у которых установлен признак Услуга.

Поскольку услуга не может быть покупным товаром, программа автоматически отнесет выручку от реализации таких номенклатурных позиций к выручке от продажи товаров (работ, услуг) собственного производства и укажет в строке 011.

Но, отражая реализацию услуг, пользователь может реквизит Номенклатура и не заполнять — программа это позволяет. В этом случае выручка в строку 011 также не попадет.

При автоматическом заполнении декларации по налогу на прибыль в «1С:Бухгалтерии 8» редакции 3.0 разделение выручки выполняется только на основании принадлежности к номенклатурным группам.

Напомним, что справочник Номенклатурные группы предназначен для хранения перечня видов товаров, продукции, работ, услуг, в разрезе которых ведется укрупненный учет, как затрат основного и вспомогательного производства, так и выручки, полученной от реализации товаров, работ, услуг.

Если организация одновременно торгует и покупными товарами, и товарами (работами, услугами) собственного производства, то выручку от реализации этих номенклатурных позиций следует относить к разным номенклатурным группам.

Те номенклатурные группы, выручка по которым должна отражаться в Приложении № 1 к Листу 02 декларации по строке 011 «выручка от реализации товаров (работ, услуг) собственного производства», необходимо указать в регистре сведений Номенклатурные группы реализации продукции, услуг (рис. 1). Доступ к указанному регистру осуществляется по одноименной гиперссылке из формы настроек налога на прибыль (раздел Главное — Настройки — Налоги и отчеты — Налог на прибыль).

Рис. 1. Указание номенклатурных групп для учета доходов от реализации

Что касается выручки от реализации имущественных прав и прочего имущества, то она в программе учитывается на счете 91.01 «Прочие доходы», где аналитический учет ведется по каждой операции, по которой формируются прочие доходы (субконто Прочие доходы и расходы).

Каждая операция представляет собой элемент справочника Прочие доходы и расходы, при заполнении которого в качестве обязательного должен быть указан реквизит Вид статьи.

Данный реквизит как раз служит для классификации прочих доходов (расходов) для целей бухгалтерской и налоговой отчетности и выбирается из предопределенного списка.

В зависимости от выбранного значения субконто Прочие доходы и расходы (например, Доходы (расходы), связанные с реализацией права требования как оказания финансовых услуг или Доходы (расходы), связанные с реализацией прочего имущества) автоматически заполняются строки 013 и 014 Приложения № 1 к Листу 02 декларации по налогу на прибыль.

В годовой декларации по налогу на прибыль у организации отражена прибыль, а в годовой бухгалтерской отчетности — убыток. нужно ли переносить убыток на будущее?

Понятие «перенос убытков на будущее» применяется только в налоговом учете и регулируется нормами:

- статьи 283 НК РФ — для целей налогообложения прибыли организаций;

- пункта 7 статьи 346.18 НК РФ — при применении упрощенной системы налогообложения (УСН) с объектом «доходы минус расходы».

В бухгалтерском учете можно говорить о списании (покрытии) накопленного убытка прошлых лет. Напомним, что в программе «1С:Бухгалтерия 8» в соответствии с планом счетов бухгалтерского учета, утв. приказом Минфина России от 31.10.

2000 № 94н, накопленный убыток прошлых лет отражается по дебету субсчета 84.

02 «Убыток, подлежащий покрытию», куда зачисляется сумма убытка со счета 99 «Прибыли и убытки» заключительным оборотом декабря отчетного года (при реформации бухгалтерского баланса).

И только в следующем году (или в следующих годах) на основании решения компетентного органа принимается решение об источниках покрытия убытка. Он может быть покрыт за счет накопленной нераспределенной прибыли в обращении (в корреспонденции с субсчетом 84.03 «Нераспределенная прибыль в обращении»), резервных фондов (в корреспонденции со счетом 82 «Резервный капитал») и т. д.

Как учитывать убыток прошлых лет для целей налога на прибыль? Где это отражается в налоговой декларации?

Убытком является отрицательная разница между доходами и расходами (учитываемыми для целей налогообложения), полученная налогоплательщиком в отчетном (налоговом) периоде (п. 8 ст. 274 НК РФ).

Если убыток получен по итогам года, то налогооблагаемую прибыль любых следующих отчетных (налоговых) периодов налогоплательщик вправе уменьшить на всю сумму полученного убытка или на часть этой суммы (перенести убыток на будущее) согласно положениям статьи 283 НК РФ.

https://www.youtube.com/watch?v=dUGKH17N0-s

Сумма убытка, полученного по итогам налогового периода, отражается в декларации по налогу на прибыль:

- в строке 060 Листа 02 «Расчет налога»;

- в строке 160 Приложения № 4 к Листу 02 «Расчет суммы убытка или части убытка, уменьшающего налоговую базу».

Убытки прошлых лет отражаются в Приложении № 4 к Листу 02 декларации следующим образом:

- в строке 010 показывается общий остаток неперенесенного убытка на начало налогового периода;

- по строкам 040-130 убытки расшифровываются по годам их образования.

Обратите внимание, что Приложение № 4 к Листу 02 включается в состав декларации по налогу на прибыль и представляются в налоговый орган только за I квартал и налоговый период (п. 1.1 Порядка).

Таким образом, даже если организация не пользуется правом переноса убытков на будущее, налоговые убытки прошлых лет рекомендуется учитывать в программе (причем, обособленно), чтобы Приложение № 4 к Листу 02 заполнялось автоматически. Счет 84 «Нераспределенная прибыль (непокрытый убыток)» для этой цели не годится, поскольку не поддерживает налоговый учет.

Для учета и списания убытков прошлых лет в «1С:Бухгалтерии 8» используется счет 97.21 «Прочие расходы будущих периодов». На первом этапе налоговый убыток текущего года, учитываемый по дебету счета 99.01.

1 «Прибыли и убытки по деятельности с основной системой налогообложения», следует перенести в дебет счета 97.21, указав в качестве аналитики (субконто) элемент справочника Расходы будущих периодов (рис. 2).

Рис. 2. Перенос на будущее налогового убытка

Для налогоплательщиков, применяющих положения ПБУ 18/02 (утв. приказом Минфина России от 19.11.2002 № 114н), дополнительно нужно скорректировать аналитику отложенных налоговых активов, учитываемых на счете 09.

Данная операция выполняется вручную с помощью документа Операция (раздел Операции — Операции, введенные вручную) последним днем года до реформации баланса.

В карточке Расходы будущих периодов (РБП) пользователем указывается наименование РБП, вид расхода — Убытки прошлых лет, а также параметры списания.

Согласно пункту 2 статьи 283 НК РФ с 2017 года убытки, полученные в 2007 году и позднее, можно переносить на неограниченное число последующих налоговых периодов, поэтому дату окончания списания теперь указывать не требуется.

На втором этапе убытки прошлых лет автоматически включаются в состав расходов, уменьшающих базу по налогу на прибыль, при выполнении регламентной операции Списание убытков прошлых лет.

В соответствии с законодательством с января 2017 года программа уменьшает прибыль текущего месяца на сумму убытков предыдущих налоговых периодов не более чем на 50 % (п. 2.1 ст. 283 НК РФ).

Сумма перенесенного убытка, на которую уменьшается налогооблагаемая прибыль отчетного периода, отражается в декларации по налогу на прибыль (п.п. 1.1, 5.5, 9.3 Порядка):

- в строке 150 Приложения №4 к Листу 02 (только за I квартал и за год). Показатель по строке 150 не может быть больше 50 % показателя по строке 140 (письмо ФНС России от 09.01.2017 № СД-4-3/61@);

- в строке 110 Листа 02.

Остаток неперенесенного убытка на конец налогового периода отражается только в годовой декларации в строке 160 Приложения № 4 к Листу 02.

📽️ Видео

Расчет и уплата налога на прибыль организацийСкачать

#16 Учет налога на прибыль организаций за 1 квартал: от расчета до отчета.Скачать

Популярные ошибки в декларации по налогу на прибыльСкачать

Работа в программном продукте "1С:Бухгалтерия гос.учреждения": налог на прибыльСкачать

Налог на прибыльСкачать

Урок 17. Как учитывать доходы и расходы для расчета налога на прибыль организаций за 1 квартал?Скачать

Налог на прибыль и отражение в 1С Бухгалтерия 8Скачать

Как вести бухгалтерию без бухгалтера. Инструкция для ИП на упрощенке (УСН доходы)Скачать

Налоговые регистры и расшифровка показателей декларации по налогу на прибыль в 1ССкачать

НДС за 5 минут. Базовый курс. Вычеты и возмещение налога.Скачать

Как читать ОБОРОТНО-САЛЬДОВУЮ ВЕДОМОСТЬ в бухгалтерской программе 1С [объяснение на СХЕМАХ + ЗАДАЧИ]Скачать

![Как читать ОБОРОТНО-САЛЬДОВУЮ ВЕДОМОСТЬ в бухгалтерской программе 1С [объяснение на СХЕМАХ + ЗАДАЧИ]](https://i.ytimg.com/vi/WkBJNXFfBQ4/0.jpg)

1C:Лекторий 24.5.22 Особенности ведения налогового учета доходов и расходов при УСНСкачать

Декларация по налогу на прибыльСкачать

Вебинары ИПБР: Налог на прибыль организации и учет расчетов по налогу на прибыльСкачать

Запись вебинара "Составление декларации по налогу на прибыль в 1С:Бухгалтерии 3"Скачать