- Как учредителю вывести прибыль из ООО: дивиденды — Эльба

- Почему нельзя взять и потратить деньги

- Кто получает дивиденды

- Когда нельзя получить дивиденды

- Как часто можно выплачивать дивиденды

- Что нужно сделать перед тем, как получить дивиденды

- Как принять решение о выплате дивидендов, если у компании несколько учредителей

- Как выплатить дивиденды

- Пример выплаты дивидендов

- Полезно запомнить

- Протокол о распределении чистой прибыли образец

- Пример протокола собрания участников ООО с принятием решения о распределении прибыли

- Как распределить прибыль ООО между учредителями?

- Пропорциональное и непропорциональное разделение

- ООО с одним учредителем

- Как происходит распределение при УСН?

- Распределение прибыли и убытков при ликвидации

- Документальное оформление

- Сроки распределения чистой прибыли ООО

- За прошедший период

- Как производится распределение? Бухгалтерские проводки

- Особенности процесса распределения между участниками

- Как решить конкретные ситуации распределения прибыли в ООО?

- Распределение доли или передача другому участнику после выхода учредителя из ООО в 2021 году | Двитекс

- Пошаговая инструкция “Распределение доли, принадлежащей обществу, участникам или продажа доли”

- Шаг 1. Проведите общее собрание участников и примите решение общим собранием участников (или оформите решение единственного учредителя) о распределении доли в ООО

- Шаг 2.Подготовьте заявление о регистрации изменений в ЕГРЮЛ в связи с распределением доли в ООО по форме Р13014

- Распределение доли вышедшего участника ООО — АудитГрупп

- Нюансы оформления

- Выплата доли

- Кому переходит доля

- Распределение между участниками: платно или бесплатно

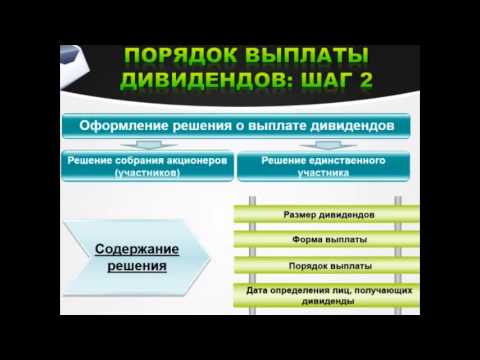

- Оформление решения о распределении

- Доли участников в ООО: распределение и оформление в протоколе

- Кому достаются доли в ООО

- Как распределяются доли ООО

- Оформление распределения долей ООО

- Случаи перераспределения долей ООО между участниками

- 💡 Видео

Видео:Протокол общего собрания ООО | Образец в описанииСкачать

Как учредителю вывести прибыль из ООО: дивиденды — Эльба

Учредители ООО не могут снимать любые суммы в любое время, в отличие от ИП. Один из способов вывести прибыль — дивиденды. В статье расскажем, как их можно рассчитать и перечислить, и какие заплатить налоги.

Почему нельзя взять и потратить деньги

Каждый расход компании подтверждают документами. Для перевода денег учредителю нужна причина — например, он получает зарплату как директор, берёт деньги в долг или под отчёт. За нарушение налоговики могут оштрафовать организацию и должностное лицо, а банк — заблокировать счёт. С перевода придётся заплатить НДФЛ, а если учредитель работает в организации — ещё и страховые взносы.

Кто получает дивиденды

Любой человек или компания, которые владеют долей уставного капитала ООО. Размер вознаграждения не зависит от того, как вы помогаете организации.

При распределении прибыли вы получите столько, сколько процентов уставного капитала вам принадлежит.

Разрешено применять другую схему расчёта дивидендов, если вы приняли её при создании организации или все учредители проали за изменение устава.

Когда нельзя получить дивиденды

— Вместо прибыли у компании убытки. — Учредители оплатили уставный капитал не полностью. — Учредитель вышел из организации, а ООО ещё не выплатила ему стоимость доли.

— Компания подходит под признаки банкротства или будет подходить после выплаты дивидендов. Признаки банкротства — организация больше трёх месяцев не платит по долгам сотрудникам, контрагентам или контролирующим органам.

Как часто можно выплачивать дивиденды

Раз в квартал, полгода или год. Безопаснее выплачивать дивиденды по итогам года, потому что в этот момент вы знаете окончательную чистую прибыль.

Половину года ООО «Лютик» работало успешно, поэтому учредители получили дивиденды. Затем ушёл ключевой клиент, и вторая половина завершилась убытком. Учредители подвели итоги года, и выяснили, что прибыль нулевая.

Раз нет основания выдавать дивиденды, значит, то, что учредители получили по итогам полугодия — по закону не дивиденды, а «иные выплаты».

«Лютику» придётся заплатить страховые взносы с выплат учредителям, с которыми заключены трудовые или гражданско-правовые договоры, пересдать отчёты по страховым взносам, 2-НДФЛ и 6-НДФЛ.

Бывает, что учредители распределяют часть прибыли. Оставшуюся прибыль можно распределить в любой момент, не дожидаясь конца квартала или года.

Что нужно сделать перед тем, как получить дивиденды

- Подготовить бухгалтерскую отчётность На её основании вы рассчитываете прибыль. Для дивидендов по итогам года подойдёт бухотчётность, которую вы подготовили для налоговой. По итогам квартала или года отчётность придётся готовить специально для выплаты дивидендов — её называют промежуточной бухотчётностью.

- Определить сумму дивидендов Найдите сумму в строке бухбаланса «Капитал и резервы» и вычтите из неё уставный капитал. Вы можете распределить всю прибыль или её часть.

- Принять решение о выплате дивидендов.

Если вы — единственный учредитель ООО, распечатайте и подпишите решение. Для компаний с несколькими учредителями процедура сложнее.

Шаблон решения о распределении прибыли

Как принять решение о выплате дивидендов, если у компании несколько учредителей

Закон обязывает минимум раз в год проводить собрание учредителей, чтобы решить, как поступить с прибылью. Собрание регламентируют статьи 36 и 37 закона «Об обществах с ограниченной ответственностью».

- Сообщите участникам время и повестку за 30 дней до собрания. Пришлите им копию бухотчётности.

- На собрании предложите распределить прибыль между учредителями и получите большинство .

- Запишите решение собрания в протоколе и отправьте копию всем учредителям не позже, чем через 10 дней. Распечатайте протокол и сшейте с другими. Любой учредитель имеет право с ними ознакомиться.

Шаблон протокола

Как выплатить дивиденды

Переведите деньги с расчётного счёта или выдайте наличными в течение 60 дней после того, как приняли решение. Удержите с учредителей НДФЛ — 13% с резидентов РФ. Страховые взносы на дивиденды не начисляются. Есть исключение: вы выплачиваете дивиденды непропорционально долям в уставном капитале.

В этом случае заплатите страховые взносы за учредителей, которые работают в организации. Закон разрешает выдавать дивиденды имуществом, если это прописано в уставе и протоколе. Определите цену имущества при помощи независимых экспертов.

Поскольку организация «продаёт» имущество за долг учредителям, учтите его цену в налогооблогаемых доходах. Удержать НДФЛ с имущества не получится, поэтому: — Уменьшайте выплаты учредителям в течение календарного года. Если выплат нет или сумм недостаточно, переходите ко второму варианту.

— Уведомите налоговую до 1 марта следующего года, что удержать НДФЛ невозможно. Учредители сами заплатят налог и отчитаются до 1 декабря.

https://www.youtube.com/watch?v=oAa0G7gufkk

С 2021 года НДФЛ с дохода свыше 5 млн за год облагается по ставке 15% НДФЛ. Другими словами, при доходе физлица 6 млн ₽ за 2021 год вы заплатите 13% НДФЛ с 5 млн и уже 15% с оставшегося 1 млн.

Пример выплаты дивидендов

Учредители ООО «Третий лишний»:

— Олег Сергеевич Смирнов — 50%.

— Анна Александровна Смирнова — 45%.

— Иван Иванович Иванов — 5%.

Учредители решили распределить годовую прибыль — 1 000 000 рублей.

Они встретились в баре «Hole in the Wall» и подписали протокол собрания. Вечером бухгалтер перевёл 500 000 рублей Смирнову, 450 000 Смирновой — и исчерпал лимит за день.

На следующий день бухгалтер разбирался с отчётом 6-НДФЛ и забыл о третьем учредителе.

Через 61 день на юридический адрес «Третьего лишнего» пришло письмо. Иван Иванович Иванов потребовал выплатить дивиденды, пригрозил судом, процентами за просрочку и штрафом на 500−700 тысяч рублей по статье 15.20 КоАП. Бухгалтер три раза перепроверил реквизиты и перечислил деньги.

Полезно запомнить

- Дивиденды получают раз в квартал, полгода или год. Безопаснее делать это раз в год: если компания уйдёт в минус по итогам года, придётся доплатить страховые взносы и пересдать отчёты.

- Дивиденды нельзя получить, когда компания в убытке, подходит под признаки банкротства, не выплатила стоимость доли учредителю или учредители не полностью оплатили уставный капитал.

- Если в компании несколько учредителей, встретьтесь на собрании и подпишите протокол о выплате дивидендов. Встречу по итогам года проводят между 1 марта и 30 апреля, она обязательная.

- Чтобы рассчитать дивиденды, подготовьте бухгалтерскую отчётность и вычтите из суммы в строке бухбаланса «Капиталы и резервы» уставный капитал. Распределите всю сумму, её часть или оставьте прибыль компании.

- Сколько процентов уставного капитала вам принадлежит, столько вы получите при распределении прибыли. Схему можно изменить, если все учредители проголосуют за изменение устава.

- Перечислите дивиденды в течение 60 дней после встречи или подписания решения. Удержите НДФЛ 13% с резидентов РФ.

Статья актуальна на 08.02.2021

Видео:Важная тема. Распределение прибыли ОООСкачать

Протокол о распределении чистой прибыли образец

Re: Протокол распределения прибыли и выплата дивидендов

ПРОТОКОЛ N ___

Общего собрания участников

Общества с ограниченной ответственностью

______________

о распределении части чистой прибыли

г. ____________

___________ ____ г.

Время проведения собрания ____________________.

Место проведения собрания ____________________.

Присутствовали участники:

1. _________, в лице Генерального директора ___________, действующего на основании Устава

2. _________________________________ (Ф.И.О. участника).

100% . Кворум для принятия решений по объявленной повестке дня имеется. Собрание правомочно.

Председатель собрания — _________________________.

Секретарь собрания — ____________________________.

Повестка дня:

1. О распределении части чистой прибыли Общества с ограниченной ответственностью __________ за ______ год.

Слушали:

1. О распределении части чистой прибыли Общества с

ограниченной ответственностью __________________________ за

___________________ год — _______________________________________.

(Ф.И.О.)

________________________ — _____%, что составляет ____________

(Ф.И.О. участника)

(___________________________) рублей

________________________ — _____%, что составляет ____________

(Ф.И.О. участника)

(___________________________) рублей

________________________ — _____%, что составляет ____________

Пример протокола собрания участников ООО с принятием решения о распределении прибыли

Правильно сформулировать решения собрания участников ООО о распределении прибыли и внести их в протокол поможет вам этот образец. Скачайте его, ведь в нем учтены новые требования ГК РФ о подсчете , применяемые с 1 сентября 2013 года.

Хотя этот документ не инициирует изменения в ЕГРЮЛ, будет правильно, если при его составлении вы не допустите наиболее встречающихся ошибок. Их разбирают в своих статьях на Регфоруме практикующие юристы. Например, Сколько нужно , чтобы принять решение о распределении прибыли .

Случай, когда прибыль распределяется между участниками непропорционально их долям в уставном капитале, разбирается в этой публикации.

Как распределить прибыль ООО между учредителями?

Деятельность ООО регулируется законом «Об обществах с ограниченной ответственностью» N 14-ФЗ от 08.02.98 г. и организуется одним или несколькими учредителями с образованием долевого уставного капитала.

https://www.youtube.com/watch?v=vLIitZ18JJs

Основным документом, определяющим юридический статус организации, ее структуру и расположение, а также многие другие аспекты функционирования, является устав предприятия. Целью создания общества является получение прибыли, поэтому важно урегулировать вопрос как распределить прибыль ООО между учредителями.

Для этого следует четко определить в уставе порядок объявления, начисления, выплаты дивидендов и документального оформления данных процедур с указанием:

Разъясняя применение термина «дивиденды» заметим, что это общепринятое название в нормативных актах не упоминается, но широко используется именно для определения распределяемой прибыли.

Сколько стоит открыть строительную фирму? Все ответы здесь!

Пропорциональное и непропорциональное разделение

Определение части прибыли к распределению принимается решением собрания учредителей, которое проводится после составления финансовой отчетности и не раньше, чем через 2 месяца после завершения отчетного года. Принятое решение ООО оформляется протоколом с указанием размера распределяемой прибыли, формы и срока выплаты.

Обычно, разделение прибыли происходит пропорционально внесенным долям в уставный капитал (УК).

Однако уставом может быть закреплен другой порядок начисления доходов от дивидендов – непропорционально долям в УК, возможность которого для ООО установлена законом.

Если такое решение определено уставом или принято в силу различных обстоятельств на общем собрании с внесением изменений в уставные документы, налогообложение доходов от дивидендов осуществляется по льготным ставкам, как и при пропорциональном распределении доходов.

Законодательно установлено налогообложение доходов от выплаты дивидендов по льготной налоговой ставке:

ООО с одним учредителем

Условие обязательного протоколирования общим собранием выплаты дивидендов сохраняется, даже если компания учреждена одним лицом. В этом случае решения вопросов по распределению прибыли единолично принимаются учредителем общества и обязательно оформляются в письменной форме.На основе протокола ООО издается приказ руководителя, на выплату дохода от дивидендов учредителю.

Приказ является основанием для проведения расчетов.

Как происходит распределение при УСН?

Чистая прибыль для расчета и выплаты дивидендов определяется на основании данных бухучета. Поэтому, для установления суммы чистой прибыли и расчета дивидендов предприятия должны вести учет и составлять финансовую отчетность.

Законодательно с 2013 года эта норма обязательна к применению для предприятий всех видов ведения учета и отчетности.

До этого времени предприятия на УСН имели право не вести промежуточную финансовую отчетность, учитывая на протяжении года только движение внеоборотных активов и отчитываясь по итогам года, следовательно, и распределение прибыли производилось раз в год после уплаты налогов, сборов и отчислений во внебюджетные фонды.

Чистой прибылью предприятия на УСН является прибыль после налогообложения.

Учитывая особенности УСН (освобождение от уплаты налога на прибыль) для подобных предприятий величина чистой прибыли определяется как разница между балансовой прибылью до налогообложения и размером начисленного единого налога.

Распределение прибыли и убытков при ликвидации

Ликвидация предприятия может осуществляться:

Решение о ликвидации ООО выносит общее собрание участников, оформляя его протоколом, в котором исчерпывающе объясняет принятое решение и назначает ликвидационную комиссию, которая активизирует работу по оплате кредиторской задолженности.

https://www.youtube.com/watch?v=iiG2QQtd-K4

По завершении расчетов по обязательствам, оставшееся имущество по передаточному акту передается учредителям, имеющим на него соответствующие права.

Затем составляется и утверждается ликвидационный баланс и подается пакет документов в регистрационные органы для завершения процедуры ликвидации.

Если по данным ликвидационного баланса выявлен убыток, то он должен быть погашен за счет уставного капитала. Так определяется реальная величина УК, подлежащего затем распределению между участниками или реальная сумма оставшегося убытка, если величина УК не покрывает сумму балансового убытка.

Документальное оформление

Решение о направлении прибыли на выплату дивидендов оформляется протоколом.

Типовая форма документа, которым оформляется подобное решение, отсутствует. Как правило, практикуется составление протокола свободной формы, но с заполнением обязательных реквизитов, которыми являются номер, дата и место проведения собрания, перечень вопросов повестки дня.

Также обязательно отражаются принятые решения в части:

Протоколом собрания объявляется только общая сумма дивидендов к выплате.

Расчет дохода по каждому участнику определяется индивидуально и оформляется первичным учетным документом, например, бухгалтерской справкой.

Выплата дивидендов осуществляется по типовым унифицированным бланкам, которые используются при выдаче денег из кассы или перечислении средств на расчетный счет.

Это могут быть:

Процедура распределения имущества между учредителями при ликвидации предприятия оформляется передаточным актом, в котором обязательно указывается наименование, количество и стоимость переданного имущества каждому участнику. Акт подписывается всеми учредителями. Выплата долей оформляется бухгалтерской записью.

Сроки распределения чистой прибыли ООО

Выплату дивидендов осуществляют не позднее 60 дней с момента принятия соответствующего решения. По решению собрания срок выплат может быть уменьшен.

Если в силу разных обстоятельств кому-либо из участников не была выплачена сумма причитающихся дивидендов, он вправе потребовать ее в течение 3-х лет со дня окончания срока выплаты.

За прошедший период

Сумма распределенной, но неполученной прибыли аккумулируется на счетах начисления и по требованию получателя выдается из кассы предприятия, безналичным платежом перечисляется на банковский счет или осуществляется почтовым (телеграфным) переводом. Невостребованные доли прибыли по окончании 3-хлетнего срока подлежат восстановлению и отражению в составе нераспределенной прибыли ООО.

Собрание участников имеет право продлить срок востребования неполученной доли до 5-ти лет.

Ежемесячное распределение прибыли не практикуется. Организации вправе выплачивать учредителям часть прибыли только поквартально, раз в полугодие или год.

Нужна ли печать для ИП (индивидуального предпринимателя)? Узнайте здесь.

Разведение шиншилл как бизнес набирает популярность! Читайте, как развивать своё дело.

Как производится распределение? Бухгалтерские проводки

Объявление суммы распределяемой прибыли по результатам работы предприятия за год происходит после закрытия финансового периода, составления и утверждения баланса и отчетов.

Все расчеты по начислению дивидендов осуществляется на счете 84 «Нераспределенная прибыль (убыток)».

Для отражения в бухгалтерском учете начисления дивидендов важен статус участника. Если учредители ООО являются штатными работниками, то начисление доли прибыли целесообразно отражать по счету 70 « Расчеты с персоналом по оплате труда». Если участник не является сотрудником, то соответствующее начисление производится по счету 75 «Расчеты с учредителями».

Операции по начислению дивидендов отражаются в бухучете записями:

Д-т 84 субсчет «Прибыль на выплату дивидендов»

К-т 70, 75 – начислена сумма дивидендов

Д-т 70 (75) К-т 68, субсчет «Расчеты по НДФЛ»- удержан НДФЛ с суммы дохода от дивиденда

Д-т 68 К-т 51 «Расчетный счет» — перечислена сумма НДФЛ

Д-т 70 (75) К-т 51 (50)- сумма дивидендов выдана из кассы или перечислена на счет.

Особенности процесса распределения между участниками

Принимая решение о распределении прибыли ООО общему собранию необходимо помнить, что предприятие не вправе распределять и выплачивать дивиденды, если:

Кроме того, возможны возникновения разногласий по применению налоговых ставок по НДФЛ в случае, принятия решения о разделении прибыли непропорционально долям участников в УК в то время как, изменения в учредительные документы еще не внесены.

Как решить конкретные ситуации распределения прибыли в ООО?

Распределение прибыли по итогам финансово-хозяйственной деятельности организации относится к компетенции общего собрания участников в обществах с ограниченной ответственностью (ООО) .

Напомним, что ООО признается созданное одним или несколькими лицами общество, уставный капитал которого разделен на доли.

Участники общества несут риски убытков, связанных с деятельностью общества, но в пределах стоимости принадлежащих им долей, а при получении прибыли общее собрание участников принимает решение о распределении чистой прибыли в соответствии с принятой политикой общества.

Видео:Как правильно выводить прибыль из ОООСкачать

Распределение доли или передача другому участнику после выхода учредителя из ООО в 2021 году | Двитекс

Доля вышедшего участника переходит к обществу с момента, когда им получено заявление участника о выходе из общества.

Таким образом, не требуется оформление передачи доли в ООО обществу при выходе участника, переход доли к обществу от участника при выходе происходит автоматически, однако общество обязано зарегистрировать изменение состава учредителей, предоставив в регистрирующий орган заявление по форме Р13014 и заявление участника о выходе, после регистрации сведений в ЕГРЮЛ данные изменения вступают в силу для третьих лиц. Подробнее о выходе участника из ООО читайте по ссылке.

Кроме того, в течение одного года с даты получения обществом заявления участника о выходе доля вышедшего участника должна быть по решению общего собрания участников общества распределена между всеми участниками общества пропорционально их долям в уставном капитале общества или предложена для приобретения всем либо некоторым участникам общества и (или), если это не запрещено уставом общества, третьим лицам. Распределение доли или части доли между участниками общества допускается только в случае, если до перехода доли или части доли к обществу они были оплачены или за них была предоставлена компенсация. Не распределенные или не проданные в течение 1 года доли или части доли в уставном капитале общества должны быть погашены, и размер уставного капитала общества должен быть уменьшен на величину номинальной стоимости этой доли или этой части доли.

В настоящей же статье мы поговорим о порядке, особенностях распределения доли, принадлежащей обществу, между участниками и о продаже данной доли в ООО одному из участников или третьему лицу. Подробнее о порядке уменьшения уставного капитала в ООО читайте отдельную статью “Уменьшение уставного капитала ООО”.

Пошаговая инструкция “Распределение доли, принадлежащей обществу, участникам или продажа доли”

Для того чтобы распорядиться долей, принадлежащей обществу, рекомендуем действовать согласно данному алгоритму:

Шаг 1. Проведите общее собрание участников и примите решение общим собранием участников (или оформите решение единственного учредителя) о распределении доли в ООО

При распределении доли в ООО вышедшего участника доля распределяется пропорционально долям участников в уставном капитале.

https://www.youtube.com/watch?v=6ouLqIA4aFk

Также на общем собрании может быть принято решение о продаже доли участнику ООО или третьему лицу. В этом случае между обществом в лице его руководителя или представителя по доверенности и покупателем заключается договор купли-продажи.

При заключении договора купли-продажи между обществом и участником, или третьим лицом не требуется нотариальное удостоверение сделки.

Цена доли в ООО в этом случае не может быть ниже номинальной цены доли, если она не была оплачена на момент выхода, а также цена доли в ООО не должна быть ниже цены, которая была уплачена обществом в связи с переходом к нему доли или части доли, если иная цена не определена решением общего собрания участников общества.

Продажа доли или части доли участникам общества, в результате которой изменяются размеры долей его участников, а также продажа доли или части доли третьим лицам и определение иной цены на продаваемую долю осуществляются по решению общего собрания участников общества, принятому всеми участниками общества единогласно.

Решение общего собрания участников должно быть оформлено протоколом. Если в обществе один участник, то оформляется решение единственного участника общества.

Обратите внимание! Статьей 67.

1 ГК РФ установлены требования к протоколу общего собрания участников:

- для ПАО: протокол должен быть удостоверен лицом, осуществляющим ведение реестра акционеров такого общества и выполняющим функции счетной комиссии

- для НАО: протокол должен быть нотариально удостоверен или удостоверен лицом, осуществляющим ведение реестра акционеров такого общества и выполняющим функции счетной комиссии;

- для ООО: протокол должен быть нотариально удостоверен, если иной способ (например, подписание протокола всеми участниками или частью участников — председателем и секретарем собрания) не предусмотрен уставом ООО либо решением общего собрания участников общества, принятым участниками общества единогласно. То есть протокол общего собрания ООО не удостоверяется нотариально, если соблюдено одно из условий: а) иной способ удостоверения выбран в уставе (для этого можно 1 раз внести изменения в устав) или б) иной способ выбран в протоколе общего собрания, принятом единогласно (подписи в этом протоколе должны быть нотариально удостоверены).

Если протокол общего собрания подлежит нотариальному удостоверению, то протокол подписывается участниками собрания при нотариусе, нотариус удостоверяет подписи. Аналогично проходит удостоверение подписей держателем реестра.

Шаг 2.Подготовьте заявление о регистрации изменений в ЕГРЮЛ в связи с распределением доли в ООО по форме Р13014

Приказом ФНС России от 31.08.2020 г. № ЕД-7-14/617@ ФНС утвердила новые формы заявлений для регистрации компаний, внесения изменений в ЕГРЮЛ, учредительные документы и иных регистрационных действий

Видео:Дивиденды в ООО как утвердить и оформитьСкачать

Распределение доли вышедшего участника ООО — АудитГрупп

Участник общества вправе в любой момент выйти из общества путем отчуждения доли обществу независимо от согласия других его участников или общества, если это предусмотрено уставом общества (ст. 26 Федерального закона от 08.02.98 № 14-ФЗ «Об обществах с ограниченной ответственностью»).

Решение о распределении доли вышедшего участника должно быть принято общим собранием в течение одного года со дня перехода доли к обществу (п. 2 ст. 24 закона № 14-ФЗ).

Поскольку доля переходит к ООО с момента получения заявления участника о выходе из общества (подп. 2 п. 7 ст.

23 закона № 14-ФЗ), самый ранний возможный срок принятия такого решения — это день получения вышеуказанного уведомления плюс 30 дней, требующиеся на созыв общего собрания (п. 1 ст. 36 закона № 14-ФЗ).

Нюансы оформления

На практике в случаях, когда решение о распределении или продаже долей принимается сразу после выхода участника, нередко можно встретить протоколы, в которых одновременно отражены решения по трем вопросам повестки дня: о выводе из состава участников того лица, от которого поступило заявление о выходе, о выплате ему действительной стоимости доли и о распределении (или продаже) этой доли. На самом деле, юридическое значение имеет только решение о распределении или продаже доли, поскольку закон прямо предусматривает необходимость его принятия.

https://www.youtube.com/watch?v=8jVBF34thCA

Вопрос утраты статуса участника общества общее собрание не решает, так как этот статус автоматически утрачивается с момента получения обществом заявления о выходе из состава участников.

Следовательно, какого-либо дополнительного утверждения или подтверждения данного факта общим собранием не требуется.

В этом и состоит смысл правила о выходе из общества независимо от согласия других участников общества или самого общества.

Но наличия такого решения иногда требуют налоговые инспекции в некоторых регионах, иначе возникают трудности с исключением из ЕГРЮЛ сведений о вышедшем участнике. В таких ситуациях проще пойти навстречу и отразить в повестке дня вопрос «о признании участника вышедшем из общества» и провести по нему ание.

Что касается решения о выплате действительной стоимости доли выходящему участнику, то в нем нет вообще никакой необходимости. Это скорее своеобразный обычай корпоративной практики и документооборота.

Обязанность по выплате бывшему участнику действительной стоимости его доли возникает у общества с момента получения заявления этого лица о выходе из общества. Правила определения действительной стоимости доли установлены законодательством (п. 2 ст. 14, п. 6.1 ст.

23 закона № 14-ФЗ), следовательно, ее размер не может определяться общим собранием.

Решение о выплате действительной стоимости доли не имеет правового значения хотя бы потому, что принять по этому вопросу какое-либо иное решение (например, об отказе выходящему участнику в выплате действительной стоимости доли или об ином порядке определения действительной стоимости доли) общее собрание не вправе. Для целей отражения кредиторской задолженности общества перед бывшим участником в налоговом и бухгалтерском учете такое решение тоже не требуется, поскольку основанием для выплаты действительной стоимости доли служит само заявление участника о выходе из общества.

Выплата доли

В случае выхода участника из общества его доля переходит к обществу, а общество обязано выплатить действительную стоимость его доли, определяемую на основании данных бухгалтерской отчетности общества за последний отчетный период или с согласия этого участника выдать ему в натуре имущество такой же стоимости, в порядке, установленном п. 6.1 ст. 23 ФЗ «Об обществах с ограниченной ответственностью», в течение 3 (трех) месяцев, либо в случае неполной оплаты им доли в уставном капитале общества действительную стоимость оплаченной части доли. Срок, в течение которого доля может принадлежать обществу, ограничен одним годом, если меньший срок не предусмотрен уставом общества.

Кому переходит доля

Закон допускает два принципиально разных варианта определения судьбы доли, принадлежащей обществу:

- Распределение между участниками пропорционально их долям;

- «Предложение для приобретения» всем или некоторым участникам либо третьим лицам (если это не запрещено уставом), т.е продажа доли

В течении года (если меньший срок не предусмотрен уставом общества ) с момента перехода доли обществу, необходимо принять решение о распределении перешедшей к обществу доли между всеми участниками пропорционально их долям в уставном капитале либо предложить эту долю для продажи всем или отдельным участникам либо третьим лицам, если это не запрещено уставом (п. 2 ст. 24 закона № 14-ФЗ).

Если в течение года доля не будет распределена или продана, ее придется погасить и уменьшить размер уставного капитала на величину номинальной стоимости погашенной доли (п. 5 ст. 24 закона № 14-ФЗ).

Поэтому если участники не планируют уменьшать уставный капитал и тем более в случаях, когда такое уменьшение невозможно (в частности, когда у общества уставный капитал минимального размера — 10 тыс.

рублей), необходимо своевременно провести общее собрание и принять решение о распределении или продаже доли.

Факт принятия такого решения оформляется протоколом общего собрания, а если в обществе остается всего один участник — его единоличным решением. На практике чаще всего судьба доли решается сразу же после выхода участника.

Распределение между участниками: платно или бесплатно

Исходя из противопоставления продажи и распределения доли, можно сделать вывод о том, что это два самостоятельных способа реализации доли, принадлежащей обществу.

Распределение доли в отличие от продажи осуществляется на безвозмездной основе.

Этот подход разделяет и судебная практика: если в решении о распределении прямо не сказано о том, что доли передавались участникам за плату, то предполагается безвозмездный характер.

https://www.youtube.com/watch?v=TB3dSF7pBS0

Среди практикующих юристов встречается мнение о том, что распределение, как и продажа, осуществляется на возмездной основе. Но с этим предположением сложно согласиться:

Во-первых, в законе не случайно установлены разные требования к оплате доли. Так, для возможности ее распределения между участниками она обязательно должна быть оплачена (компенсирована) до перехода к обществу (п. 3 ст. 24 закона № 14-ФЗ). Если же она полностью не оплачена, возможна только ее продажа (п. 4 ст. 24 закона № 14-ФЗ).

Во-вторых, предложить приобрести долю общества можно как всем, так и некоторым участникам общества (и даже третьим лицам), а распределение возможно лишь между всеми участниками и только пропорционально их долям в уставном капитале (п. 2 ст. 24 закона № 14-ФЗ).

Оформление решения о распределении

Решение о распределении принадлежащей обществу доли между всеми участниками пропорционально их долям принимается большинством не менее двух третей от общего числа участников общества. Но уставом может быть предусмотрена необходимость большего числа для принятия решения по данному вопросу (п. 8 ст. 37 закона № 14-ФЗ).

Для решения о продаже доли всем участникам пропорционально их долям количество необходимых определяется аналогичным образом.

А для продажи доли участникам, если в результате изменяются размеры долей участников (то есть когда доля продается не всем участникам общества или всем, но не пропорционально их долям), а также для продажи доли третьим лицам требуется единогласное решение всех участников общества (п. 4 ст. 24 закона № 14ФЗ).

Кроме того, единогласное решение требуется в случае, когда цена продажи доли определяется по-иному, чем предусматривает закон. Согласно пункту 4 статьи 24 закона № 14-ФЗ, продажа осуществляется по цене не ниже действительной стоимости доли, выплаченной обществом участнику в связи с его выходом.

Удобнее сразу указать в протоколе, какой размер долей будет у участников общества после распределения доли, принадлежащей обществу.

Дело в том, что на основании этого протокола изменяются сведения о долях в списке участников общества, а также подается заявление об изменении соответствующих сведений в ЕГРЮЛ.

При наличии в протоколе новых данных о размерах долей проще избежать ошибок в списке участников и при регистрации изменений в ЕГРЮЛ.

Важно помнить:

В связи с тем, что доля, принадлежащая обществу, не учитывается при ании на общем собрании участников общества, желательно указать ее размер в протоколе в целях определения кворума собрания.

Болдырев Андрей

© АудитГрупп, 2012

Видео:Процедура проведения очередного (годового) собрания участников ОООСкачать

Доли участников в ООО: распределение и оформление в протоколе

Здравствуйте! В этой статье мы расскажем, каков порядок распределения долей в ООО.

Сегодня вы узнаете:

- Кто может стать владельцем доли в ООО.

- Как проходит процесс распределения долей и какие документы для этого нужны.

- Распространённые варианты перераспределения долей.

Кому достаются доли в ООО

Деятельность ООО основана на распределении долей в уставном капитале. Каждый учредитель вносит свой вклад при регистрации фирмы, становясь владельцем части имущества компании.

Бывают ситуации, когда участники общества могут передать свои доли или продать их. При этом порядок этих процессов закрепляется Уставом фирмы, а также нормами законодательства.

Владельцем доли может стать:

- Само ООО;

- Иные участники компании;

- Третьи лица, не связанные с обществом.

Выход учредителя из общества сопровождается передачей собственной доли в пользу ООО. Затем в течение 1 года фирма должна перераспределить её между другими участниками пропорционально их частям в уставном капитале.

https://www.youtube.com/watch?v=ueeIcc9ukDE

Если доля останется без распределения, то она подлежит погашению, в результате чего будет уменьшен уставный капитал ООО. Важно учитывать, что величина последнего не может быть меньше законодательно установленного уровня, в противном случае общество подлежит ликвидации.

Рекомендуем прочитать: Порядок ликвидации ООО: пошаговая инструкция и необходимые документы.

Изменение в составе уставного капитала необходимо отразить в Уставе компании, для чего потребуется посетить налоговый орган для внесения изменений в ЕГРЮЛ.

Если участник решил передать собственную долю другому учредителю, то процент последнего в уставном капитале не играет роли. Произойдёт увеличение вклада, приобретшего долю. Номинальная цена долей остальных членов ООО не изменится, а процентное соотношение станет другим.

Продать собственную долю третьим лицам можно только тогда, когда такую возможность предусматривает Устав. При этом закон не запрещает реализовать принадлежащую долю по частям нескольким покупателям.

Как распределяются доли ООО

Если ранее доля участника была оплачена, то её можно распределить между остальными учредителями. Такой способ называется безвозмездной передачей.

При неоплаченной части уставного капитала её можно только продать за определённую плату. Распределение доли будет происходить не равными частями между представителями, а в зависимости от того, какой процент от общего имущества занимает их доля.

Продать собственную долю может любой участник другому учредителю или всему составу учредителей по собственному желанию. Если реализация доли подразумевает изменение в процентном соотношении уставного капитала, понадобится провести ание, итогом которого станет согласие всех участников на сделку.

Распределение долей ООО не считается сделкой, требующей заверения со стороны нотариуса. Это экономит время и позволяет обойтись минимальным пакетом документов.

Изначальное распределение уставного капитала оговаривается в самом первом решении общества, составляемом до регистрации фирмы. Все участники должны единогласно согласовать процент доли, приходящейся на одного члена общества.

Первые взносы в пользу уставного капитала происходят в денежном эквиваленте. Если потом собственники решат увеличить его размер, то можно сделать это с помощью имущества.

Распределение доли, принадлежащей единственному участнику – наиболее простой вариант, так как в этом случае учредитель обладает 100% уставного капитала и может найти одного или несколько новых покупателей.

Рекомендуем почитать: Доли в уставном капитале ООО.

Оформление распределения долей ООО

Если доля общества распределяется между участниками, то необходимо провести общее собрание. Принятое решение заносится в протокол, который содержит следующие сведения:

- Дату собрания, время начала и окончания, а также адрес заседания;

- Состав лиц, участвующих в ании;

- Итоги заседания по каждой повестке;

- Отметки участника, ведущего протокол.

Далее протокол заверяется одним из возможных способов:

- Нотариусом;

- Подписями всех присутствующих на заседании;

- Другими способами, не противоречащими Уставу общества.

Чтобы зарегистрировать распределение долей участниками общества, генеральному директору понадобится обратиться в налоговый орган с пакетом документов:

- Формой Р14001, предварительно заверенной у нотариуса;

- Бумагами, указывающими, каким образом доля попала во владение ООО;

- Протоколом (либо решением о распределении долей единственного участника);

- Если осуществляется официальная продажа доли, то налоговая затребует договор купли-продажи.

Устав среди списка документов отсутствует, потому что в нём не регистрируется состав собственников и принадлежащие им доли. Достаточно отразить новые данные лишь в ЕГРЮЛ.

Если участники ООО желают увеличить уставный капитал после регистрации фирмы, то в протокол вносятся следующие данные:

- Источники формирования уставного капитала;

- Процесс перераспределения долей после увеличения уставного капитала компании;

- Внесение новых сведений в Устав общества.

Важно учесть и НДФЛ при распределении долей. Агентом по уплате обязательных платежей выступает ООО.

https://www.youtube.com/watch?v=UcYFk2AmHx8

Когда доля выбывшего участника распределяется между остальными, то под налогообложение попадает разность между начальной долей каждого из оставшихся представителей ООО и суммой после перераспределения.

Случаи перераспределения долей ООО между участниками

Теперь давайте разберём на конкретных примерах, как происходит распределение долей внутри ООО. Для этого рассмотри три разных варианта.

Вариант 1. В ООО 5 учредителей, 1 из которых выходит из общества.

Если за уставный капитал берём 10 000 рублей, то доля каждого составляет:

- 10% или 1000 руб.;

- 15% или 1500 руб.;

- 20% или 2000 руб.;

- 25% или 2500 руб.;

- 30% или 3000 руб.

Выходит участник с долей в 20%. Соответственно, 2000 рублей необходимо поделить между оставшимися учредителями. Теперь доля выбывшего представителя общества перешла обществу и составляет 20/100 (в процентном соотношении от всего уставного капитала).

Доля оставшихся участников составляет: 10%+15%+25%+30%=80%. При этом доля каждого участника в процентах будет приравнена к 10/80, 15/80, 25/80 и 30/80 соответственно.

Теперь необходимо рассчитать причитающиеся доли остающимся учредителям:

- 2000*10/80=250 р.;

- 2000*15/80=375 р.;

- 2000*25/80=625 р.;

- 2000*30/80=750 р.

Распределение долей при выходе между оставшимися 4-мя учредителями будет выглядеть так:

- 1000+250=1250 рублей или 1250/10000*100=12,5%;

- 1500+375=1875 рублей или 1875/10000*100=18,75%;

- 2500+625=3125 рублей или 3125/10000*100=31,25%;

- 3000+750=3750 рублей или 3750/10000*100=37,5%.

Вариант 2. В ООО 6 учредителей, 2 из которых покидают общество. За уставный капитал берём 10 000 рублей.

Доля каждого учредителя составляет:

- 5% или 500 руб.;

- 7% или 700 руб.;

- 15% или 1500 руб.;

- 20% или 2000 руб.;

- 23% или 2300 руб.;

- 30% или 3000 руб.

Выходят участники с долей в 30% и 23%. То есть, распределению подлежит 5300 рублей. Оставшаяся доля в совокупности по всем участникам составляет 100-30-23=47%.

Доли 4-х учредителей равны:

- 5/47 или 5300*5/47=565 р.;

- 7/47 или 5300*7/47=789 р.;

- 15/47 или 5300*15/47=1691 р.;

- 20/47 или 5300*20/47=2255 р.

Таким образом, после перераспределения доли 4-х учредителей изменятся так:

- 500+565=1065 или 1065/10000*100=10,65%;

- 700+789=1489 или 1489/10000*100=14,89%;

- 1500+1691=3191 или 3191/10000*100=31,91%;

- 2000+2255=4255 или 4255/10000*100=42,55%.

Вариант 3. Выход всех участников и вход новых.

В ООО с уставным капиталом в 10 000 рублей есть 2 учредителя с долями:

- 38% или 3800 руб.;

- 62% или 6200 руб.

Два новых участника входят в общество с другим соотношением уставного капитала между собой:

- 54% или 5400 руб.;

- 46% или 4600 руб.

Для начала нужно осуществить вход в ООО новых участников. Это можно осуществить путём увеличения размера уставного капитала ещё на 10 000 рублей, чтобы в итоге он составил 20 000 рублей.

Подсчитаем, сколько процентов будет составлять доля каждого участника при таком размере уставного капитала:

- 3800/20000*100=19%;

- 6200/20000*100=31%;

- 5400/20000*100=27%;

- 4600/20000*100=23%.

Далее, по аналогии с 1-ым и 2-ым примером нужно распределить доли вышедших участников.

💡 Видео

Оптимизация созыва и проведения общего собрания участников общества с ограниченной ответственностьюСкачать

Распределение прибыли в ООО: Как провести без нарушений перед ФНС и ФЗ «Об ООО»Скачать

Урок 189 Часть 1 Протокол Общего Собрания Собственников Как ДоказательствоСкачать

Как заверить решение собраний ООО?Скачать

Как грамотно выйти из ООО (продажа доли или выход?)Скачать

Из чего состоит протокол общего собрания собственников МКДСкачать

Решение общего собрания можно признать недействительнымСкачать

Учет выплаты дивидендов и долей от прибылиСкачать

Урок 229 Часть 1 Оценка Протокола Общего Собрания Собственников Помещений В Многоквартирном Доме 1Скачать

Уставный капитал ООО: все, что нужно знать предпринимателюСкачать

Сделки с долями в уставном капитале ООО. Подготовка и совершение сделкиСкачать

Порядок выплаты дивидендов и их учетСкачать

Подделка протоколов общего собрания собственников. Как бороться с мошенничеством?Скачать

Дивиденды от ООО: как начислить, выплатить и удержать с них налоги?Скачать

ДИВИДЕНДЫ. ЧИСТЫЕ АКТИВЫ ООО.Скачать