- Как заполнить заявление на перевод в иностранной валюте для юридических лиц

- Поле 32: Наименование валюты и сумма

- Поле 50: Клиент-перевододатель

- Поле 53: Просим осуществить платеж с нашего счета №

- Поле 56А: Банк-посредник

- Поле 57А: Банк-бенефициара

- Поле 59: Бенефициар

- Поле 70: Назначение платежа

- Поле 71: Расходы по переводу

- Приобретение валюты через банк

- Пошаговая инструкция

- Перечисление денежных средств на покупку валюты

- Проводки по документу

- Приобретение иностранной валюты

- Контроль

- Декларация по налогу на прибыль

- Возврат неиспользованной суммы от приобретения валюты

- Проверка расчетов по счету 57.02 «Приобретение иностранной валюты»

- Образец заполнения валютного платежного поручения — nalog-nalog.ru

- Образец заполнения валютного платежного поручения

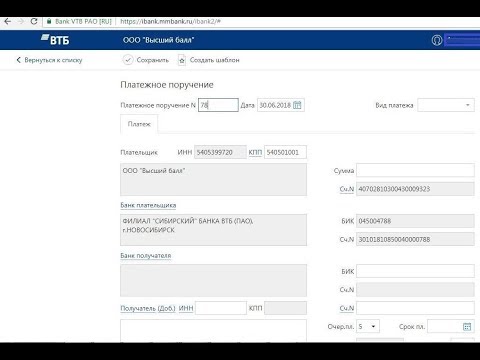

- Шаг 1: реквизиты сторон

- Шаг 2: данные валютного контроля

- Шаг 3: заполнение верхней части («шапки») поручения

- Шаг 4: реквизиты плательщика

- Шаг 5: реквизиты получателя

- Шаг 6: раздел «Назначения платежа» и «Комиссии»

- Шаг 7: код операции

- Группы кодов

- Какой ставить тип операции в платежке

- Квво для операций

- Другие операции

- Пример использования кода

- Особенности оформления заявления на уточнение налогового платежа

- Код при выплате зарплаты нерезиденту

- Неправильно выбран и заполнен код — что делать?

- Как правильно оформить платежку по заработной плате иностранцу

- Какой код валютной операции нужно указывать в платежном поручении

- Что такое код вида валютной операции?

- Как расшифровать КВВО

- Образец заполнения платежного поручения нерезиденту (в рублях РФ)

- Поручение банку на покупку валюты. Пример продажи валюты. Заявка на покупку валюты

- 2. Устанавливаем счет учета для договора

- 3. Перечисляем денежные средства в рублях на покупку валюты

- 4. Отражаем, что банк приобрел для нас валюту

- 4. Отражаем возврат средств банком при покупке валюты

- Заявка на покупку валюты

- Нормативные акты: Покупка валюты

- 🌟 Видео

Видео:Инструкция по заполнению платежного порученияСкачать

Как заполнить заявление на перевод в иностранной валюте для юридических лиц

Существуют международные стандарты SWIFT, которые регламентируют порядок оформления заявлений на перевод в иностранной валюте. Каждое поле в заявлении выделено под определенную информацию.

Есть общие требования к заполнению:

запрещены к использованию следующие символы

@ ‘ = + : & ? % * ; { _ #

заявление заполняется исключительно на английском языке.

Теперь конкретно по заполнению полей:

Поле 32: Наименование валюты и сумма

в поле указываются сумма и валюта перевода

Поле 50: Клиент-перевододатель

это поле выделено под информацию об отправителе (номер счета отправителя, ИНН, наименование, адрес). В основном, в Клиент-Банках эта информация подкачивается автоматически из карточки клиента при оформлении перевода.

Поле 53: Просим осуществить платеж с нашего счета №

надо указать номер счета, с которого осуществляется перевод (или выбрать его из предлагаемого списка). Счет указывается расчетный. Но к любому расчетному валютному счету всегда открывается транзитный счет. Что это за зверь, зачем он нужен и чем отличается от расчетного можно узнать здесь.

Поле 56А: Банк-посредник

в этом поле указывается финансовая организация (Банк), через которую должна быть проведена операция прежде чем она поступит в банк бенефициара.

Под опцией А: указывается BIC банка посредника (в строке SWIFT код).

При отсутствии информации о SWIFT коде банка посредника указывается вся имеющаяся информация о посреднике (заполняются строки заявления «Наименование», «Адрес», «Город, страна»).

Поле 57А: Банк-бенефициара

(поле является обязательным для заполнения) — данное поле предназначено для указания банка бенефициара. При наличии информации в поле 56А: о банке посреднике в данном поле необходимо заполнить строку «Номер счета в банке-посреднике» (информация не является обязательной). В строке SWIFT код указывается SWIFT код банка получателя.

При заполнении данной строки обычно Клиент-банк автоматически заполняет последующие строки «Наименование», «Адрес», «город, страна». При отсутствии SWIFT кода банка бенефициара необходимо заполнить строки «Наименование», «Адрес», «Город, страна».

Всю дополнительную информацию о банке бенефициара можно указать в поле 72:/Дополнительная информация.

При наличии клирингового кода банка бенефициара необходимо выбрать опцию «Клиринговый код» и вписать код в строку без пробелов, тире и других разделителей.

Поле 59: Бенефициар

(поле является обязательным для заполнения)- это поле выделено под указание информации о конечном получателе средств. В строке «Номер счета» указывается номер счета получателя. При переводах в Евро в данном поле счет обязательно указывается в формате IBAN (международный стандарт идентификации счетов). Корректность указанного счета проверяется автоматически при заполнении перевода.

Указанный формат счета имеет следующий формат: Любой счет в формате IBAN начинается с двух буквенных символов. Это международный код страны, где открыт счет.

Для примера для стран Еврозоны это будут следующие форматы счета

Страна Длина счета Пример

Австрия 20 число/буквенных символов AT611904300234573201

Бельгия 16 число/буквенных символов BE68539007547034

Кипр 28 число/буквенных символов CY17002001280000001200527600

Эстония 20 число/буквенных символов EE382200221020145685

Финляндия 18 число/буквенных символов FI2112345600000785

Франция 27 число/буквенных символов FR1420041010050500013M02606

Германия 22 число/буквенных символов DE89370400440532013000

Греция 27 число/буквенных символов GR1601101250000000012300695

Ирландия 22 число/буквенных символов IE29AIBK93115212345678 (где AIBK код

банка получателя)

Италия 27 число/буквенных символов IT60X0542811101000000123456

Люксембург 20 число/буквенных символов LU280019400644750000

Мальта 31 число/буквенных символов МТ84MALT011000012345MTLCAST001S

Нидерланды 18 число/буквенных символов NL91ABNA0417164300 (где ABNA код

банка получателя)

Португалия 25 число/буквенных символов PT50000201231234567890154

Словакия 24 число/буквенных символов SK3112000000198742637541

Словения 19 число/буквенных символов SI56191000000123438

Испания 24 число/буквенных символов ES9121000418450200051332

При заполнении номера счета пробелы, тире и прочие разделительные символы запрещены.

Поле 70: Назначение платежа

в данном поле на английском языке приводится либо информация об этой операции, либо ссылка на другое сообщение, содержащее сведения, которые должны быть переданы клиенту-бенефициару. Количество символов ограничено (140).

Поле 71: Расходы по переводу

указывается номер счета, с которого необходимо Банку списать комиссию по переводу. Выбирается из списка:

- OUR – расходы по переводу за счет отправителя. Это означает, что комиссия банка будет взиматься со счета клиента, указанного в поле 71:.

- BEN – расходы по переводу за счет получателя. Это означает, что все комиссии банков участников расчетов по данному переводу будут вычитаться из суммы перевода.

Например, если клиент дает поручение на 100 USD и указывает расходы BEN, то по счету клиента будут отражены две проводки (в сумме равные 100 USD)- комиссия банка, сумма за вычетом комиссии.

Если допустить, что комиссия банка по данному переводу составит 10 USD, то из банка уйдет поручение на 90 USD (за минусом комиссии банка).

Все последующие банки также будут вычитать свою комиссию из суммы перевода.

- SHA – все расходы по операции будут на стороне Отправителя относятся на счет клиента заказчика, а все расходы на стороне Получателя по этой операции относятся на счет клиента-бенефициара. Имеется в виду, что комиссия банка будет взиматься как при переводе с расходами OUR. Но комиссии банков корреспондентов участников по данному переводу будут взиматься из суммы перевода. Соответственно сумма перевода до получателя дойдет меньше.

Все указанные типы расходов безусловно действуют только для переводов в EUR. При валюте перевода доллары США существует нюанс.

Согласно мировой практике американские банки-корреспонденты меняют тип расходов cOUR на BEN или SHA. В связи с этим сумма перевода до конечного получателя может дойти за вычетом комиссии иностранного банка.

Поэтому комиссия за транзит переводов удерживается из суммы перевода, а не перевыставляется на отправителя.

Видео:Как заполнить платежное поручениеСкачать

Приобретение валюты через банк

Чтобы рассчитаться с иностранными контрагентами за товары (услуги, работы), надо приобрести валюту. В данной статье мы рассмотрим, какие шаги надо выполнить в 1С, чтобы автоматизировать и корректно оформить операцию по приобретению валюты.

Подробнее смотрите в онлайн-курсе: «Бухгалтерский и налоговый учет в 1С:Бухгалтерия 8 ред. 3 от А до Я»

Пошаговая инструкция

Организация заключила импортный контракт с иностранным поставщиком на поставку товара. Для исполнения обязательств по контракту приобретается валюта.

01 марта в банк на покупку валюты перечислено 5 800 млн руб.

02 марта валюта в сумме 80 000 EUR зачислена на счет,а остаток рублевых средств 40 000 руб. возвращен банком на р/с Организации.

https://www.youtube.com/watch?v=gYn__mJ_yPM

Условные курсы для оформления примера:

- 02 марта курс ЦБ РФ — 71,00 руб./EUR, курс банка —72,00 руб./EUR.

Рассмотрим пошаговую инструкцию оформления примера. PDF

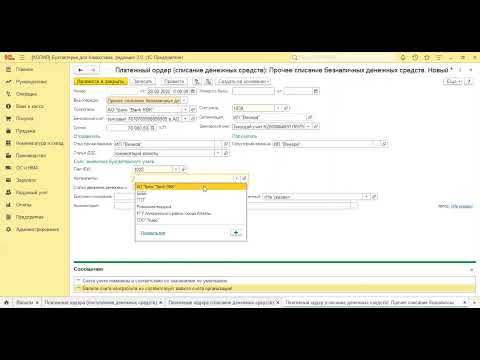

Перечисление денежных средств на покупку валюты

Организация имеет право осуществлять операции не только в рублях, но и в валюте с соблюдением норм Закона о валютном регулировании и контроле (Федеральный закон от 10.12.2003 N 173-ФЗ).

Если поступление валюты и перечисление денежных средств на ее покупку осуществляется не в один день, то используется счет 57.02 «Приобретение иностранной валюты» (план счетов 1С).

Если операции по приобретению и продаже валюты проводятся:

- регулярно, то рекомендуем включить опцию по использованию счета 57 через Главное – Настройки – Учетная политика установить флажок Используется счет 57 «Переводы в пути» при перемещении денежных средств; PDF

- разово, то можно ограничиться выбором вручную счета 57.02 в поле Счет расчетов в документе Списание с расчетного счета.

Перечисление денежных средств в рублях на покупку валюты банку отражается документом Списание с расчетного счета вид операции Прочие расчеты с контрагентами в разделе Банк и касса – Банк — Банковские выписки –кнопка Списание.

- Получатель – обслуживающий банк, у которого приобретаются валютные средства;

- Сумма – сумма в рублях, которая перечисляется с рублевого счета на приобретение валюты;

- Договор — основание для приобретения валюты, Вид договора — Прочее; PDF

- Счет расчетов — 57.02 «Приобретение иностранной валюты»;

- Статья расходов — Покупка валюты (списание)Вида движенияПрочие платежи по текущим операциям.

Изучить подробнее Учет движения денежных средств

Проводки по документу

Документ формирует проводку:

- Дт 57.02 Кт 51 — перечисление денежных средств банку на покупку валюты.

Приобретение иностранной валюты

В соответствии с Заявкой на покупку валютных средств уполномоченный банк зачисляет валюту на текущий валютный счет Организации. Продажа валюты осуществляется по внутреннему коммерческому курсу банка.

Поступившая в иностранной валюте сумма пересчитывается в рубли по курсу ЦБ РФ на дату поступления средств на расчетный счет (п. 4, 5 ПБУ 3/2006, п. 8 ст. 271 НК РФ). Если курс ЦБ РФ отличается от курса покупки, то возникает разница:

Зачисление банком иностранной валюты на текущий валютный счет отражается документом Поступление на расчетный счет вид операции Приобретение иностранной валюты в разделе Банк и касса – Банк — Банковские выписки –кнопка Поступление.

- Плательщик – обслуживающий банк, у которого приобретается валюта;

- Сумма – сумма приобретенной валюты;

- Договор — основание для приобретения валюты, Вид договора — Прочее;

- Счет расчетов — 57.02 «Приобретение иностранной валюты»;

- Курс банка — внутрибанковский курс покупки валюты, устанавливается вручную на основании выписки банка, в нашем примере — 72 руб.;

- Курс ЦБ РФ на дату операции с валютой — устанавливается из справочника Валюты;

- Статья доходов – Покупка валюты (зачисление), Вида движенияПрочие поступления по текущим операциям.

Следует установить флажок Отражать разницу в курсе в составе расходов для отражения суммы в виде отклонения между внутрибанковским курсом покупки валюты и курсом ЦБ РФ на счете 91.02 «Прочие расходы», иначе сумма отклонения по курсам при конвертации валюты не будет списана со счета расчетов 57.02 «Приобретение иностранной валюты».

Флажок не ставится, если разницу в курсе необходимо отразить на каком-то другом счете, отличном от счета 91. В этом случае используется документ Операция, введенная вручную.

Контроль

Расчет отклонения курса банка от официального курса ЦБ РФ.

Декларация по налогу на прибыль

В декларации по налогу на прибыль отрицательная разница, возникшая из-за отклонения внутрибанковского курса покупки иностранной валюты от официального курса ЦБ РФ, отражается в составе внереализационных расходов:

Лист 02 Приложение N 2:

- стр. 200 «Внереализационные расходы». PDF

Возврат неиспользованной суммы от приобретения валюты

Если часть рублевой суммы, перечисленной на покупку валюты, осталась неиспользованной, то обслуживающий банк должен вернуть остаток рублей на расчетный счет Организации.

https://www.youtube.com/watch?v=ihOyly8XJ1g

Возврат банком неиспользованной суммы на приобретение валюты оформляется документом Поступление на расчетный счет вид операции Прочие расчеты с контрагентами в разделе Банк и касса – Банк — Банковские выписки –кнопка Поступление.

- Плательщик – обслуживающий банк, у которого приобретается валюта;

- Сумма – излишек рублевой суммы, перечисленной на приобретение валюты;

- Договор — основание для приобретения валюты, Вид договора — Прочее;

- Счет расчетов — 57.02 «Приобретение иностранной валюты»;

- Статья доходов — Покупка валюты (зачисление), Вида движенияПрочие поступления по текущим операциям.

Проверка расчетов по счету 57.02 «Приобретение иностранной валюты»

Если все операции по приобретению валюты отражены корректно, то счет 57 сальдо иметь не будет. Проверить расчеты можно в отчете Анализ счета в разделе Отчеты – Стандартные отчеты – Анализ счета.

Проверьте себя! Пройдите тест на эту тему по ссылке >>

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Видео:Покупка валюты в 1С 8.3 БухгалтерияСкачать

Образец заполнения валютного платежного поручения — nalog-nalog.ru

КВВО – это значение из пять чисел, обозначающее вид сделки. Код выбирается в зависимости от предназначения платежа, содержания бумаг, сопровождающих сделку. Если платежное поручение и код не соответствуют друг другу, платеж отклоняется. Перечень КВВО содержится в Инструкции ЦБ №181-И от 16 августа 2021 года.

Как оформить валютный платеж и какие документы представить в банк?

Где указывать код? Если это поручение на операцию в рублях, нужно поставить его перед текстом о назначении платежа. В других банковских бумагах КВВО указывается в строке, специально отведенной под это. Код – это и буквенные, и цифровые значения. Между буквами и числами не нужно ставить пробелы или другие символы.

КВВО состоит из двух частей. Первая обозначает класс сделки, вторая – ее суть. Рассмотрим пример. Код операции – 10100. Его составляющие:

- 10 – обозначает вывоз продукции с территории России.

- 100 – свидетельствует, что покупатель совершил предоплату.

Как отразить в бухгалтерском и налоговом учете комиссию банка за валютный контроль?

Само наличие этого кода обозначает, что это операция с зарубежным контрагентом.

К СВЕДЕНИЮ! Иногда при выборе КВВО у бухгалтера возникают проблемы. Кодов в инструкции ЦБ много. Не всегда просто определиться, какой именно подходит для конкретной операции. Если бухгалтер боится допустить ошибку, он может попросить совета у представителя обслуживающего банка.

Образец заполнения валютного платежного поручения

Рассмотрим в условиях, что:

- оформляется операция по нашей оплате 10 000 долларов США турецкому поставщику (именуемому в дальнейшем бенефициар), в виде предварительной оплаты товаров, ввозимых на территорию РФ;

- платеж осуществляется непосредственно с расчетного счета в Сбербанке (без покупки валюты);

- условия платежа: комиссии нашего банка осуществляются за счет плательщика, а комиссии и расходы других банков — за счет клиента-бенефициара (реквизит SHA в разделе «Комиссии и расходы» поручения).

Шаг 1: реквизиты сторон

Укажите не только реквизиты бенефициара и его банка (с указанием, если необходимо, клирингового кода), но и собственные реквизиты на английском языке: международные реквизиты вашего банка, номер валютного счета и другое.

https://www.youtube.com/watch?v=L5CMw43EAHY

В образцах заполнения, указаны импровизированные реквизиты сторон, фактически, определяются внешнеторговым договором.

ВАЖНО!

Реквизиты указываются в валютном поручении заглавными буквами (верхний регистр).

Шаг 2: данные валютного контроля

На этом этапе может использоваться информация из паспорта сделки.

Шаг 3: заполнение верхней части («шапки») поручения

Укажите номер документа, дату его составления, сумму платежа и ISO-код валюты платежа (в примере — код долларов США, USD).

Шаг 4: реквизиты плательщика

Укажите данные, собранные на шаге 1 в полях разделов «Клиент-плательщик» и «Банк плательщика».

Шаг 5: реквизиты получателя

Укажите данные, собранные на шаге 1 в полях разделов «Банк бенефициара» и «Клиент-бенефициар».

Шаг 6: раздел «Назначения платежа» и «Комиссии»

Укажите назначение платежа (по-английски, а не по-турецки) и отметьте опцию SHA (см. условия платежа в начале этого раздела статьи).

Шаг 7: код операции

Укажите код вида операции, определяя его в Приложении 2 Инструкции ЦБ РФ № 138-И. Для нашего случая это будет:

| 11 | 100 | Расчеты резидента в виде предварительной оплаты нерезиденту товаров, ввозимых на территорию РФ, за исключением расчетов, указанных в группе 23 Перечня |

Если паспорт сделки уже оформлен, то указывается его номер и дата. Так как в примере рассматривается предоплата за товар, то поле «№ ГТД» не заполняется, поскольку товар ещё не поставлен.

Завершается оформление подписями уполномоченных лиц организации и оттиском печати (если она применяется).

Общий вид у заполненного поручения должен быть таким:

Группы кодов

Группа КВВО – это первые 2 цифры, раскрывающие класс операции. Рассмотрим эти группы и их значение:

- 01 и 02 – конверсионные безналичные платежи.

- 10 и 11 – платеж за экспорт или импорт продукции.

- 12 и 13 – оплата продукции без ввоза и вывоза.

- 20 и 21 – оплата услуг, работы, прав на интеллектуальную деятельность.

- 22 и 23 – оплата по соглашениям смешанного вида.

- 30 – платежи за недвижимость.

- 32 – оплата по соглашению уступки требования.

- 35 – прочие платежи.

- 40 и 41 – выдача кредитов.

- 42 и 43 – оплата кредитов и процентов по ним.

- 57 – оплата по соглашениям о доверительном управлении.

- 58 – оплата по соглашениям о брокерском обслуживании.

- 70 – операции, не связанные с торговлей (к примеру, перевод зарплаты или пенсии).

- 90 – прочие операции.

Следующие три цифры раскрывают содержание операции. Пример: код 70 оказывает на неторговую операцию. Последние цифры обозначают, какой именно перевод совершен. К примеру, это может быть выплата командировочных.

Какой ставить тип операции в платежке

Имейте в виду, что в платежном поручении в специально предназначенном для этого поле 18 всегда ставят вид операции «01». Это можно объяснить тем, что есть всего 3 значения для этого поля. И только индекс «01» соответствует именно поручению на уплату. А остальные представлены в таком виде:

- «02» – говорит, что имеет место платежное требование;

- поручение в рамках инкассо – это вид операции «06».

Нельзя путать между собой поле 18 «Вид операции» и поле 5 «Вид платежа». При кажущемся подобии терминов, они имеют действительно разные значения, как их и понимают сотрудники банка.

Поле «Вид платежа» предназначено для значения, которое определяет кредитная организация. Это может быть показатель срочности или формы перевода – почтой, телеграфом или иным способом. Если банк по какой-либо причине не установил значение в данном поле, то его не нужно заполнять.

Еще раз подчеркнём: вид операции в платежном поручении 2021 года с реквизитом строки № 5 не имеет ничего общего. У этих двух полей совершенно разные значения.

Итак, при заполнении платежки всегда необходимо указывать в поле 18 значение «01».

Заполнение другим числом станет причиной несоответствия вида проводимой по факту операции данному реквизиту, который сопровождает платеж документа.

Чтобы этого не произошло, есть нормативные предписания, которые обязывают помочь клиенту не ошибиться при заполнении платежки и свести риск совершить ошибку к минимуму.

Так, на основании Закона № 161-ФЗ «О национальной платежной системе» сотрудники банка должны проконтролировать правильное заполнение всех реквизитов в платежном поручении клиента. Если проверка выявит ошибки, то перечисление денег произведено не будет. Клиента поставят в известность об этом.

Так же о заполнении платежных поручений читайте в статье: «Как заполнить поле 104 в платежном поручении».

Читать также

29.02.2020

Квво для операций

Приведем коды, которые обычно сопровождают операции:

- 10100. Предоплата за вывоз партии изделий с территории России.

- 10200. Отсрочка платежа за партию, транспортируемую из страны.

- 11100. Предоплата иностранцу за продукцию, ввозимую в страну.

- 11200. Расчеты с резидентом, если ему дана отсрочка выплат за партию, ввозимую в страну.

- 12060. Плата за проданные нерезидентом товары. Предполагается, что продавалась продукция за рубежом, без ввоза в РФ.

- 13010. Платеж от иностранца в адрес резидента за товар, проданный в России.

- 20100. Предоплата услуг или товаров в пользу резидента.

- 20200. Расчет нерезидента с резидентом за услуги или работы.

- 20400. Платежи по соглашениям о поручениях, гарантиях в адрес резидента.

- 20500. Платежи по соглашениям о гарантиях в адрес нерезидента.

- 21100. Предоплата за услуги или работы в пользу иностранца.

- 35030. Платеж в адрес резидента по прочим действиям.

- 35040. Платеж в пользу иностранца по иным действиям.

- 41030. Кредитование резидента нерезидентом.

- 42015. Уплата основного долга перед нерезидентом, если у резидента есть соответствующие обязательства.

- 61100. Движение валюты с одного счета на другой.

- 61135. Перевод валюты со счета резидента на счет в ином банке.

- 70060. Резидент переводит иностранцу вознаграждение за работу.

- 99090. Прочие действия и переводы, которых нет выше.

Это перечень самых распространенных КВВО. Остальные коды есть в Инструкции ЦБ №181.

Другие операции

КВВО нужен и при работе с иностранной валютой:

- 01010 – реализация валюты за рубли.

- 01030 – покупка валюты за рубли.

Пример использования кода

У нерезидента приобретена продукция. Она была транспортирована в Россию на основании положений внешнеторгового договора. Нужный код зависит от выбранного вида оплаты:

- 10100 – для предоплаты.

- 10200 – постоплата.

Что делать, если товар нерезидента находится на территории России? Применяется код 13010. Обоснованность его использования подтверждается накладной с российским адресом местоположения продукции.

К СВЕДЕНИЮ! Код 13010 не подходит для топлива и прочих ресурсов для эксплуатации ТС. Покупка топлива сопровождается этими КВВО: 22110 (сделка с предоплатой) и 22210 (постоплата).

Особенности оформления заявления на уточнение налогового платежа

Если бухгалтером была допущена несущественная ошибка, реквизиты требуется уточнить. Для этого составляется заявление, содержащее информацию:

- ФИО руководителя ИФНС.

- Реквизиты компании: наименование, ИНН, КПП, ОГРН, адрес.

- Дата.

- Наименование заявления.

- Просьба об уточнении платежа со ссылкой на нормативные акты (пункты 7-8 статьи 45 НК РФ).

- Информация о платеже (размер, конкретизация совершенной ошибки, исправленный вариант).

- Перечень прилагаемых документов.

Код при выплате зарплаты нерезиденту

В штате компании могут присутствовать нерезиденты. Нерезидент – это любое лицо без российского паспорта, гражданства. В рамках валютного контроля неважно, сколько времени иностранец жил в России. В любом случае он считается нерезидентом. При выплате вознаграждения иностранному лицу также используются коды.

https://www.youtube.com/watch?v=IYYTgc631Y4

Платежи в пользу нерезидента обозначаются кодом 70060. Но для использования этого КВВО недостаточно предоставить в банк только платежное поручение. Скорее всего, понадобится также трудовое соглашение с иностранцем, копия его паспорта.

Вознаграждение сотруднику – это не только зарплата, но и другие выплаты. И каждому платежу присваивается свой код:

- 70200 – платежи по авансовому отчету (к примеру, командировочные траты).

- 70030 – социальные платежи (к примеру, материальная помощь).

- 70120 – платежи, совершенные по судебному решению.

При оплате в банк отправляются сопроводительные документы. Их перечень зависит от вида операции. К примеру, нерезиденту начисляются командировочные. В этом случае в банк направляется приказ о командировке.

Неправильно выбран и заполнен код — что делать?

Если при составлении платежки был неверно указан код вида валютной операции, то такой документ банк вернет. И будет прав, так как должен контролировать представленные документы (гл. 18 инструкции № 138-И). У организации в этом случае только один выход — переделывать платежку.

Но есть ряд случаев, когда вообще можно не составлять расчетные документы. А если они составлены, то можно не прописывать код. И это не должно быть основанием для возврата документа из банка. Такие ситуации описаны в п. 3.3 и п. 3.4 гл. 3 инструкции № 138-И.

Еще один вариант, когда организация может быть уверена, что банк примет ее документы, — это включить в договор с банком пункты о том, что составлять платежные поручения по валютным операциям банк будет на основании тех документов, которые предоставит организация.

Как правильно оформить платежку по заработной плате иностранцу

Это абсолютно не противоречит законодательным и нормативным актам, хотя требуется соблюсти определенные процедуры и правильно осуществить переход на безналичный расчет.

Любая организация осуществляет расчёт в той или иной форме после письменного согласия, написанного самим работником.

Трудовым законодательством установлена обязанность работодателя выплачивать сотрудникам зарплату не реже, чем один раз в полмесяца. Привычна градация на аванс и расчет.

Важно подойти к процессу заполнения поручения с особым вниманием, потому как любая самая незначительная ошибка может привести к затруднениям, связанных с проблемным зачислением удержанной суммы подоходного налога.

Если работник написал заявление на перечисление зарплаты в банк, работодатель должен перечислить деньги в безналичном порядке.

Трудовым законодательством установлена обязанность работодателя выплачивать сотрудникам зарплату не реже, чем один раз в полмесяца. Привычна градация на аванс и расчет. Крайними сроками выплат являются (ст. 136 ТК РФ):

- 30-е число текущего месяца – для аванса за 1-ю половину месяца;

- 15-е число следующего месяца – для расчета за месяц.

Видео:Ролик «Оплата в валюте (аванс) поставщику в 1С Бухгалтерия: курсы валют, курсовые разницы»Скачать

Какой код валютной операции нужно указывать в платежном поручении

Код валютной операции в платежном поручении — это комбинация цифр, в которой зашифровано назначение платежа в пользу нерезидентов.

Скачать таблицу кодов валютных операций

Коды видов валютных операций (КВВО) содержатся в приложении 2 к инструкции Банка России от 16.08.2011 № 181-И. Их указывают в расчетных документах в некоторых строго определенных случаях:

- При заполнении справки о валютных операциях.

- При заполнении платежного поручения по перечислении в валюте РФ и в любой иностранной, если операция является валютной, когда:

- плательщиком является российская организация, а получателем денежных средств — иностранная фирма или гражданин;

- плательщиком является резидент — при осуществлении переводов на собственные счета либо на счета другого резидента, открытые в банке за пределами России;

- плательщиком является иностранная организация или гражданин;

- плательщиком является финансовый агент (фактор), получателем — российская компания (и наоборот), в случае осуществления расчетов в рамках заключенного между ними договора финансирования под уступку денежного требования (факторинга) и (или) договора о последующей уступке денежного требования.

Что такое код вида валютной операции?

Код вида валютной операции в платежном поручении указывают перед текстовой частью в реквизите «Назначение платежа». Для этого важного реквизита существует даже специальный формат:

{VO}

Указывают его без отступов или пробелов внутри фигурных скобок. Его место перед текстовой частью назначения платежа. Обозначение VO — это большие латинские буквы, которые не изменяются, после них стоит сам цифровой код. В платежном поручении он всегда имеет пять знаков. Каждый КВВО условно поделен на две части:

- первые две цифры обозначают группу, в которую объединены схожие перечисления;

- последние три цифры обозначают номер, конкретизирующий совершаемое перечисление в соответствии с валютным законодательством.

Как расшифровать КВВО

Существует таблица, при помощи которой легко расшифровать первые две цифры любого КВВО.

| 01 | Конверсионные валютные платежи, которые проводят лица или российские компании по безналичному расчету |

| 02 | Конверсионные валютные безналичные перечисления, проводимые иностранными гражданами или фирмами |

| 10 | Код при расчетах компаний из РФ с иностранными фирмами при проведении внешнеторговой деятельности, связанной с экспортом товаров с территории России |

| 11 | Валютный код при пересчислени компаний из РФ иностранным фирмам или физлицам при проведении внешнеторговой деятельности, связанной с импортом товаров на территорию России |

| 12 | Перечисления отечественных организаций по торговым сделкам без импорта товаров в Россию |

| 13 | Оплата иностранцами отечественным компаниям при продаже товаров непосредственно в России |

| 20 | Код валюты, указываемый при расплате резидентов с нерезидентами при проведении внешнеторговой деятельности, связанной с выполнением отечественными фирмами договорных обязательств (работы, услуги, передача информации, интеллектуальных и исключительных прав) |

| 21 | Оплата организациями из РФ иностранным компаниям при проведении внешнеторговой деятельности, связанной с выполнением иностранцами договорных обязательств (работы, услуги, передача информации, интеллектуальных и исключительных прав) |

| 22 | Взаиморасчеты резидентов с нерезидентами при передаче товаров (выполнении работ/услуг) отечественными фирмами или ИП |

| 23 | Оплата резидентов нерезидентам при передаче товаров (выполнении работ/услуг) иностранными фирмами или гражданами |

| 30 | Перечисления российских фирм и ИП инострацам за приобретенную недвижимость |

| 32 | Оплата резидентов иностранцам в рамках договоров по уступке права требования (передачи долга) |

| 35 | Код перечислений резидентов с нерезидентами по прочим внешнеторговым операциям |

| 40 | Выплаты по предоставлению денежного займа российской компанией иностранцу или инофирме |

| 41 | Код выплат по предоставлению денежного займа инофирмой компании из РФ |

| 42 | Выплаты при исполнении российскими фирмами кредитных обязательств |

| 43 | Расчеты при исполнении иностранными фирмами кредитных обязательств |

| 50 | Выплаты при инвестировании (капитальные вложения) |

| 51 | Перечисления при приобретении иностранцами ценных бумаг у резидентов РФ |

| 52 | Перечисления при приобретении российскими фирмами ценных бумаг у нерезидентов |

| 55 | Выплаты при выполнении обязательств по ценным бумагам |

| 56 | Взаиморасчеты россиян и иностранцев по срочным сделкам |

| 57 | Оплата по сделкам, связанным с доверительным управлением активами |

| 58 | Выплаты по брокерским операциям |

| 60 | Платежные операции, осуществляемые инофирмами и гражданами по их счетам в российских рублях наличными |

| 61 | Платежи, осуществляемые российскими компаниями в иностранной валюте наличными средствами |

| 70 | Сделки, не связанные с торговлей |

| 80 | Расчеты между банком, уполномоченным осуществлять валютные операции, и нерезидентом в российских рублях, а также между банком и резидентом в инвалюте |

| 99 | Расчеты по иным валютным операциям, которые не были упомянуты выше |

Попробуем расшифровать код операции 10100.

Из таблицы выше мы сразу видим, что он связан с экспортом товаров. Таким шифром обычно обозначается предоплата резиденту за вывозимые из России товары. Об этом нам скажут цифры «100» в его конце.

Аналогичным способом можно расшифровать любой вид валютной операции в платежном поручении. Но для упрощения работы Центробанк разработал специальную таблицу, в которой собраны все необходимые значения.

Образец заполнения платежного поручения нерезиденту (в рублях РФ)

Платежное поручение заполняется на перечисление рублей РФ, поэтому сохраняется его обычный порядок заполнения в соответствии с документами и реквизитами контрагента, кроме кода валютной операции, который надо указать в завершающем поле платежки. Для этого перед текстом в поле «Назначение платежа» большими латинскими буквами напишите VO, а затем — пятизначный код операции из таблицы, приведенной ниже. Код обязательно заключают в фигурные скобки.

Предположим, что российской организации ООО «ВЕСНА» необходимо выплатить заработную плату своему работнику, который работает удаленно из Казахстана и не является резидентом РФ. В этом случае заполняйте платежку как обычно, а в соответствующем поле напишите:

{VO70060} Заработная плата Абдурахманова Ильяса Каримовича за ноябрь 2020 года.

https://www.youtube.com/watch?v=l3gNcMnjfMo

Приведенный образец заполнения валютного платежного поручения показывает способ указания кода.

Видео:Валютные платежи в страны ЕАЭС. Валютный контроль. Правильное назначение платежа.Скачать

Поручение банку на покупку валюты. Пример продажи валюты. Заявка на покупку валюты

Сначала добавим в справочник Контрагенты банк, с которым заключен договор на покупку валюты. Если этот банк уже у Вас есть в справочнике Контрагентов, то повторно добавлять его не нужно.

В Полном интерфейсе меню Справочники — Контрагенты

Создаем нового контрагента:

Для оформления операций покупки валюты важно заполнить выделенные ниже поля:

Обратите внимание, что не нужно ставить флаги Покупатель или Поставщик, так как нам потребуется только договор с видом Прочее. Если Вы используете уже существующего контрагента и у него стоит какой-либо из этих флагов, то ничего страшного.

Сохраняем контрагента по кнопке Записать и переходим на закладку Счета и договоры:

Для операций покупки валюты нужно сразу указать банковский счет уполномоченного банка, на который мы будем перечислять средства на покупку. Если это единственный банковский счет в карточке банка, то он будет подставляться в платежные документы автоматически.

Но, скорее всего, у Вас будут и другие счета в карточке Вашего банка. Тогда нужно будет указать наименование счета таким образом, чтобы было удобно его найти в списке. Заполняем карточку счета:

Поле Представление внизу редактируется. Я указала (покупка валюты) в этом поле. При выборе счета в платежный документ эти слова будут видны в наименовании счета.

Переходим к договору. Если Вы создавали нового контрагента, то договор с видом Прочее программа 1С создала автоматически. Для уже существующего контрагента договор нужно создать.

Важно правильно заполнить договор:

- Заполнить наименование,

- Вид договора- Прочее,

- Валюта договора — рубли, так как мы будем покупать валюту за рубли.

2. Устанавливаем счет учета для договора

В УПП и Комплексной автоматизации 1.3 для установки счета учета для контрагентов и договоров используется регистр сведений Контрагенты организаций. Это удобно, если операции с валютой у Вас происходят достаточно регулярно.

В Полном интерфейсе выбираем пункт меню Операции — Регистры сведений. Выбираем в списке Контрагенты организаций.

Заполняем нашего контрагента и договор. Вид расчетов — в валюте регламентированного учета. Счет для всех операций заполняем 57.11 — покупка иностранной валюты:

3. Перечисляем денежные средства в рублях на покупку валюты

Для этого используется документ Платежное получение исходящее. Меню Документы — Управление денежными средствами- Платежное поручение исходящее.

Очень важен правильный выбор вида операции: Прочие расчеты с контрагентами:

Обратите внимание, когда в платежном поручении выберете договор — автоматически подберется нужный счет, указанный нами в регистре Контрагенты организаций на предыдущем шаге.

НДС наша операция не облагается, поэтому следует указать ставку Без НДС(не забывайте, ставка 0% — это экспортная ставка, ее не следует выбирать для операций не облагающихся НДС).

Для того, чтобы наш платеж отразился в бухгалтерском учете нужно выполнение нескольких условий:

- платежное поручение должно быть проведено

- в платежном поручении должен стоять флаг Оплачено (слева вверху). Если Вы используете банк-клиент, то этот флаг проставляется автоматически при загрузке банковской выписки в 1С.

- должен быть установлен флаг Отразить в бух.учете (справа вверху).

Проводки можно посмотреть по кнопке на верхней панели документа. Вот так будут выглядеть проводки, если все сделано правильно:

4. Отражаем, что банк приобрел для нас валюту

Для этого используется документ Платежный ордер на поступление денежных средств. Меню Документы — Управление денежными средствами- Платежный ордер на поступление денежных средств.

Обратите внимание на выбор вида операции: Приобретение иностранной валюты:

В заполнении этого документа есть ряд важных моментов, в которых часто делают ошибки:

1. Контрагент и договор те же, что Вы использовали для перечисления средств на покупку. Иначе расчеты по договору не сойдутся.

2. Банковские счета: валютные. Если для банка у Вас еще не создан валютный счет, то его можно создать прямо из списка выбора в документе.

3. Не подгоняйте курсы: указывайте реальный курс покупки банком валюты и в следующем поле — курс ЦБ на дату покупки. В обычной ситуации сумма ордера на поступление в рублях не совпадает с суммой, которую Вы перечислили на покупку валюты. Это нормально, т.к. Вам было бы трудно предугадать точный курс покупки.

https://www.youtube.com/watch?v=749qZhcicVw

У документа есть два варианта проведения:

1. С учетом курсовых разниц при покупке валюты. В этом случае необходимо установить флаг Отражать разницу в курсе в составе операционных расходов. Тогда проводки будут такими:

2. Если курсовые разницы учитывать не нужно, то флаг Отражать разницу в курсе в составе операционных расходов должен быть снят. Проводки сформируются без расчета курсовых разниц:

В моем варианте курсовые разницы учтены. Мы можем посмотреть в оборотно-сальдовой ведомости по счету 57.11 результат наших операций:

Мы видим остаток по дебету- это та сумма, которую банк нам должен вернуть на счет, как остаток средств.

4. Отражаем возврат средств банком при покупке валюты

Возврат средств банком выполняется документом Платежное поручение входящее с видом операции Прочие расчеты с контрагентами.

Заполняем его так же как и платежное поручение исходящее, которым мы перечисляли денежные средства на покупку валюты: тот же контрагент, договор, банковские счета. Ставка НДС — Без НДС.

Сумма перечисленная банком должна совпасть с остатком средств по операции на счете 57.11:

Документ формирует проводки:

Заявка на приобретение валюты – это электронный документ в виде специального поручения, в котором содержится распоряжение клиента, адресованное обслуживающему банку о необходимости купить определенную сумму валюты по безналичному расчету.

Заявка на покупку валюты

Чтобы успешно сформировать поручение на приобретение валюты, рекомендуется строго придерживаться инструкции по созданию и обработке соответствующих поручений.

Для работы с документом также необходимо утвердить с помощью приказа комплект необходимых подписей, наличие которых позволит автоматизировать и стандартизировать процедуру.

Поручение на приобретение валюты также можно отозвать с помощью отправки специального запроса в банк.

Для создания поручения на приобретение валюты в программе 1С требуется в меню «Услуги» выбрать пункт «РКО по валютным операциям», после чего появится возможность сделать выбор в пользу документа «Поручение на покупку валюты».

Нормативные акты: Покупка валюты

Операции купли-продажи платежных средств иностранных государств регулируются законодательством РФ. Для грамотного проведения расчетов стоит изучить разделы сайтов финансовых учреждений «Нормативные акты: покупка валюты», содержащие:

- текст Федерального закона от 10.12.2003 N 173-ФЗ «О валютном регулировании и валютном контроле»;

🌟 Видео

Оформить конвертацию валюты в 1С:Бухгалтерия 8.3Скачать

Покупка иностранной валюты в программе «1С:Бухгалтерия 8»Скачать

Платёжное поручение!!!!Скачать

Приобретение иностранной валютыСкачать

Глава Halyk Bank о трансформации банковского бизнеса, государственной помощи и конкуренции в сектореСкачать

Как сделать платежное поручение в 1С 8.3 для оплаты поставщикуСкачать

Перспектива работы и зарплат по мнению НацБанкаСкачать

Почему банки берут плату за обслуживание карт, и как этого избежатьСкачать

Как создать платежное поручение в иностранной валюте вручную в Клиент-банкинге?Скачать

Как отразить операцию по покупке иностранной валютыСкачать

Покупка и продажа валюты в 1С: Бухгалтерия 8.3Скачать

Раздел Банк и касса: отражение иностранной валютыСкачать

Как правильно отразить конвертацию валюты «Продали евро, купили доллар» в облачной 1ССкачать

Как заполнить платежку по новым правиламСкачать

Как отчитаться в налоговую по дивидендам и сделкам? Пошаговая инструкцияСкачать