- Возврат переплаты по страховым взносам в 2021 году: образец заявления 2021 года

- Как использовать переплату: возврат или зачёт

- Как правильно направить заявление в ФНС о возврате или зачёте

- Срок возврата сумм переплат по страховым взносам

- Отражение полученного возврата по взносам в декларациях

- Как вернуть переплату по страховым взносам из налоговойв 2021 году

- Куда необходимо обращаться при выявленной переплате взносов

- Особенности возврата переплаченных сумм

- Форма 23 ПФР бланк скачать

- Куда направлять

- Если есть задолженность в ПФР

- Ошибки при оформлении

- Заявление от работника

- Запрос в Пенсионный фонд

- Другие опечатки

- Регистрация в ПФР ИП как работодателя

- Как встать на учет в ПФР ИП

- Форма 23 ПФР образец заполнения бланк скачать

- Как заполнять

- Сроки возврата

- Тонкости оформления документации

- Возврат переплаты страховых взносов в 2021 году

- Переплата по взносам на обязательное социальное, пенсионное и медицинское страхование

- Нюансы возврата платежей

- 💥 Видео

Видео:Как правильно заполнить новую форму 22-ПФРСкачать

Возврат переплаты по страховым взносам в 2021 году: образец заявления 2021 года

Переплата по страховым взносам может возникнуть вследствие человеческого фактора в момент создания платёжного поручения, при определении размера взносов был применён неверный тариф, который завысил сумму к уплате, и прочие внешние факторы и события. (см. Кто имеет право использовать пониженные ставки по взносам?)

В справке суммы со знаком «минус» говорят о наличии задолженности, без него – свидетельствуют о переплате.

Рекомендуется также осуществлять сверку расчётов с Фондом социального страхования по взносам на травматизм. После обращения страхователю будет представлен Акт сверки по форме 21-ФСС РФ.

Отметим, что прежде чем обратиться в инспекцию с заявлением о возврате или зачёте необходимо установить причину возникновения переплаты, возможно, что после сдачи декларации с начислениями она исчезнет.

Как использовать переплату: возврат или зачёт

В соответствии со ст. 78 НК РФ у налогоплательщика есть выбор, как поступить с выявленной суммой переплаты:

- зачесть в счёт будущих платежей или покрытия текущей задолженности

- вернуть на расчётный счёт

Организация может воспользоваться таким правом в течение трёх лет с момента возникновения переплаты.

Существуют определённые ограничения:

- переплату по взносам нельзя перенести на другой вид страхования, например, переплатой по ОМС нельзя закрыть долг по ОСС

- в счёт будущих платежей (в т.ч. по существующим пеням и штрафам) могут быть направлены взносы того же вида страхования, например, переплатой по страховым взносам на ОСС можно погасить штрафы только данному виду страхования

- прежде чем вернуть переплату на расчётный счёт, инспекция гасит имеющиеся заложенности

- за индивидуальным предпринимателем сохраняется право на возврат суммы переплаты по взносам даже после закрытия

- ИП, переплатившие взносы «за себя», руководствуются общим порядком возврата

Компаниям, чья деятельность осуществляется в отраслях наиболее пострадавших от распространения COVID-19, был установлен нулевой тариф по страховым взносам за апрель, май и июнь. В случае если компания перечислила взнос, то ФНС пообещала произвести зачёт сумм в счёт будущих платежей без обращения в инспекцию.

(см. Кто освобождается от уплаты налогов и взносов за II квартал 2021 года)

Как правильно направить заявление в ФНС о возврате или зачёте

Если переплата образовалась по пенсионному, медицинскому или обязательному социальному страхованию, то заявление необходимо направлять в налоговую инспекцию.

Для каждого вида взносов заполняется отдельное заявление.

Форма подачи заявления может быть следующая:

- бумажная – путём личной передачи, почтового отправления

- электронная – через ТКС, личный кабинет налогоплательщика

Если установлена переплата по страховым взносам от несчастных случаев и травм на производстве, то заявление необходимо направить в ФСС. Для возврата предусмотрена форма 23-ФСС, для зачёта – 22-ФСС.

Фонд социального страхования вправе в одностороннем порядке произвести зачёт переплаты в счёт погашения текущей задолженности или будущих платежей.

Срок возврата сумм переплат по страховым взносам

Налоговая инспекция должна в течение 1 месяца с момента поступления заявления вернуть средства на расчётный счёт страхователя. За это время происходит:

- сверка расчётов со страхователем

- при наличии задолженности принимается решение о зачёте части суммы переплаты

- непосредственное решение о возврате

- передача соответствующей информации в казначейство

- сообщение страхователю об окончательном решении

Страхователь может показать суммы переплат в Расчёте по страховым взносам на отчётную дату. Тогда после завершения трёхмесячной проверки инспекция в десятидневный срок должна вынести решение о возврате или отказе.

https://www.youtube.com/watch?v=4WTmlOPdcTU

Срок возврата средств от ФСС – 1 месяц со дня подачи заявления.

Отражение полученного возврата по взносам в декларациях

Полученную на расчётный счёт сумму переплаты по страховым взносам не нужно учитывать в составе доходов при определении налоговой базы по налогу на прибыль. Тоже правило касается и определения суммы налога по УСН.

Как вернуть переплату по страховым взносам из налоговойв 2021 году

Суммы страховых взносов, переплаченные в бюджет, консолидируются на лицевом счету предприятия. Переплата возвращается плательщику на основании письменного заявления. Порядок обращения зависит от года образования излишне уплаченных взносов, наличия на момент подачи недоимки.

Куда необходимо обращаться при выявленной переплате взносов

С 2017 года администрирование взносов осуществляет ИФНС. Для возврата сумм, переплаченных в 2017 году, необходимо обращаться в Инспекцию по месту учета организации либо регистрации ИП. До 2017 года контроль над начислением и уплатой взносов на пенсионное, медицинское и социальное страхование производили ПФР и ФСС.

Возврат сумм взносов, переплаченных до 2017 года, осуществляют внебюджетные фонды. Исключение составляют взносы, перечисленных сверх начисленных взносов на ОПС. Пенсионный фонд до передачи остатков в ИФНС произвел распределение сумм по лицевым счетам застрахованных лиц. Возврат переплаты взносов на пенсионное страхование не производится.

| Виды взносов | До 2017 года | С января 2017 года |

| ОПС | ПФР | ИФНС |

| ОМС | ПФР | ИФНС |

| ФСС | ФСС | ИФНС |

| ФСС на страхование от травматизма | ФСС | ФСС |

Взносы на страхование от НС и ПЗ продолжает регулировать ФСС. Получение платежей, зачет переплаты в счет недоимки, возврат переплат и другие операции по расчетам в 2017 году по-прежнему осуществляет фонд.

Особенности возврата переплаченных сумм

До возврата переплаченных денежных средств непосредственно на расчетный счет предприятия осуществляется погашение недоимки всех видов.

- Возврат переплаченных сумм осуществляется только после погашения имеющейся у предприятия недоимки или проведения зачета в счет имеющихся долгов по взносам и санкциям.

- Использовать суммы переплаты взносов, внесенных в фонды до 2017 года, в счет будущих платежей, нельзя в связи с передачей функций контроля в ИФНС. Излишне внесенные взносы подлежат возврату плательщику.

- При наличии у плательщика с 2017 года недоимки по взносу, пени и штрафам орган контроля производит зачет переплаты в счет имеющихся долгов либо в счет будущих платежей. Зачет производится в рамках взноса одного типа.

Исключение составляют отчисления на страхование от травматизма, перечисляемые в ФСС. Зачет по переплаченным суммам производится вне зависимости от периода образования переплаты.

Видео:Уменьшение патента на страховые взносы - уведомлениеСкачать

Форма 23 ПФР бланк скачать

Форма 23 ПФР сейчас применяется новая, она действует с ферваля 2016 года и называется «Заявление о возврате суммы излишне уплаченных страховых взносов, пеней, штрафов». Утверждена она постановлением Правления ПФР от 22.12.2015 № 511п.

Средства, которые были переплачены организацией (ИП) в ПФР и ФФОМС могут быть возвращены только с заявления плательщика об образовавшейся переплате.

Если работник фонда выявил уплаченный излишек, то ПФР должен в течение 10 дней сообщить об этом страхователю. После чего проводится совместная сверка, в которой каждая из сторон отражает свои данные.

По ее результату будет подтверждена переплата, либо потребуется уточненный расчет.

https://www.youtube.com/watch?v=9u6tZGcrwUs

Для возврата излишне уплаченных средств в ПФР необходимо подготовить заявление в бумажном или электронном виде, заполнив форму 23 ПФР (бланк можно скачать ниже).

Подается заявление в территориальное отделение ПФР по месту регистрации плательщика взносов в течение трех лет со дня уплаты суммы, в результате которых образовалась переплата.

В свою очередь, сотрудники фонда по данному заявлению принимают решение не позднее десяти рабочих дней с момента поступления к ним заявления о возврате переплаченной суммы. В случае положительного решения возврат излишней суммы осуществляется в течение 1 месяца.

При несоблюдении Пенсионным фондом установленных сроков, плательщику должна быть возвращена сумма переплаты вместе с начисленным процентом неустойки за каждый день просрочки.

Куда направлять

В соответствии с информацией самого Пенсионного фонда с 1 января 2017 года именно ПФ РФ вправе принимать решения о возврате излишне уплаченных взносов на основании заявления страхователя.

Форма 23-ПФР является рекомендованной, при ее заполнении следует принимать во внимание, что с 2020 года администрирование указанных платежей производит Федеральная налоговая служба. Такие изменения произошли после того, как во вторую часть Налогового кодекса была добавлена специальная глава 34 «.

Таким образом, именно налоговая инспекция контролирует правильность отчислений и расчетов. Все бухгалтеры уже привыкли к тому, что отчетность, в соответствии со ст. 30 Налогового кодекса РФ, направляется в ФНС. Именно на реквизиты налоговой производится отчисление страховых взносов.

Однако, поcкольку в конце концов средства направляются в Пенсионный фонд, заявление о возврате переплаты необходимо направлять в отделение фонда по месту регистрации.

Если есть задолженность в ПФР

В случае, если у организации или ИП имеется задолженность перед ПФР, то она будет погашена из излишне уплаченной суммы. То есть Фонд сначала сверит ваши платежи, далее сумма недоимки будет вычтена из суммы вашей переплаты. А остаток (если что-то останется) будет уже возвращен страхователю.

Однако деньги вам вернут не всегда. Вернуть излишек невозможно, если он был внесен и уплачен по форме РСВ-1 и распределен по индивидуальным счетам работников. В таком случае может быть произведен взаимозачет в счет будущих платежей страхователя.

В форме 23 ПФР бланк вносятся данные плательщика, наименование суммы переплаты и реквизиты, по которым будет произведен возврат.

Ошибки при оформлении

Опечатки делятся на два вида:

- денежные средства не поступили на расчетный счет казначейства;

- ошибка не помешала перечислению взноса.

Первая группа включает в себя две ошибки:

- неправильное написание названия и реквизитов банка;

- ошибочно указанный счет ИФНС.

Бухгалтер допустил такую ошибку — деньги на расчетный счет не поступят. В результате появится долг по налогам. К тому же будут начислены штрафы, заблокируют счет до выплаты долга.

Заметили такую ошибку, оплачивайте взнос еще раз по правильным реквизитам. Денежные средства, уплаченные первоначально, возвращаются. Пишите заявление в налоговую инспекцию с просьбой возврата денег. Подождите 10 дней.

Это срок, который установили для рассмотрения таких прошений.

Вторая группа ошибок не влечет за собой непоступление денежных средств.

Бухгалтер при заполнении платежки указал неправильно назначение платежа, имя налогоплательщика, КПП (Код причины постановки), КБК (Коды бюджетной классификации), ОКТМО (Общероссийский классификатор территорий муниципальных образований), ИНН (Индивидуальный налоговый номер), — деньги поступят на расчетный счет ИФНС и налог считается оплаченным.

На деле это обстоит не так. Если деньги не отражаются на расчетном счете, инспекция сразу применяет штрафные санкции, насчитываются неустойки и пенни плательщику.

И доказывать правоту придется обратиться в суд, потому что в налоговом законодательстве не прописывается четко, кто следит за распределением перечисленных платежей. Поэтому налогоплательщик должен сам следить за движением денег. Обнаружили ошибку – исправляете.

Исполнителю предоставляется право первым самостоятельно подать заявление с просьбой уточнить платеж.

Деньги, поступающие по неправильной платежке и зачисленные на расчетный счет ИФНС, не считаются неуплатой налога, и это не станет основанием для начисления пенни и штрафов. Штрафные санкции обязаны отменить после подачи соответствующего заявления, а налоги признать оплаченными.

Заявление от работника

Перед тем как обратиться в ПФР, сначала вам понадобится взять у нового сотрудника специальное заявление (п. 7.2 ст. 13 Федерального закона от 29 декабря 2006 г. № 255-ФЗ).

Оно должно быть составлено по специальной форме, которая утверждена приложением № 1 к приказу Минздравсоцразвития России от 24 января 2011 г. № 21н. Чтобы работник быстрее оформил документ, выдайте ему чистый бланк и заполненный образец.

Кроме того, сообщите сотруднику, что запрос сведений в ПФР — в его же интересах. Ведь чем больше данных о доходах будет в вашем распоряжении, тем больше будет сумма пособия. Заявление о заработке в ПФР:

При этом совершенно не важно, почему сотрудник не может сам предоставить данные о доходах в прежней компании. Предприятие могло закрыться или оно находится в другом городе. В любом случае работник вправе обратиться в вашу организацию.

https://www.youtube.com/watch?v=GCf9lUT_9gs

В заявлении работник должен написать, что просит вашу компанию выяснить в ПФР сумму доходов за последние годы — 2014 и 2013-й. Но для некоторых сотрудников период может быть иным. Предположим, в 2014 или 2013 году сотрудница была в декретном или детском отпуске. Сейчас она вправе заменить годы в периоде.

То есть пособие в 2015 году ей можно посчитать исходя из заработка за любые предшествующие годы, а не строго за 2013 и 2014 годы. Можно взять, например, 2011 и 2012-й. Тогда сведения за эти годы сотрудница должна запросить в заявлении.

Если в последние годы сотрудник работал в нескольких компаниях, то на каждую надо заполнить отдельное заявление.

Запрос в Пенсионный фонд

На основании заявления работника вы оформите запрос в ПФР. Важно, что на каждого бывшего работодателя сотрудника необходимо заполнять отдельный запрос. Его форму можно взять из приложения № 2 к приказу Минздравсоцразвития России от 24 января 2011 г. № 21н (см. образец ниже).

В запросе отразите Ф.И.О. работника, его паспортные данные и СНИЛС (страховой номер индивидуального листа страхования). Кстати, если сотрудник потерял пенсионное свидетельство, его можно восстановить в ПФР. Также отразите в запросе название компании, данные о заработке в которой вы хотите выяснить.

Подавать запрос надо в отделение ПФР, где состоит на учете ваше предприятие или обособленное подразделение, если именно там работает новый сотрудник. При этом не важно, где зарегистрирован его предыдущий работодатель. Такой вывод можно сделать из пункта 7.2 статьи 13 Федерального закона от 29 декабря 2006 г. № 255-ФЗ.

Направить запрос в ПФР надо в течение двух рабочих дней после того, как работник написал заявление. Если в запросе вы укажете заявление, датированное ранее, то специалисты ПФР могут отказаться отвечать на запрос. Отправить документы можно обычной почтой или через Интернет.

В последнем случае подпишите запрос (п. 5, 6 Порядка направления запроса, утвержденного приказом Минздравсоцразвития России от 24 января 2011 г. № 21н). Законодательство не требует прикладывать к вашему запросу заявление сотрудника.

Но чтобы избежать лишних сотрудников фонда, можно приложить копию.

Другие опечатки

- Не написали УИН (Уникальный Идентификатор Начислений) (поле 22). По этому номеру платеж машинально проверяется, и данные поступают в ГИС ГМП (Государственная Информационная Система о Государственных и Муниципальных Платежах). Забыли написать УИН, или указали неправильно, ГИС ГМП не опознает перечисления, и налог не будет считаться уплаченным.

ФСС или ПФР назначают УИН. Где найти уникальный идентификатор начислений? Из уведомления о начислении платежей, которое отправляется налоговой инспекцией. Идентификатор надо также указывать при оплате штрафов ГИБДД, иначе платежи также не пройдут опознание, и налоги будут считаться неуплаченными.

- «Банк получателя».

Ошибка, допущенная при заполнении этого поля, ведет к тому, что страховые взносы не попадут в нужный бюджет ИФНС, и налог будет считаться невыплаченным. В таком случае контролирующие органы вправе насчитать штраф за неуплату. Написать заявление и исправить такую ошибку не получится, придется выплатить страховой взнос еще раз. Только уже с правильным указанием банка.

Первоначальный платеж возвращаете, написав нужное заявление.

- ОКТМО — Общероссийский классификатор территорий муниципальных образований. Обнаружили ошибку – не волнуйтесь. Такую опечатку не исправляют заявлением. Платеж перечислят по коду территории, где зарегистрирован налогоплательщик.

- КБК — Коды бюджетной классификации.

Ошибка при заполнении Кода Бюджетной Классификации не считается грубейшей, так как не ведет к непоступлению денежных средств на расчетный счет Федерального казначейства. Соответственно у плательщика не возникнет задолженности по налогам. Следовательно, штрафы и пенни не начисляются. Написав заявление об уточнении платежа — исправляете допущенную ошибку.

Платеж поступил после установленного срока. Платеж не попал на расчетный счет

https://www.youtube.com/watch?v=Jer8zwLVkro

в указанные сроки по вине банка. Такое положение тоже не проблема исправить. Для этого надо пойти в банк с просьбой написать объяснительную записку, почему задержали перевод. В ИФНС пишется заявление об уточнении платежа. Прикладываете:

- платежное поручение, заверенное банком;

- объяснительную записку о задержке платежа;

- договор, по которому банк обслуживает предприятие;

- подтверждение о том, что на счете лежат денежные средства, выписку по расчетному счету дает банк.

Ошибки исправляются, но лучше не допускать. Прежде чем отправить платеж, внимательно проверьте правильность заполнения полей бланка. Только потом совершайте операцию.

Регистрация в ПФР ИП как работодателя

Регистрация в ПФР ИП, как работодателя, осуществляется строго в заявительном порядке. То есть, для того, чтобы зарегистрировать статус работодателя, в дальнейшем плательщика взносов, предприниматель должен лично обратиться в ПФР.

Данная процедура обязательная для ИП, которые имеют работников и производят им выплаты. На фонд оплаты труда в дальнейшем ИП будет производить взносы во внебюджетные фонды. Регистрация ИП в ПФР в таком случае производится по месту жительства предпринимателя.

Как зарегистрировать ИП в Пенсионном фонде?

Чтобы стать на учет в Пенсионный фонд для ИП необходимо в течение месяца после принятия на работу физлиц подготовить и подать следующие документы:

- заполненное заявление о регистрации в качестве работодателя. Бланк заявления можно скачать ниже.

- Трудовые договора и прочие документы, которые подтверждают, что ИП имеет работников, которым будет выплачивать вознаграждения. Фонд зарегистрирует предпринимателя в течение 3 дней.

Если работодатель не станет на учет в ПФР в указанный срок, ему грозят штрафные санкции в размере 5000 рублей. При нарушении сроков более чем на три месяца штраф составит 10 000 рублей.

При уплате страховых взносов, недоимок, пеней, штрафов в Пенсионный фонд работодателем, у него могут возникнуть переплаты. Есть варианты. Можно эту переплату зачесть, а можно – вернуть.

Для зачета потребуется заполнить и отдать в отделение Фонда форму 22 ПФР .

А вот для того, чтобы востребовать излишне перечисленную сумму взносов страхователь должен обратиться в ПФР с соответствующем заявлением о возврате данной суммы по установленной форме 23 ПФР.

Как встать на учет в ПФР ИП

Встать на учет в Пенсионный фонд ИП может автоматически в течение 3-х дней с того момента, как в Пенсионный фонд поступят сведения из Федеральной налоговой службы (ФНС) о том, что зарегистрирован новый индивидуальный предприниматель.

Регистрация ИП в Пенсионном фонде происходит без участия в процессе самого предпринимателя. Это возможно, если у ИП нет работников, в пользу которых должны будут производиться взносы.

И в этом случае ИП будет производить отчисления в ПФР только за себя.

После того, как факт постановки на учет будет зафиксирован, Пенсионный фонд для ИП направит подтверждение этого по почте либо в электронном виде. Предприниматель и самостоятельно может получить уведомление с регистрационным номером на бумажном носителе. Для этого придется лично обратиться в отделение ПФР по месту регистрации.

Видео:Как уменьшить патент на сумму страховых взносовСкачать

Форма 23 ПФР образец заполнения бланк скачать

Форма 23 ПФР сейчас применяется новая, она действует с ферваля 2016 года и называется «Заявление о возврате суммы излишне уплаченных страховых взносов, пеней, штрафов». Утверждена она постановлением Правления ПФР от 22.12.2015 № 511п.

Средства, которые были переплачены организацией (ИП) в ПФР и ФФОМС могут быть возвращены только с заявления плательщика об образовавшейся переплате.

Если работник фонда выявил уплаченный излишек, то ПФР должен в течение 10 дней сообщить об этом страхователю. После чего проводится совместная сверка, в которой каждая из сторон отражает свои данные.

По ее результату будет подтверждена переплата, либо потребуется уточненный расчет.

https://www.youtube.com/watch?v=9u6tZGcrwUs

Для возврата излишне уплаченных средств в ПФР необходимо подготовить заявление в бумажном или электронном виде, заполнив форму 23 ПФР (бланк можно скачать ниже).

Подается заявление в территориальное отделение ПФР по месту регистрации плательщика взносов в течение трех лет со дня уплаты суммы, в результате которых образовалась переплата.

В свою очередь, сотрудники фонда по данному заявлению принимают решение не позднее десяти рабочих дней с момента поступления к ним заявления о возврате переплаченной суммы. В случае положительного решения возврат излишней суммы осуществляется в течение 1 месяца.

При несоблюдении Пенсионным фондом установленных сроков, плательщику должна быть возвращена сумма переплаты вместе с начисленным процентом неустойки за каждый день просрочки.

Как заполнять

Форма достаточно объемная, но заполняется она довольно просто. В таблице с перечислением необходимо выбрать из списка, переплата по какому виду отчисления образовалась, отметив нужную позицию «галочкой».

И конечно, необходимо указать данные для идентификации лица, проставить подпись уполномоченного руководителя и печать (если она есть в организации).

Рекомендации по заполнению бланка заявления:

- адресатом выступает руководитель того подразделения ПР РФ, в ведении которого находится налогоплательщик. Узнать его просто у специалистов или на официальном сайте;

- необходимо указать полное наименование юридического лица и фамилию, имя, отчество — для индивидуального предпринимателя;

- реквизиты налогоплательщика необходимы для его точной идентификации. В полях «КПП» и «ИНН» эксперты рекомендуют проставлять данные страхователя, а не банка, но поскольку официальных разъяснений на этот счет нет, а сомнения есть, лучше уточнять эту информацию в территориальном отделении Пенсионного фонда. В поле «ОКТМО» ставится код по месту нахождения страхователя;

- запрашиваемые к возврату суммы указываются в таблице.

Пенсионный фонд рассмотрит обращение и в случае положительного решения произведет начисление сумм на основании полученной информации.

Сроки возврата

Налоговики возвращают переплату страховых взносов в течение месяца со дня получения заявления. В этот срок они должны:

- провести с вами сверку взаиморасчётов (при необходимости);

- зачесть переплату или её часть в счёт погашения долга (если есть долг);

- принять решение о возврате, на которое отводится 10 рабочих дней;

- передать его в казначейство для оплаты;

- после принятия решения сообщить о нём заявителю в течение 5 рабочих дней.

Если вы сдавали отчёт РСВ или корректировку, в которых показали излишне уплаченные взносы, то решение о возврате примут через 10 рабочих дней со дня, следующего после окончания камеральной проверки. Срок её проведения — 3 месяца со дня представления расчёта по страховым взносам.

https://www.youtube.com/watch?v=slGxLo3W0h8

Если при «камералке» налоговики обнаружат нарушения законодательства о налогах и сборах, то срок будет отсчитываться с даты, следующей за вступлением в силу решения по проверке.

Соцстрах возвращает излишне уплаченные взносы от несчастных случаев в тот же срок — в течение месяца с момента получения заявления.

Тонкости оформления документации

Форма 23 ПФР (бланк скачать можно на сайте) содержит актуальные данные: • Налогоплательщик (наименование организации, ее адресные и контактные данные, КПП, ИНН); • сумма, которая была переплачена, следует после контактных сведений о плательщике, к ней имеют отношение штрафы, пени и неустойки, они определяются по алгоритму в рамках действующего закона; • размеры показателей и направления их следования – ПФР, ФСС, ФМС и так далее, после этого следуют номера лицевых и корреспондентских счетов, данные о ФИО ответственных лиц, подписи; • в конце идут непосредственно данные о представителе плательщика – лица, осуществляющего уплату страховых взносов, подтвержденные подписью и фирменной печатью. Таким образом, составление и оформление бланка является простой задачей, если следовать основным требованиям и алгоритму. Грамотное заполнение формы гарантирует отсутствие проблем и трудностей с действующим законодательством.

Возврат переплаты страховых взносов в 2021 году

Разновидность взносаДо 1 января 2021 годаС 1 января 2021 года

| ОПС, ОМС | ПФР | ИФНС |

| ФСС | ФСС | ИФНС |

Также различают такой взнос, как взнос на случай травм, несчастных случаев. За него отвечал до 2021 и отвечает сейчас ФСС.

ВАЖНО! Возврат переплаты пенсионных взносов не осуществляется.

Переплата по взносам на обязательное социальное, пенсионное и медицинское страхование

Переплату за периоды до 2021 года можно только вернуть. Чтобы это сделать, обратитесь в фонды с заявлением (ст. 21 Закона от 03.07.2021 № 250-ФЗ).

Главбух советует: советуем свериться с ИФНС сейчас и вернуть переплату по страховым взносам.

Переплату за периоды начиная с января 2021 года можно зачесть или вернуть. Чтобы это сделать, в налоговую инспекцию подайте заявления о зачете, возврате переплаты по страховым взносам. На зачет и возврат взносов распространяются правила налоговой переплаты.

Зачесть или вернуть переплату можно в течение трех лет.

Нюансы возврата платежей

Переплата взносов возвращается только при соблюдении ряда условий:

Если нужно получить деньги от фонда, требуется направить соответствующее заявление в территориальный отдел.

До 17-го года функция по приему страховых платежей принадлежала внебюджетным фондам. То есть за возвратом переплаты нужно идти именно в эти фонды. Обращение может выполняться в этих формах:

- Лично или с помощью представителя. Нужно прийти в территориальный отдел нужного фонда (ФСС или ПФР) и отдать заявление. Если передается оно представителем, то бумага должна быть нотариально заверена. Плюс этого варианта — получение результатов в минимальные сроки. Минус — придется идти в фонд.

- Через почту. Нужно отправить заказное письмо с описью вложений и уведомлением о получении. Плюсы — не нужно лично являться в фонд. Минус — тратится время на доставку письма.

Фонд должен рассмотреть заявление в течение 10-ти суток. Его представители, если принято решение о возврате, отправляют утвержденный документ в ИФНС. И уже ИФНС возвращает переплату.

Алгоритм возврата средств, отправленных в ИФНС:

- Сверка расчетов. Нужна для определения размеров недоимок, если таковые имеются. Точный их объем нужно прописывать в заявлении.

- Направление переплаты в уплату недоимки. Выполняется зачет переплаченных сумм. Осуществляется он ИФНС.

- Оформление заявки на возврат. Составляется заявление по ф. КНД 1150058.

- Направление заявки в отдел ИФНС. Идти нужно в орган по месту учета или регистрации ЮЛ/ИП. Заявление можно отправить по почте.

По такой же схеме выполняется возврат налоговых платежей.

💥 Видео

ЗАЯВЛЕНИЕ О РАСПОРЯЖЕНИИ ПУТЕМ ЗАЧЕТА НА ЕНС ЧЕРЕЗ КАБИНЕТ НАЛОГОПЛАТЕЛЬЩИКА ИП.Скачать

Расчет по страховым взносам — новая форма с 2023 годаСкачать

Как уменьшать налоги на страховые взносы ИПСкачать

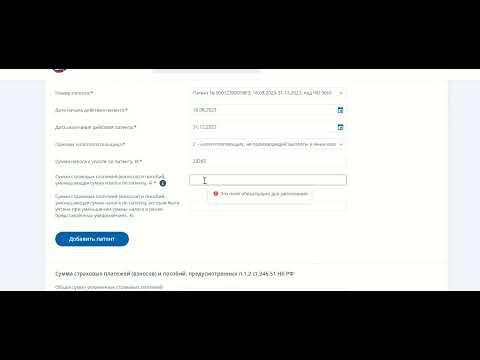

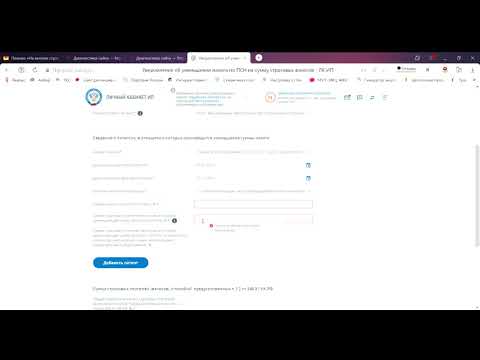

ЗАЯВЛЕНИЕ ПО ФОРМЕ 1150057 НА РЕЗЕРВИРОВАНИЕ СТРАХОВЫХ ВЗНОСОВ НА ЕНС ИП В ЛИЧНОМ КАБИНЕТЕСкачать

Возврат ошибочно зачисленных сумм обязательных пенсионных взносов и (или) пениСкачать

Как уменьшить УСН и патент на взносы в 2023 году?Скачать

Новые правила уменьшения УСН и ПСН на страховые взносы. Изменения с 31.07.2023 годаСкачать

Как уменьшить УСН на сумму страховых взносов у ИП в 2023г. на примере 1 квартала 2023г. Ставь лайк!Скачать

Новые правила уменьшения УСН на взносы ИПСкачать

Страховые взносы. Начисление и уплата страховых взносовСкачать

Страховые взносы ИПСкачать

Как сделать отчет о страховых взносах Раздел 2 ЕФС-1 за 1 квартал 2023 года в 1С:ЗУПСкачать

Уведомление по страховым взносам за декабрь 2023 года: налоговики опубликовали письмо.,Скачать

Вот Как Быстро и Правильно Закрыть Исполнительное Производство в ФССПСкачать

Новые правила уменьшения налога при УСН и ПСН на страховые взносы для ИПСкачать

Как вернуть налог, взнос ИП, ФЛ | Если заплатил другой человек за меня | Почему не зачислилиСкачать

Уменьшение налогов при применении УСН и ПСН на уплаченные страховые взносы в условиях ЕНССкачать