- Заполняем книгу учета доходов и расходов на всех режимах налогообложения

- Заполняем книгу на ОСН

- Заполняем книгу на УСН 15%

- Заполняем книгу на УСН 6%

- Заполняем книгу на ЕНВД

- Заполняем книгу на ПСН (патент)

- Ответственность за не ведение КУДиР

- КУДиР: ведение, инструкция по заполнению, образец, бланк — Эльба

- Как вести и распечатывать готовый КУДиР

- Из каких разделов состоит КУДиР

- Как заполнить КУДиР на УСН «Доходы»

- Раздел I. Доходы и расходы

- Раздел IV. Расходы, уменьшающие налог

- Раздел V. Торговый сбор, уменьшающий налог

- Как заполнить КУДиР на УСН «Доходы минус расходы»

- Раздел II. Расходы на основные средства и нематериальные активы

- Раздел III. Убытки прошлых периодов, уменьшающие налоговую базу

- А можно как-нибудь попроще?

- КУДиР: примеры и правила заполнения в 2021

- КУДиР: что это такое простыми словами

- Бланки КУДиР на 2021

- Как заполнять КУДиР

- Правила ведения КУДиР

- Инструкции по заполнению КУДиР

- Как оформлять КУДиР

- Ведение КУДиР (книга учета доходов и расходов) для ИП на упрощенке, образец

- Что такое КУДиР для ИП

- Правила ведения журнала учета доходов и расходов

- На УСН (упрощенка)

- На ОСНО

- На ЕНВД

- На патентной системе налогообложения

- Образец заполнения

- Как вести книгу при нулевом доходе ИП

- Полезные программы для заполнения КУДиР

- КУДиР для ИП на ОСНО: как заполнить + образец для скачивания

- Надо ли ИП на ОСНО вести КУДиР

- Как вести книгу доходов и расходов ИП на ОСНО

- Пример заполнения книги доходов и расходов для ИП на ОСНО

- Где скачать КУДиР

- 💥 Видео

Видео:КУДиР: как вести книгу учёта доходов и расходов ИП на УСН и патенте?Скачать

Заполняем книгу учета доходов и расходов на всех режимах налогообложения

Уже декабрь, а значить уже пора заканчивать (или начинать, кто не начал) заполнять книгу доходов и расходов (КУДиР) за 2020 год для отчетности в налоговую, а не откладывать на новый год.

Проверить все ли доходы попали в раздел Доходы. И конечно особое внимание обратить на раздел Расходы. Проверить правильно ли они распределяются, не заплатим ли лишнего и все ли акты и товарные накладные от поставщиков присутствуют в папке РАСХОДЫ, и отражены в книге.

Книга учета доходов и расходов имеет унифицированную форму, но индивидуальный предприниматель имеет право самостоятельно определить форму документа. И полная версия книги учета была утверждена в случае выбора предпринимателем общей системы налогообложения, в отчетности по другим системам используется ее упрощенный вариант.

Заполняем книгу на ОСН

Книга учета доходов и расходов индивидуального предпринимателя на ОСН ведется на каждый налоговый период. Ведение учета доходов и расходов и хозяйственных операций осуществляется в соответствующих разделах книги учета доходов и расходов. Книга учета доходов и расходов может вестись как на бумажных носителях, так и в электронном виде.

При ведении книги учета в электронном виде индивидуальные предприниматели обязаны по окончании налогового периода вывести ее на бумажные носители.

Исправление ошибок в книге учета должно быть обоснованным и подтверждено подписью индивидуального предпринимателя с указанием даты исправления (п. 8 Порядка).

Индивидуальные предприниматели на ОСН ведут учет полученных доходов и произведенных расходов в рамках предпринимательской деятельности для целей формирования налоговой базы по НДФЛ.

Приказом Минфина России и МНС России от 13.08.2002 N 86н/БГ-3-04/430 утвержден Порядок учета доходов и расходов и хозяйственных операций для индивидуальных предпринимателей. Для ведения учета полученных доходов и расходов предприниматель использует книгу учета доходов и расходов.

При оформлении любой хозяйственной операции по приобретению товара к накладной на отпуск товара или другому документу, в котором фиксируется отпуск товаров, как то:

- товарному чеку,

- счету-фактуре,

- договору,

- торгово-закупочному акту,

Должен прилагаться документ, подтверждающий факт оплаты товара, а именно:

- кассовый чек, или квитанция к приходному кассовому ордеру,

- платежное поручение с отметкой банка об исполнении, или документ строгой отчетности, свидетельствующий о фактически произведенных расходах.

Все первичные учетные документы (за исключением кассового чека) должны быть подписаны индивидуальным предпринимателем.

Первичные учетные документы составляются в момент совершения хозяйственной операции, а если это не представляется возможным — непосредственно по окончании операции.

С учетом положений ст. 9 Федерального закона от 06.12.

2011 N 402-ФЗ «О бухгалтерском учете» формы первичных учетных документов определяет индивидуальный предприниматель по представлению должностного лица, на которое возложено ведение бухгалтерской отчетности или самостоятельно.

В книге учета отражаются все доходы, полученные индивидуальным предпринимателем от осуществления предпринимательской деятельности, по мере поступления, без уменьшения их на предусмотренные налоговые вычеты (ст. 223 НК РФ, п. 14 Порядка).

В доход включаем все поступления от реализации товаров, выполнения работ и оказания услуг, а также стоимость имущества, полученного безвозмездно. Стоимость реализованных товаров, выполненных работ и оказанных услуг отражается с учетом фактических затрат на их приобретение, выполнение, оказание и реализацию.

Суммы, полученные в результате реализации имущества, используемого в процессе осуществления предпринимательской деятельности, включаются в доход того налогового периода, в котором этот доход фактически получен. Доходы от реализации ОС и НМА определяются как разница между ценой реализации и их остаточной стоимостью (см. п. 14 Порядка).

Под расходами понимаются фактически произведенные и документально подтвержденные затраты, связанные с извлечением доходов от предпринимательской деятельности (п. 15 Порядка, ст. 221 НК РФ) и подразделяются на:

1)материальные расходы;

2)расходы на оплату труда;

3)амортизационные отчисления;

4)прочие расходы.

Особенности отражения расходов, связанных с получением индивидуальным предпринимателем дохода, определены в разделах IV — XI Порядка.

https://www.youtube.com/watch?v=3VNdGsTmVuo

В частности, к материальным расходам относятся затраты на приобретение сырья и (или) материалов, используемых в предпринимательской деятельности при изготовлении товаров (выполнении работ, оказании услуг) и (или) образующих их основу либо являющихся необходимым компонентом при изготовлении товаров (выполнении работ, оказании услуг) (п. 17 Порядка).

При этом материальные расходы, осуществленные при изготовлении товаров (выполнении работ, оказании услуг), списываются полностью на затраты в части реализованных товаров, выполненных работ и оказанных услуг (п. 22 Порядка).

Индивидуальные предприниматели при исчислении налоговой базы по НДФЛ имеют право на получение профессионального налогового вычета в сумме фактически произведенных ими и документально подтвержденных расходов, непосредственно связанных с извлечением доходов.

Для включения расходов в сумму профессионального налогового вычета требуется одновременное выполнение нескольких условий, а именно расходы должны быть фактически произведены, документально подтверждены и связаны с извлечением доходов. Состав указанных расходов определяется в порядке, аналогичном порядку определения расходов, установленному главой 25 НК РФ.

Соответственно, отсылка в данном абзаце к порядку определения расходов, установленному гл. 25 «Налог на прибыль организаций» НК РФ, касается только состава расходов, а не порядка их учета в налоговой базе соответствующего налогового периода, определяемого в гл. 23 «Налог на доходы физических лиц» НК РФ.

Использование иных методов учета доходов и расходов индивидуальными предпринимателями для целей исчисления налога на доходы физических лиц законодательством о налогах и сборах не предусмотрено.

В этом пункте полная неразбериха в законодательстве. В РФ всего три основных субъекта отчитывающиеся по налогам: физические лица, ИП и юридические лица. Но в законах все в куче и нужно читать и выбирать, те которые работают для данной ситуации. И до сих пор почему-то нет четкого разграничения, а это бы очень упростило все отчеты и расчеты для каждого субъекта.

Заполняем книгу на УСН 15%

Предприниматели, применяющие упрощенную систему налогообложения, в соответствии со статьей 346.24 Налогового кодекса обязаны вести учет доходов и расходов для целей исчисления налоговой базы по налогу в книге учета доходов и расходов индивидуальных предпринимателей по форме и порядок заполнения утвержденной приказом Минфина России от 22.10.2012 N 135н.

Согласно этого же порядка заполнения книги учета доходов и расходов индивидуальных предпринимателей (п. 2.5), в графе 5 могут быть отражены утвержденные виды расходов. См. здесь.

Графа 5 в обязательном порядке заполняется налогоплательщиком, применяющим упрощенную систему налогообложения с объектом налогообложения в виде доходов, уменьшенных на величину расходов.

Заполняем книгу на УСН 6%

Налогоплательщик, применяющий упрощенную систему налогообложения с объектом налогообложения в виде доходов, вправе также по своему усмотрению отражать в графе 5 расходы, связанные с получением доходов, налогообложение которых осуществляется в соответствии с упрощенной системой налогообложения.

И рекомендую предпринимателям заполнять книгу в части расходов по одно причине: Узнать, как вы работали и сколько заработали? Ведь если вы платите налог по ставке 6%, это не говорит о том, что у вас нет расходов. Есть и существенные, а бывает, что налог съедает полностью прибыль полученную за комиссию. И это узнать лучше в январе, а не в декабре.

А вы знаете какая у вас прибыль, а рентабельность, налогоемкость считали? У есть работники, а вы посчитали сколько вам обходиться каждый и отрабатывает ли он «свой хлеб» или за него платят другие. Книгу нужно вести на любой системе НО.

Заполняем книгу на ЕНВД

Согласно пункту 2 статьи 346.

29 Кодекса налоговой базой для исчисления суммы единого налога на вмененный доход для отдельных видов деятельности (ЕНВД) признается величина вмененного дохода, рассчитываемая как произведение базовой доходности по определенному виду предпринимательской деятельности, исчисленной за налоговый период, и величины физического показателя, характеризующего данный вид деятельности.

https://www.youtube.com/watch?v=BRgjl0KCcl4

В связи с этим для целей главы 26.3 «Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности» Кодекса ведение налогового учета доходов и расходов не предусмотрено. (Письмо от 13 августа 2019 г. N 03-11-11/61088).

Те же правила, что и при УСН 6%.

Заполняем книгу на ПСН (патент)

Налогоплательщики в целях пп. 1 п.6 ст. 346.45 НК РФ ведут учет доходов от реализации в книге учета доходов индивидуального предпринимателя, применяющего патентную систему налогообложения (ст. 346.53 НК РФ).

Те же правила, что и при УСН 6%.

Ответственность за не ведение КУДиР

Ответственность за грубое нарушение правил учета доходов и расходов и объектов налогообложения (базы для исчисления страховых взносов) утверждено статьей 120 НК РФ, а именно:

- Грубое нарушение правил учета доходов и (или) расходов и (или) объектов налогообложения, если эти деяния совершены в течение одного налогового периода, при отсутствии признаков налогового правонарушения — влечет взыскание штрафа в размере 10 000 рублей.

- Те же деяния, если они совершены в течение более одного налогового периода — влекут взыскание штрафа в размере 30 000 рублей.

- Те же деяния, если они повлекли занижение налоговой базы (базы для исчисления страховых взносов) влекут взыскание штрафа в размере 20 % от суммы неуплаченного налога (страховых взносов), но не менее 40 000 рублей.

Под грубым нарушением правил учета доходов и расходов и объектов налогообложения понимается:

- отсутствие первичных документов,

- отсутствие счетов-фактур,

- регистров налогового учета,

- систематическое (два раза и более в течение календарного года) несвоевременное или неправильное отражение на, в регистрах налогового учета и в отчетности хозяйственных операций, денежных средств, материальных ценностей, нематериальных активов и финансовых вложений.

Ведем КУДиР, знаем расходы, правильно платим налоги, увеличиваем доходы и спим спокойно.

Задавайте вопросы, будем разбираться вместе:

По этому адресу — Путь ИП

Или по этому адресу — Бухуслуги ИП

Еще новости на сайте «Путеводитель индивидуального предпринимателя»!

Подписывайтесь на канал, чтобы не пропустить новые публикации!

Приходите на вебинар — «Новости законодательства в 2021 году для ИП»

Фото с сайта: https://pixabay.com

Видео:КАК ПРОШИТЬ И ПРОНУМЕРОВАТЬ КНИГУ ДОХОДОВ И РАСХОДОВ ИП /КУДиР на УСН ИЛИ ПАТЕНТЕСкачать

КУДиР: ведение, инструкция по заполнению, образец, бланк — Эльба

Книга учёта доходов и расходов — это документ, который поможет подтвердить поступления и траты денег в течение года, если у ФНС появятся к вам вопросы при проверке.

Обычно КУДиР нужен налоговой при камеральных проверках, когда инспектор запрашивает у банков информацию о движении денег по вашему расчётному счёту.

Если она не соответствует декларации, налоговая отправит вам требование предоставить пояснение.

Вести КУДиР обязаны все предприниматели и организации на УСН, а также предприниматели на ОСНО, ПСН и ЕСХН.

Сдавать же книгу нужно только после запроса налоговой. Тем, кто не сделает этого в течение 10 дней, придётся заплатить штраф.

В этой статье подробно расскажем, что делать с КУДиР на упрощённой системе налогообложения и где отыскать книгу в Эльбе.

Как вести и распечатывать готовый КУДиР

КУДиР можно вести на бумаге и в электронном виде, но главное — вносить данные в хронологическом порядке.

Если вы планируете записывать все хозяйственные операции от руки — распечатайте готовый бланк в начале налогового периода.

А если хотите вести учёт в электронном виде — обязательно распечатайте заполненную книгу в конце отчётного периода. Иначе она не будет считаться действительной.

Вне зависимости от формата ведения завершённый и проверенный КУДиР нужно сшить, пронумеровать, заверить подписью руководителя и печатью, если таковая имеется. Ещё не забудьте указать общее количество страниц на последнем листе. Чтобы всё сделать правильно, посмотрите фотоинструкцию.

Порядок работы с КУДиР устанавливает Приказ Минфина России от 22.10.2012 № 135н, но в нём и в других документах не сказано, как правильно распечатывать книгу и нумеровать её страницы. Поэтому обычно предприниматели обращаются к общепринятому порядку: применяют одностороннюю печать и начинают нумерацию с титульного листа, оставляя его без номера.

https://www.youtube.com/watch?v=1OH55l0UXt4

Важно распечатывать книгу со всеми разделами, даже с теми, которые на вашей системе налогообложения заполнять не нужно. Нумеровать также придётся все страницы, даже пустые.

Если вы решили устроить отпуск и не совершали никаких финансовых операций в течение года, распечатывать КУДиР всё равно нужно. Просто заполните титульный лист и вместо цифр в графах поставьте нули. Нулевая КУДиР тоже должна нумероваться, прошиваться и заверяться.

Чтобы не потерять ни одного документа и не искать ошибки перед сдачей отчётности, лучше вносить записи в КУДиР регулярно. Так удобнее. Но никто не запрещает вам вносить все операции задним числом в конце отчётного периода.

Бланк книги учёта доходов и расходов

Из каких разделов состоит КУДиР

КУДиР состоит из титульного листа и пяти разделов:

- Раздел I — для учёта доходов и расходов.

- Раздел II — для расчёта расходов на основные средства и нематериальные активы.

- Раздел III — для расчёта убытков за прошлые периоды, которые уменьшают налоговую базу.

- Раздел IV — для учёта расходов, уменьшающих налог.

- Раздел V — для расчёта суммы торгового сбора, уменьшающего налог.

Какие разделы вам предстоит заполнять, зависит от объекта налогообложения: «Доходы» или «Доходы минус расходы». Рассмотрим подробнее различия.

Как заполнить КУДиР на УСН «Доходы»

На упрощённой системе с объектом «Доходы» нужно заполнять разделы I, IV и V.

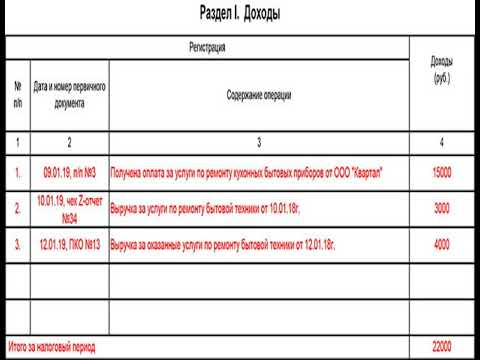

Раздел I. Доходы и расходы

В эту часть заносите все хозяйственные операции по порядку с указанием даты и номера первичного документа: платёжного поручения, товарного чека, акта, накладной и других. Также пропишите содержание операций, а в графе 4 укажите сумму дохода.

Графа 5 обычно не заполняется. Но если вы получали субсидию на поддержку малого и среднего бизнеса, укажите расходы, которые оплатили этими деньгами.

Отобразить субсидию в доходах тоже нужно, но не в тот же момент, как получили. Потратили часть субсидиии — добавили эту сумму сразу в доходы и расходы. Потратили ещё часть — снова внесли записи.

И так делайте до тех пор, пока не потратите субсидию полностью.

Пример заполнения раздела I (отображение субсидий)

Записывайте полученные доходы только тогда, когда деньги от покупателя поступили в кассу или на расчётный счёт. Предоплата тоже считается доходом, поэтому её также заносите в графу 4. Даже возвращённую покупателю предоплату нужно указывать в этом столбце, только со знаком минус. Учитывать возврат в расходах и вносить его в графу 5 не надо, потому что он уменьшает налогооблагаемые доходы.

Пример заполнения раздела I (возврат предоплаты)

Раздел IV. Расходы, уменьшающие налог

В этот раздел нужно вносить те суммы, на которые потом уменьшится ваш налог: страховые взносы за сотрудников, взносы по договорам добровольного личного страхования и больничные пособия за первые три дня нетрудоспособности, оплаченные организацией. ИП должны указать ещё и страховые взносы за себя.

Записывайте расходы по мере уплаты, а в конце каждого каждого квартала подводите итог в графе 10, чтобы сравнить вычет с лимитом и посчитать налог.

Пример заполнения раздела IV. Расходы, уменьшающие налог

Раздел V. Торговый сбор, уменьшающий налог

В этот раздел добавляйте суммы торгового сбора за каждый квартал. Заполнять его должны все налогоплательщики на УСН «Доходы», а не только те, кто обязан платить торговый сбор.

Если в вашем регионе нет торгового сбора, укажите отчётный год, а в показателях поставьте прочерки, чтобы налоговый инспектор не решил, что вы забыли заполнить раздел.

Если в вашем регионе есть торговый сбор, укажите порядковый номер операции, дату и номер первичного документа, период за который внесли платёж, и сумму.

Пример заполнения раздела V. Сумма торгового сбора

Как заполнить КУДиР на УСН «Доходы минус расходы»

На упрощённой системе с объектом «Доходы минус расходы» нужно заполнять разделы I–III, а также справку к разделу I на основе итоговой суммы доходов и расходов.

Раздел II. Расходы на основные средства и нематериальные активы

В эту часть вносите данные по основным средствам, которые уже введены в эксплуатацию. Затраты распределяйте равномерно по кварталам, оставшимся до конца календарного года.

Например, если вы купили офисную технику на 200 тысяч рублей в феврале, то распределите эту сумму по 50 тысяч на каждый квартал. А если покупка совершена в августе, то есть в третьем квартале, нужно списать по 100 тысяч в третьем и четвёртом кварталах.

Рассчитанную сумму за текущий квартал из графы 12 внесите в графу 5 раздела I с указанием последнего числа квартала.

https://www.youtube.com/watch?v=RZwY9FAWVVE

Графы 7, 8, 14 и 15 заполняются только в том случае, когда основное средство купили до перехода на упрощённую систему.

Пример заполнения раздела II. Расходы на основные средства и нематериальные активы

Раздел III. Убытки прошлых периодов, уменьшающие налоговую базу

Если по итогам года вы заработали меньше, чем потратили, можно перенести этот убыток на следующие годы. То есть уменьшить на него или на его часть налоговую базу.

Для этого нужно сделать следующее:

- В строке 010 отразите сумму убытков за предыдущие периоды, которая ещё не была учтена, а в строках 020–110 распишите суммы по годам.

- В строку 120 перенесите налоговую базу из строки 040 справки к разделу I.

- В строке 130 укажите убыток, который уменьшает налоговую базу текущего периода.

- В строку 140 внесите убыток текущего периода из строки 041 справки к разделу I.

- В строке 150 поставьте сумму оставшегося убытка, которую можно списать в следующих периодах.

- В строках 160–250 расшифруйте неперенесённые убытки по годам.

Пример заполнения раздела III. Сумма убытков за прошлые периоды, уменьшающая налоговую базу

А можно как-нибудь попроще?

Все тонкости заполнения КУДиР можно переложить на Эльбу. Сервис за вас сформирует книгу на основе разделов «Поступления» и «Списания». Безналичные и наличные платежи будут попадать в сервис автоматически, так как в Эльбе есть интеграция с банками и кассами.

В КУДиР переносятся не все операции, а только те, которые отмечены галочкой «Учитывать в налогах», поэтому проверьте, какие доходы и расходы нужно учитывать, а какие — нет. После этого вам останется только сохранить КУДиР в формате word или pdf и распечатать.

Чтобы получить КУДиР в Эльбе, зайдите в раздел «Отчётность» во вкладку «Актуальные задачи». В правом верхнем углу нажмите ссылку «Книга учёта доходов и расходов», а потом выберите год и вид книги. Также книгу можно распечатать в конце года, когда станет активна задача «Заплатить налог и отчитаться по УСН».

Эльба заполнит все нужные вам разделы, кроме второго. Но это не страшно, потому что вы можете сохранить книгу в формате word и отредактировать вручную.

Что ещё почитать по теме:

Как вести книгу учёта доходов и расходов

Статья актуальна на 08.02.2021

Видео:ЗАПОЛНЯЕМ КУДИР (книгу учета доходов и расходов). Учет выручки ИП на УСН без сотрудников (Урок №1)Скачать

КУДиР: примеры и правила заполнения в 2021

16 декабря 2020

В 2021 году многих предпринимателей ждут изменения в ведении бизнеса. Связано это с отменой ЕНВД: бывшим вмененщикам придётся искать новый налоговый режим. Книга учета доходов и расходов – документ, которые обязаны вести все предприниматели РФ, за исключением тех, что выбрали налог на профессиональный доход. Поговорим о форме КУДиР: как заполнять и откуда скачивать.

КУДиР: что это такое простыми словами

КУДиР: что это? Расшифровка следующая: книга учета доходов и расходов. Ее обязаны вести все предприниматели, кроме тех, что ведут бизнес на НПД. В документе нужно указывать приход и расход денежных средств. В случае с упрощенной системой в зависимости от объекта налогообложения некоторые страницы КУДиРа могут не заполняться.

В случае с большим количеством операции заполнение книги может стать проблемой для налогоплательщика: вручную вносить много операций в форму сложно. Именно для автоматизации этого процесса были разработаны сервисы для ведения КУДиР онлайн. Одно из самых популярных решений вопроса «Как вести книгу учета доходов и расходов в электронном виде?» – специальное программное обеспечение.

Нужно ли заверять или сдавать КУДиР в 2020 и 2021 году? Нет. Достаточно иметь её, своевременно заполнять и хранить её на предприятии в бумажном виде. Если документа не будет, бизнес могут оштрафовать на 200 рублей, если это индивидуальный предприниматель, и на 10 000 рублей, если это организация.

Бланки КУДиР на 2021

Теперь о бланках КУДиР. Предприниматель должен выбрать форму, соответствующую его налоговой системе. Для начала скачивания нажмите на название своего режима:

- для ЕСХН

- для ПСН

- для упрощенки.

Как заполнять КУДиР

Ведение КУДиР для вмененщиков может стать проблемой: они никогда не были обязаны вести книгу. Поэтому поговорим о правилах и рассмотрим инструкцию по оформлению документа.

Правила ведения КУДиР

Минфин регламентирует правила ведения КУДиР для ИП и ООО на ОСНО и других режимах налогообложения. Они следующие:

- Книга учета доходов и расходов для ИП должна по окончании налогового периода быть распечатана, прошнурована и пронумерована.

- Документ необходимо опечатать и заверить подписью руководителя предприятия и печатью (если есть).

- Документ ведётся в хронологическом порядке.

- Указывать нужно лишь те деньги, которые входят в налоговую базу (НБ). Например, в случае с ИП на УСН не нужно указывать доходы, которые облагаются налогами, отличными от основной ставки по налогу на прибыль/НДФЛ.

- Предприниматели обязаны заполнять документ на русском. Если есть необходимость приложить документы на другом языке, они должны иметь перевод.

Инструкции по заполнению КУДиР

Для начала о титульном листе. Строгих требований к его оформлению нет. Обязательно нужно отражать следующую информацию:

- дату начала ведения;

- объект налогообложения;

- сведения о предприятии (ФИО предпринимателя или название организации, ИНН/КПП, расчетный счет, если есть, и юридический адрес).

Образец заполнения титульного листа КУДиР:

Книга учета доходов и расходов для ИП на патенте отличается от остальных: бланк имеет только две страницы. В документе для патентной системы есть только титульный лист и страница с доходами, поэтому порядок заполнения намного проще, чем в случае с остальными режимами.

https://www.youtube.com/watch?v=ZFpHmDMTqY8

Ведение КУДиР для ИП на УСН зависит от выбранного объекта налогообложения. Если предприниматель платит с дохода, ему нужно заполнять разделы I, IV и V. Для платы с разницы между прибылью и затратами понадобятся страницы с I по III. Поговорим о каждом разделе и рассмотрим образцы заполнения КУДиР:

- Доходы и расходы. Самый главный раздел. Здесь указываются операции, которые необходимо учесть в (НБ). Причём регистрируются они по факту получения. Авансы тоже вносятся в регистр. В первом разделе КУДиР для ИП на УСН доходы заполняются с первой по четвертую графу. Для объекта «Доходы минус расходы» нужны все пять.

- 1 графа: номер прихода или расхода;

- 2 графа: дата создания первичного документа и его номер;

- 3 графа: содержание хозяйственной операции;

- 4 графа: доходы, которые учитываются при вычислении НБ. Не учитывается следующее: личные деньги, займы, возврат средств от поставщика, задатки, пополнения уставного капитала и возвращённые излишки налогов;

- 5 графа: расходы, которые нужно учитывать при вычислении НБ.

- Расчет расходов на приобретение основных средств и нематериальных активов. Необходим к заполнению в КУДиР на УСН с объектом «Доходы минус расходы». Основные средства – материальные активы, которые могут эксплуатироваться дольше года и стоят больше 100 000 рублей. Например, различные коммерческие помещения, транспортные средства и так далее.

- Расчет суммы убытка, уменьшающей НБ. Обязанность по заполнению этого раздела также возложена на предпринимателей, которые применяют УСН и платят налог с разницы между доходом и расходом. Если подтвержденные траты превысили приход в прошлых налоговых периодах, убыток пишут здесь.

- Расходы, которые уменьшают сумму налога (авансовые платежи по налогу). Заполняется на упрощенке, когда предприятие платит налог с выручки. В этом разделе указываются страховые взносы за работников и, если речь идет о ИП, за предпринимателя.

- Торговый сбор. Обязательно должен быть заполнен, если предприятие платит налог на УСН «доходы». Как понятно из названия, здесь указываются уплаченные торговые сборы.

Пример этого раздела КУДиР:

Итак, мы рассмотрели примеры заполнения книги учета доходов и расходов КУДиР. Она обязательна для большинства предпринимателей. Подробно рассматривать КУДиР на патенте не имеет смысла: она проста и имеет только две страницы. Пример заполнения книги учета доходов и расходов на патенте можно посмотреть на скриншотах:

Как оформлять КУДиР

Недостаточно в 2020 скачать и вести КУДиР бесплатно в электронном виде: к концу налогового периода она должна быть распечатана и прошита. У бывших вмененщиков с этим могут возникнуть вопросы: каковы требования, как заверять и запечатывать? Для начала о прошивке:

- Складываем листы в правильном порядке и делаем отверстия в месте сшивки. Для этого можно использовать иглу, а можно дырокол, если файл толстый. Нет никаких общих регламентированных требований к этому.

- Продеваем нитки и делаем узел на задней стороне документа. Для этого можно также использовать ленту.

Для КУДиР на патенте нет особых требований по оформлению и хранению. Теперь рассмотрим процесс опечатывания. Есть два способа. Здесь же вы сможете увидеть, как выглядит КУДиР, которая должна храниться на предприятии.

- Берем лист и приклеиваем его: узкая сторона должна быть на задней стороне документа, а широкая – на передней. На лицевой же стороне пишем следующую информацию: количество страниц (прописью и цифрами), дату, ФИО заверившего. Также можно использовать печать, если есть. Причем подпись и печать должны выходить за пределы листка для опечатывания.

- Делаем отверстие через все страницы книги учета доходов и расходов. Можно как в образце, через верхний правый угол, а можно просто сбоку. Продеваем нитку или ленту. На задней стороне документа делаем узел, а конец на передней стороне фиксируем листком с уже перечисленной выше информацией. Подпись и печать (если есть), опять же, должна выходить за пределы.

Другие записи блога

Видео:Книга Учета Доходов и Расходов при УСНСкачать

Ведение КУДиР (книга учета доходов и расходов) для ИП на упрощенке, образец

Большинство налоговых режимов, предусмотренных для российских предпринимателей-физлиц, подразумевает непременное ведение Книги учета доходов и расходов.

Что из себя представляет КУДиР для ИП, как ее правильно заполнять в зависимости от применяемой системы налогообложения.

Как быть в случае отсутствия доходно-расходных операций при незакрытом ИП, а также о компьютерных программах, упрощающих ведение Книги, далее в статье.

Что такое КУДиР для ИП

КУДиР — это документ, служащий для регистрации денежных поступлений и трат, связанных с хозяйственной деятельностью.

Данные, содержащиеся в Книге, являются основанием для определения результата работы ИП за каждый налоговый период и, соответственно, вычисления суммы налога.

https://www.youtube.com/watch?v=a7ZT4IRgu6M

КУДиР для ИП

Важно! Одновременно КУДиР представляет собой инструмент легализации приходных финансовых средств.

Любое поступление денег предпринимателю, не отраженное в учетных документах, с точки зрения закона считается неправомерным, что грозит гражданину штрафом или более серьезным наказанием. Внесение всех операций в КУДиР исключает наличие нарушений.

Книги учета доходов и расходов ведутся преимущественно ИП. Организации используют КУДиР только при уплате налогов по упрощёнке либо патенту.

Нередко ИП называют документ не книгой, а журналом. Его безусловно надо иметь, но регистрировать в инспекции ФНС, начиная с 2013 год, а не полагается.

Правила ведения журнала учета доходов и расходов

Основной принцип внесения хозяйственно-финансовых фактов из «первички» — в порядке хронологии.

3-НДФЛ ИП на ОСНО — как заполнять и посчитать доходы, срок уплаты

Вносить в книгу (журнал) следует операции:

- прописанные в ст.ст. 249-250 НК РФ;

- указанные в п. 1 ст. 346.16 НК;

- имеющие подтверждение первичными учетными документами.

К первичным документам, или «первичке», относятся кассовые чеки и приравненные к ним БСО, платежные поручения, банковские выписки, накладные, ордера.

Поступления фиксируются в журнале в непреложном порядке, а траты в КУДиР не записываются, если сумма расходов не играет роли при расчете налога.

Каждая последующая операция заносится в книгу с новой строки.

Обратите внимание! Момент, когда пора зарегистрировать расходную операцию, наступает не ранее чем по факту получения продукта либо услуги и перечисления поставщику окончательной оплаты.

Авансовые платежи заказчиков услуг/товаров ИП, наоборот, нужно фиксировать в день прихода средств, не дожидаясь окончательного расчета. Такие поступления, как и все прочие, фиксируются кассовым методом — строго в день зачисления денег на счет либо уплаты наличными в кассу. Это касается даже получения платежей банковскими картами по эквайрингу.

Дополнительная информация! Если приходная операция, занесенная в книгу, в дальнейшем подлежит отмене (что подтверждается первичным документом), сумма платежа снова вписывается в графу «Доходы», но уже со знаком «минус».

На УСН (упрощенка)

Журнал учета доходов и расходов для ИП при УСН начинается с титульного листа. Здесь необходимо вписать:

- ФИО;

- ИНН;

- ОГРНИП;

- налоговый период (год, на который заведена книга);

- адрес, совпадающий с указанным при регистрации ИП в налоговом органе;

- объект налогообложения;

- банковские реквизиты.

Титулка заполняется так

Раздел I — это таблицы количеством одна на квартал. Сюда вносятся:

- порядковый номер операции;

- номер и дата первичного учетного документа;

- сведения об операции;

- сумма поступления;

- сумма траты.

Образец записей в раздел I

Расходы отражаются в книге только в том случае, если упрощенка действует по алгоритму «Доходы минус расходы».

Квартальный отчет

Когда истекает очередной квартал, в таблицу вносится итоговая сумма за эти три месяца и за весь истекший отрезок налогового периода (полугодие, 9 месяцев).

В разделы II и III при разновидности упрощёнки «Доходы» не вписывается ничего.

Раздел IV содержит данные о страховых взносах. ИП, который справляется без наемных работников, вносит суммы, уплаченные за себя. В ином случае указываются выплаты за себя и персонал.

Так вносятся сведения в раздел IV

С 2018 года бланк журнала учета содержит также раздел V, где фиксируются операции, связанные с торговым сбором. На сегодняшний день этот раздел обязаны заполнить только ИП, действующие на территории Москвы.

На ОСНО

ИП на ОСНО обязаны вести учет доходов и расходов — значит, в книге учета непременно отражаются как поступления, так и траты, сопряженные с хозяйственной деятельностью. Это объясняется тем, что применение ОСНО обязывает частного предпринимателя уплачивать НДФЛ.

https://www.youtube.com/watch?v=hXmtHse5YvI

Соответственно ИП должен бережно хранить всю без исключения «первичку» — не только подтверждающую законность извлеченных доходов, но и основания для понесенных расходов.

На ЕНВД

Индивидуальные предприниматели, платящие государству ЕНВД, — единственная категория занимающихся хозяйственной деятельностью физлиц, от которых заполнение журнала учета не требуется.

Соответственно налоговые органы не вправе применять к ИП на ЕНВД никаких взысканий в случае отсутствия КУДиР.

На патентной системе налогообложения

Патентная система налогообложения (аббр. ПСН) заключается в оплате хозяйствующим субъектом патента, который имеет фиксированную стоимость. Она определяется размером потенциального дохода на текущий год — показателя, зависящего в свою очередь от субъекта федерации, на территории которого оформляется патент.

Важно! Хотя ставка налога по ПСН – величина, независящая от реальных доходов и расходов, извлеченных / понесенных налогоплательщиком, он все равно обязан отражать финансово-хозяйственные факты, связанные с извлечением дохода, в КУДиР.

Новый журнал учета заводится на каждый новый патент.

Образец заполнения

Налоговый календарь ИП — что это такое и как им пользоваться

В любой момент можно свободно воспользоваться доступным образцом, который наглядно демонстрирует порядок отражения хозяйственных действий, подлежащих учету, в КУДиР для ИП на УСН.

При внимательном рассмотрении образец помогает понять принципы учета, общие для хозяйствующих субъектов независимо от применяемого налогового режима.

Как вести книгу при нулевом доходе ИП

Отчетность ИП — что это такое, как и когда ее отправлять

Если состоящим на учете в ФНС частным предпринимателем никакая хозяйственная деятельность де факто не ведется, следовательно, никаких доходов у ИП на УСН нет, КУДиР все равно непременно следует иметь. Более того: только журнал учета, в котором отражены нулевые поступления, служит основанием для сдачи в налоговую инспекцию нулевой отчетности.

Важно! Если ИП (кроме плательщика вмененки) не предъявляет пришедшему с проверкой должностному лицу ФНС книги учета, проверяющий обязан наложить на предпринимателя штраф в 200 рублей*.

Нулевой журнал заполняется так: в каждой графе «Итого за квартал», «Итого за полугодие», аналогично в последней — «Итого за год», ставится цифра «0». Больше никаких записей делать не надо.

КУДиР с отраженным нулем поступлений следует хранить четыре года.

Полезные программы для заполнения КУДиР

Книгу учета можно оформлять в виде бумажного либо электронного документа.

Бумажная:

- в начале налогового периода нумеруется, прошивается, заверяется печатью ИП;

- заполняется чернилами либо пастой синего или черного цвета;

- ведется без использования корректирующих жидкостей — ошибка зачеркивается одной ровной линией, снизу записываются достоверные данные, ИП заверяет исправление подписью и (при наличии) печатью.

Важно! Лицу, работающему без печати, рекомендуется посетить налоговый орган и заверить книгу его печатью.

Электронная ведется с помощью ПК, ноутбука либо гаджета, на который установлено специальное ПО, созданное для ведения учета и (как правило) сдачи отчетности. В конце налогового периода КУДиР распечатывается на бумагу, прошивается, заверяется. До заверения в журнал можно вносить любые исправления в электронном режиме, после — ошибки исправляются, как указано выше.

Для оформления электронного журнала учета можно пользоваться бесплатной либо платной программой.

В качестве бесплатной программы подходит обычный Excel, но мы рекомендуем софт, упрощающий учет, нередко обладающий полезными дополнительными функциями. Самое распространенное ПО:

- «Книга доходов и расходов»;

- ИП УСН 2;

- БухСофт (упрощенная версия);

- «Мое дело».

Популярнейшие платные программы:

- «1С:Бухгалтерия»;

- «Парус-Предприятие»;

- «Контур.Эльба».

Ведение КУДиР связано со знанием особенностей своего налогового режима, правильным разделением операций на подлежащие внесению в учетный журнал и не подлежащие, корректным оформлением первичных документов. Бизнес-субъекты, постоянно решающие сложные задачи, справляются и с учетом хозяйственных фактов, влияющих на размер налога.

*Размеры штрафов актуальны на август 2019 г.

Видео:как заполнить книгу доходов и расходов за 2021 годСкачать

КУДиР для ИП на ОСНО: как заполнить + образец для скачивания

В статье рассмотрим, как ИП на общей системе налогообложения вести КУДиР. Разберем правила и пошаговую инструкцию по заполнению книги доходов и расходов, а также мы подготовили бланк для скачивания и образец готовой книги. Онлайн-бухгалтерия для ИП

Автоматизация учета

Электронная отчетность

Снижение налогов

Подробнее

Надо ли ИП на ОСНО вести КУДиР

Индивидуальный предприниматель, вставший на учет в качестве плательщика ОСНО, должен вести налоговый учет. А для расчета точной суммы налога вы обязаны заполнять КУДиР.

https://www.youtube.com/watch?v=iurGewJFkfs

Книга учета доходов и расходов — это сборник ваших хозяйственных операций. Она необходима ИП для определения и расчета налоговой базы — на ее основе рассчитывается налог.

Форма книги для индивидуального предпринимателя на общей системе налогообложения разработана и утверждена приказами Министерства финансов России № 86н, МНС № БГ-3-04/430 от 13 августа 2002 года (с изменениями от 19 июня 2017 года).

Согласно этим законодательным актам установлен формат, правила ведения КУДиР, а также порядок учета доходов и расходов.

КУДиР на ОСН ведут только ИП. На каждом режиме налогообложения, при котором подразумевается ведение книги доходов и расходов, к оформлению будут предъявляться свои требования. Например, на УСН при оказании услуг по грузоперевозкам КУДиР будет выглядеть иначе, чем у ИП на ОСНО.

Обязательная необходимость в передаче книги в ФНС отсутствует, но это не уменьшает важности документа.

КУДиР может быть запрошена налоговыми инспекторами в ходе камеральной проверки для подтверждения правильности исчисленного налога.

В этом случае книгу нужно предъявить по первому запросу вместе с подтверждающими документами. За отсутствие КУДиР ФНС может начислить штраф в размере 200 рублей.

Как вести книгу доходов и расходов ИП на ОСНО

Вести книгу учета доходов и расходов можно одним из двух способов: в бумажном виде или электронном формате. ИП на ОСНО все реже выбирают бумажный вариант. Если за отчетный период было небольшое количество операций, можно распечатать бланки страниц книги и вручную внести записи в таблицы. Записи отражаются постепенно по мере ведения бизнеса, во время проведения хозяйственной операции.

Перед тем, как заполнить книгу в бумажном виде, ее следует зарегистрировать в налоговой инспекции.

Исправления в книге допускаются. Ошибка аккуратно зачеркивается линией, рядом указывается верное значение и заверяется подписью предпринимателя с указанием даты.

Если приходных и расходных операций много, удобнее вести КУДиР в электронном виде. Бланк можно скачать из интернета в формате Excel.

Хранить книгу только в электронном виде нельзя. Как уже отмечалось выше, за отсутствие книги налоговики могут наложить штрафную санкцию. Поэтому по окончании отчетного периода книгу нужно распечатать, пронумеровать и прошнуровать толстой нитью. На заключительной странице ставится подпись, печать и указывается количество страниц.

Основные правила ведения и заполнения КУДиР:

- Записи отражаются в хронологическом порядке — на основе первичных документов, то есть после оплаты.

- Информация об операции вносится на русском языке — как и в первичный документ. Учет ведется в рублях.

- Каждая операция указывается отдельно.

Одна операция — одна строка.

- Стоимость материальных ресурсов учитывается в расходах за тот же период, за который учитываются доходы.

- Материальные затраты на продукцию, нереализованную в данном отчетном периоде, следует указать в следующем периоде, когда за нее поступит доход.

ИП ведет книгу доходов и расходов кассовым методом, то есть способом учета, при котором сумма зачисляется в доходную или расходную часть после фактического зачисления денег на счет. Сумма приходной операции вносится независимо от того, является ли она авансом или окончательным платежом.

А авансы по расходной части не отражаются в книге. Расходная операция вносится при соблюдении двух условий:

- товар или услуга оплачены;

- товар или услуга получены.

Книга учета доходов и расходов хранится 4 года. Столько же хранятся подтверждающие первичные документы:

- платежные поручения;

- акты;

- товарные накладные;

- чеки;

- квитанции.

КУДиР — это сложный документ. ИП на общей системе должен вести и книгу, и бухучет параллельно и в обязательном порядке. Ниже мы разберем инструкцию по составлению книги.

Пример заполнения книги доходов и расходов для ИП на ОСНО

Книга учета доходов и расходов содержит 6 разделов, 22 таблицы, включающих от 12 до 25 граф.

https://www.youtube.com/watch?v=q76kgeNXbs8

Первая страница — титульный лист, в который вносятся следующие сведения: ИНН, ФИО ИП на ОСНО, адрес налогоплательщика, код и наименование ИФНС, банковские реквизиты.

1 раздел отражает доходы, полученные в отчетном периоде, авансы и фактически совершенные расходы. Здесь указываются выкупленное сырье, полуфабрикаты, другие товарно-материальные ценности, приобретенные предпринимателем с целью извлечения прибыли. Расходы при изготовлении продукции засчитываются в затраты только относительно реализованной продукции.

Разделы с 2 по 4 отражают информацию об амортизации основных средств, малоценных быстроизнашивающихся предметах и нематериальных активах.

Амортизация учитывается в отношении имущества предпринимателя, приобретенного им за денежные средства для дальнейшего ведения бизнеса.

К нематериальным активам относится интеллектуальная собственность (товарный знак, база данных, электронные сервисы) также для осуществления деятельности.

https://www.youtube.com/watch?v=BRgjl0KCcl4

В разделе 5 указывают сведения о расчетах заработной платы и уплаченных налогах с нее. Отражаются следующие данные:

- ФИО и паспортные данные работника;

- начисленная зарплата;

- исчисленный НДФЛ;

- прочие удержания;

- дата выплаты;

- подпись работника о получении денег.

В разделе 6 определяют сумму, с которой будет начисляться налог на доходы физлиц. В данном разделе определяется налоговая база по итогам года, на основе которой будет составлена декларация 3-НДФЛ.

В начале каждого отчетного периода заполняется новая книга. Если вы ведете несколько видов деятельности, например, торговлю и производство, все хозяйственные операции вносятся в одну книгу, но раздельно.

Образец заполнения книги можно посмотреть в интернете. Документ в формате Excel скачивается бесплатно. А также вы можете заполнить КУДиР в онлайн-режиме.

Образец заполнения КУДиР для ИП на ОСНО можно скачать здесь.

Где скачать КУДиР

Если вы решили вести книгу в электронном формате, можно скачать бланк из интернета. По завершении отчетного периода КУДиР следует распечатать, прошнуровать и подписать. Если ведение книги планируется на бумажном носителе, до начала налогового периода нужно приобрести КУДиР и зарегистрировать в налоговой инспекции.

По этой ссылке можно скачать бланк для заполнения КУДиР на ОСНО.

Если за отчетный период не было операций, это не значит, что можно не вести КУДиР. В данном случае для ИП на ОСНО предстоит сдавать отчеты вместе с нулевой книгой доходов и расходов. Оформляется и выглядит книга также, но в графах, где отражалось движение денежных средств, проставляются нули.

Расчетный счет для ИП

ТОП банков 2021 года!

Открытие — 0 р.

Обслуживание — от 0 р./мес.

Только надежные банки России.

Подробнее

💥 Видео

Уч.курс 19 Книга учета доходов и расходов ИП УСН «доходы»Скачать

Книга учета доходов и расходовСкачать

Учёт у предпринимателя на общей системе налогообложения (подоходный налог ИП). Беларусь.Скачать

Как заполнить книгу доходов ИП на патентной системе налогообложения за 2021 годСкачать

Как правильно заполнить книгу учета доходов (КУД) для ИП на ПатентеСкачать

Книга учета доходов и расходов для ИПСкачать

КУДиР. Почему вы не ведете книгу учета доходов и расходов?Скачать

Как заполнить КУДиР для ИП на УСН «Доходы»: образец и шаблонСкачать

КУДиРСкачать

КНИГА УЧЁТА ДОХОДОВ И РАСХОДОВ / КУДИР / КУД / #маркер #бухгалтерия #налогиСкачать

Книга доходов для ПСН и УСН (д). Как вести Книгу доходов ИП?Скачать

Книга доходов и расходов скачать бланкСкачать

Книга учета доходов и расходов ип и юр. лиц (КУДиР) при ОСН в РБСкачать

Электронная «Книга учёта доходов и расходов» от ЭвотораСкачать

Сервис "Книга учёта доходов и расходов" от Эвотор - электронная КУДиР и много полезных функцийСкачать