- Аккредитивы

- Аккредитивы для расчетов по внешнеторговым контрактам

- Аккредитивы для расчетов на территории РФ

- Аккредитивы для расчетов по внешнеторговым контрактам с контрагентами из КНР

- Аккредитив при продаже недвижимости: подводные камни

- Что такое аккредитив

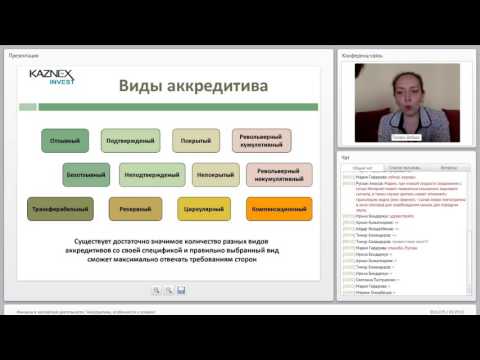

- Виды аккредитивов

- Отзывной и безотзывной

- Покрытый и непокрытый

- Акцептный и безакцептный

- Как открыть аккредитив

- В каком банке открыть аккредитив

- какие нужны документы

- срок открытия счета

- кто платит за аккредитив при покупке квартиры

- как в договоре указать передачу денег через аккредитив

- Какие документы нужны для раскрытия аккредитива

- Преимущества аккредитива

- Подводные камни

- Договор купли-продажи квартиры (аккредитив) | Образец 2018

- (аккредитив)

- Смотрите также о договорах купли-продажи:

- Документарный аккредитив

- Преимущества использования

- Терминология

- Что такое аккредитив?

- Разновидности аккредитивов

- Некоторые детали в работе по аккредитиву

- Что представляет собой безотзывный покрытый аккредитив?

- Что это такое?

- Типы безотзывного аккредитива

- Подтверждённый

- Неподтверждённый

- Нюансы расчёта

- Процесс расчёта

- Плюсы и минусы

- Судебное решение дела

- Заключение

- 🎬 Видео

Видео:Международные расчеты АККРЕДИТИВСкачать

Аккредитивы

Документарный аккредитив позволяет свести к минимуму коммерческий риск и служит оптимальной формой расчетов, защищающей интересы как импортера, так и экспортера. Это уникальная форма расчетов, которая выполняет и расчетную, и гарантийную функции.

Аккредитивы для расчетов по внешнеторговым контрактам

Документарный аккредитив — это способ безналичных расчетов между продавцом и покупателем, когда банк плательщика (эмитент) берет на себя обязательство произвести расчет с бенефициаром по представлению в банк документов, предусмотренных условиями аккредитива и подтверждающих отгрузку товара или оказание услуг.

При расчетах в форме документарного аккредитива банк ВТБ:

- открывает аккредитивы по поручению клиентов (при необходимости с подтверждением иностранных банков) в иностранной валюте и валюте РФ для расчетов по внешнеторговым контрактам. Банк ВТБ предлагает открытие аккредитивов любых форм и видов. По соглашению сторон может предусматриваться формирование покрытия либо за счет собственных средств приказодателя, либо за счет предоставленной ему Банком на эти цели кредитной линии. При этом клиентам предоставляется возможность получить на выгодных условиях кредит не только за счет средств банка ВТБ, а также за счет привлеченных кредитных ресурсов иностранных банков;

- авизует клиентов об открытых в их пользу аккредитивах и изменениях к ним без добавления и с добавлением подтверждения банка ВТБ;

- выполняет полный комплекс операций, связанных с расчетами по аккредитивам (в том числе внесение изменений в условия открытых аккредитивов, проверка документов, осуществление платежей по выставленным аккредитивам и затребование платежей по авизованным аккредитивам, зачисление экспортной выручки);

- оформляет переуступку выручки по аккредитиву;

- оформляет перевод (трансферацию) аккредитива;

- по просьбе клиентов-экспортеров (бенефициаров) проводит анализ условий аккредитивов, авизуемых банком ВТБ;

- проводит консультации по платежным условиям контрактов, оказывает помощь в подготовке документов.

Расчеты в форме документарного аккредитива осуществляются в соответствии с международной банковской практикой (Унифицированными правилами и обычаями для документарных аккредитивов, Унифицированными правилами для межбанковского рамбурсирования по документарным аккредитивам и др.

), нормативными документами банка ВТБ и с учетом требований действующего валютного законодательства.

Более подробную информацию о схемах проведения международных расчетов в форме документарных аккредитивов, их описание, а также примеры использования в расчетах Вы можете получить у специалистов Банка.

Аккредитивы для расчетов на территории РФ

В ряде случаев российские поставщики и покупатели не имеют полной информации о репутации, финансовом положении и платежеспособности друг друга. Использование аккредитива в подобной ситуации позволяет минимизировать риски сторон по договору:

- поставщику товара получить платежное обязательство банка;

- покупателю получить уверенность в том, что платеж будет осуществлен только при выполнении поставщиком условий договора.

Банк ВТБ открывает по поручению своих клиентов-плательщиков следующие аккредитивы в рублях:

- депонированные аккредитивы — аккредитивы, открываемые за счет предоставленного клиентом денежного покрытия на дату открытия аккредитива;

- гарантированные аккредитивы — аккредитивы, открываемые без предоставления клиентом денежного покрытия на дату открытия.

Проведение расчетов по гарантированным аккредитивам в рублях осуществляется через подразделения банка ВТБ. Используется важное конкурентное преимущество — разветвленная сеть филиалов и их отделений в регионах.

Порядок работы с аккредитивами в рублях для расчетов между резидентами на территории РФ регламентируется Положением Банка России от 19.06.2012 № 383-П «О правилах осуществления перевода денежных средств».

Более подробную информацию о схемах проведения расчетов в форме документарных аккредитивов между резидентами на территории РФ, их описание, а также примеры использования в расчетах Вы можете получить у специалистов Банка.

Аккредитивы для расчетов по внешнеторговым контрактам с контрагентами из КНР

Банк ВТБ — сегодня единственный из российских банков, который имеет лицензию на осуществление банковской деятельности в Китае.

Наличие филиала в Шанхае дает возможность предложить клиентам наиболее конкурентоспособные условия проведения операций документарного бизнеса с минимальным уровнем риска.

Дополнительное преимущество — возможность банка ВТБ проводить расчеты как в свободно конвертируемой валюте, так и в национальных валютах РФ и КНР. ВТБ предлагает своим клиентам проведение прямых расчетов в китайских юанях.

https://www.youtube.com/watch?v=TJM6ApS0Fz0

Дополнительную информацию по аккредитивам можно узнать в разделе Торговое и экспортное финансирование.

Видео:Что такое аккредитив для юридических лиц? Суть аккредитива. Как оформляется аккредитив.Скачать

Аккредитив при продаже недвижимости: подводные камни

Аккредитив при покупке недвижимости — услуга банка, благодаря которой такая крупная сделка становится максимально безопасной с финансовой точки зрения для обеих сторон. Как работать с разными видами аккредитивов и каких подводных камней опасаться, читайте в этой статье.

Что такое аккредитив

Аккредитив при продаже квартиры — это форма безналичных расчетов, при которой банк по поручению покупателя квартиры обязуется после получения предусмотренных документов выдать или перечислить денежные средства продавцу квартиры либо предоставить такие полномочия другому банку (ч. 1 ст. 876 Гражданского кодекса РФ).

При этом:

- банк, где открыт аккредитив, называется банком-эмитентом;

- банк, осуществляющий раскрытие (не путать с открытием — см. ниже) аккредитива, называется исполняющим банком;

- покупатель квартиры — плательщик по аккредитиву;

- продавец недвижимости — получатель средств по аккредитиву.

Обратите внимание! Процесс выдачи средств, размещенных в аккредитиве, называется раскрытием. Этот термин следует отличать от собственно открытия аккредитива, т. е. оформления банковской услуги.

Иными словами, чтобы получить денежные средства при продаже квартиры через аккредитив, продавец должен представить в банк указанные в договоре на аккредитив документы, подтверждающие, что он, продавец, исполнил свои обязательства перед покупателем. Обычно это договор купли-продажи квартиры с отметкой Росреестра и/или выписка из ЕГРП.

Ниже представлена обобщенная схема работы с этим финансовым инструментом:

Важно! Покупка квартиры через аккредитив по договору участия в долевом строительстве с 01.07.2019 может совершаться только с использованием эскроу-счетов (п. 5 ст. 8 закона «О внесении изменений…» от 01.07.2018 № 175-ФЗ).

В «КонсультантПлюс» есть обзорный материал об альтернативах аккредитиву, то есть обо всех существующих способах расчетов между продавцом и покупателем при продаже квартиры.

Если у вас еще нет доступа к системе, получите его бесплатно на 2 дня или закажите актуальный прайс-лист, чтобы приобрести постоянный доступ.

Виды аккредитивов

Аккредитивы можно классифицировать на виды по нескольким признакам. Рассмотрим и сравним основные из них (остановимся на используемых при покупке квартиры аккредитивах).

Отзывной и безотзывной

В зависимости от возможности аннулировать или изменить аккредитив без согласия продавца (т. е. получателя средств), выделяют отзывной и безотзывной аккредитивы.

Отзывной аккредитив — это аккредитив, который может быть изменен или отозван плательщиком (покупателем квартиры) или банком-эмитентом (ч. 1 ст. 868 ГК РФ). Считается, что такой аккредитив больше ориентирован на покупателя, т. к. он может в любой момент отозвать денежные средства, и сделка окажется аннулированной.

По итогу обе стороны останутся «при своем»: продавец с квартирой, покупатель — с деньгами. Тем не менее у них могут возникнуть сопутствующие финансовые расходы. Плюс покупателя в принципе может не устроить потенциальная опасность в последний момент не приобрести в собственность выбранную квартиру.

Поэтому такой аккредитив при продаже недвижимости используется редко.

Безотзывной аккредитив, напротив, не может быть отменен покупателем или банком-эмитентом без согласия продавца (ч. 1 ст. 869 ГК РФ). Обычно именно эта разновидность аккредитивного расчета и применяется в сделках. В силу закона, если в договоре прямо не указано, что аккредитив отзывной, он по умолчанию считается безотзывным.

Покрытый и непокрытый

В зависимости от обеспеченности денежными средствами аккредитивы бывают покрытыми и непокрытыми.

https://www.youtube.com/watch?v=6njbg3zJRc4

Покрытый аккредитив (другое название — депонированный) предполагает, что средств, размещенных покупателем на аккредитивном счете, достаточно для совершения полной оплаты по договору (ч. 3 ст.867 ГК РФ).

Непокрытый аккредитив — денежные средства на счете размещены в меньшей сумме, чем требуется для полной оплаты по договору.

Поскольку покрытый аккредитив является наиболее надежным, в сделках с недвижимостью, как правило, используется именно он.

Акцептный и безакцептный

При рассмотрении вопроса о разграничении аккредитивов на акцептные и безакцептные в сделках с недвижимостью следует в значительной степени ориентироваться на терминологию, применяемую банком-эмитентом, т. к. законодательство такого определения не содержит.

Чаще всего в договоре указывается, что аккредитив безакцептный. Под этим может подразумеваться, что аккредитив:

- будет раскрыт по факту представления продавцом квартиры указанной в договоре на аккредитив документации без дополнительного согласия (акцепта) на выдачу средств со счета со стороны покупателя;

- может быть оформлен (т. е. сам договор на аккредитив) только между банком и покупателем без участия при этом продавца;

- может быть раскрыт (т. е. средства выданы или перечислены со счета) по истечении установленного договором аккредитива срока без дополнительного оформления согласия со стороны покупателя.

В любом случае что конкретно имеет в виду банк-эмитент, должно быть зафиксировано в условиях аккредитивного договора. В подавляющем большинстве случаев безакцептность аккредитива связана с отсутствием при его оформлении или раскрытии одной из сторон.

В прочих случаях говорят об акцептности аккредитива. Например, когда для выдачи денег со счета продавцу необходимо личное присутствие покупателя или его письменное согласие.

Стороны вольны определить в договоре, какой именно аккредитив они будут использовать при расчете, однако чаще всего применяется безотзывный покрытый безакцептный аккредитив.

Как открыть аккредитив

Вся необходимая информация, которую нужно знать об открытии аккредитива, представлена ниже:

В каком банке открыть аккредитив

покупатель или стороны по взаимной договоренности сами могут определить банк, в котором будет открыт аккредитивный счет. подавляющее большинство кредитных организаций сейчас предоставляют такую услугу.

учитывая, что жилье достаточно часто приобретают с привлечением кредитных средств, стоит ожидать, что банк-кредитор предложит оформить и аккредитив.

какие нужны документы

для открытия аккредитива при покупке квартиры потребуется минимальный пакет документов:

- паспорт плательщика, т. е. покупателя квартиры;

- договор-основание (купли-продажи).

в банке плательщик подписывает договор или заявление о присоединении к публичному договору об открытии аккредитива.

срок открытия счета

срок действия аккредитива законом не ограничен, он определяется соглашением сторон и правилами банка-эмитента. логично, что аккредитив обычно открывают на период, необходимый для проведения сделки и завершения регистрационных действий. если времени, установленного договором, не хватит, аккредитив может быть продлен (за это, как правило, предусматривается плата по тарифам банка).

обычно банковский аккредитив при продаже квартиры открывается на срок 30-90 дней.

кто платит за аккредитив при покупке квартиры

за банковскую услугу обычно платит тот, кто ее заказывает и фигурирует в соответствующем договоре. поскольку договор (заявление) на открытие аккредитива может быть заключен при участии покупателя квартиры и банка-эмитента, то нередко именно покупатель и оплачивает комиссию.

но и это правило необязательное. в условиях договора стороны сами определяют, кто платит за аккредитив при покупке квартиры: продавец или покупатель (оба варианта предусматриваются формами банковских документов, нужно просто выбрать подходящий).

как в договоре указать передачу денег через аккредитив

Договор купли-продажи квартиры с аккредитивом составляется по всем тем же общим правилам, что и прочие договоры купли-продажи жилой недвижимости.

https://www.youtube.com/watch?v=rSvwRFwR1rI

Особенности будут при оформлении положений договора, регулирующих порядок расчета. В нем необходимо обозначить стоимость квартиры и тот факт, что она будет оплачена с использованием аккредитива (указать его вид, например — безотзывный покрытый безакцептный). Также описываются условия аккредитива:

- Кто является плательщиком по аккредитиву (в рассматриваемом в статье случае — покупатель).

- Какая кредитная организация выступает банком-эмитентом.

- Какая кредитная организация станет исполняющим банком.

- Кто является получателем средств (Ф.И.О. продавца).

- Срок действия аккредитива.

- Кто оплачивает расходы по открытию аккредитива.

- Условия раскрытия аккредитива: необходимо описать, кто и в какой форме (в оригиналах или в электронном формате) должен представить конкретные документы, чтобы продавец квартиры смог получить за нее оплату. Также следует закрепить, какие санкции (штрафы) могут быть применены к ответственной стороне, если она нарушит такие положения договора, хотя это необязательно.

В остальном подобный договор купли-продажи составляется по обычному для этого вида договоров шаблону. Скачать бланк договора купли-продажи квартиры с аккредитивом можно здесь.

Какие документы нужны для раскрытия аккредитива

Этот перечень (или один документ) обязательно должен быть отражен и в договоре на открытие аккредитива, и в самом договоре купли-продажи. Обычно требуются:

- оригинал договора купли-продажи с отметкой Росреестра о государственной регистрации права собственности на квартиру на имя покупателя;

- оригинал выписки из Единого государственного реестра недвижимости, где в качестве правообладателя указан покупатель.

Стороны и банк могут согласовать в условиях раскрытия аккредитива при покупке недвижимости, что документы по аккредитиву передаются продавцом в исполняющий банк в электронном виде или в виде скан-образа с использованием электронных каналов связи.

Для раскрытия аккредитива банку требуется только предоставление указанных в тексте договора документов, именно их банк и проверяет. Сам факт исполнения основного договора (т. е. договора купли-продажи) не входит в предмет проверки банком. Проверку документов банк производит по внешним признакам.

Если представленные документы по внешним признакам не соответствуют условиям аккредитива, банк может не выдать деньги продавцу. Если бумаги противоречат друг другу, считается, что они не соответствуют условиям аккредитива, т. е. банк его не раскроет (ч. 4 ст. 871 ГК РФ, п. 6.17 Положения ЦБ РФ «О правилах осуществления перевода денежных средств» от 19.06.2012 № 383-П).

Преимущества аккредитива

Назовем главные преимущества формы расчета за недвижимость с использованием аккредитива:

- Надежность сделки: пока право собственности не передано покупателю, продавец не получит свои деньги; также не нужно проверять купюры на подлинность, как при наличном расчете.

- Простая процедура открытия аккредитивного счета: не затратно по времени, требуется минимум документов.

- Относительно невысокая стоимость услуги (в среднем на момент написания статьи — от 1500 до 3000 руб.).

- Не требуется личное присутствие продавца при открытии аккредитива.

Основные плюсы и минусы аккредитива при продаже квартиры представлены на схеме ниже:

Подводные камни

Выше на схеме мы рассмотрели некоторые характерные черты сделок с аккредитивом, которые в общем случае можно назвать минусами аккредитива при покупке недвижимости, основным из которых является достаточно сложный документооборот.

Также обратите внимание на следующие особенности:

- Банк не обязан проверять соответствие условий заявления на аккредитив условиям договора купли-продажи квартиры. Нужно проконтролировать, чтобы аккредитив открыли на срок не меньший, чем указано в ДКП и достаточный для завершения всех регистрационных процедур, иначе банк его закроет раньше, чем продавец придет с документами за деньгами. Денежные средства при этом, конечно, не будут потеряны — они вернутся покупателю, но придется всё заново оформлять, а это — время и финансовые затраты.

- Банк не контролирует исполнение договора купли-продажи, а сами документы проверяет только на комплектность и по внешним признакам, действуя с осмотрительностью и разумной тщательностью. Например, если документы будут фальсифицированы, то банк вполне может не увидеть этого и выдать средства. Ответственность при этом на банк возложить нельзя, если только не будет доказан умысел со стороны его сотрудников.

Справедливости ради отметим, что на практике чаще всего аккредитивный счет открывается в банке-кредиторе (если мы говорим о покупке квартиры с использованием заемных средств), а потому банк весьма ответственно проверяет и сам кредитный договор, и соответствие условий аккредитива этому договору, и исполнение договора купли-продажи.

***

Аккредитив при покупке квартиры — это, простыми словами, безналичный способ расчетов по договору приобретения квартиры, при котором продавец получает деньги со специального аккредитивного счета в банке только в том случае, если выполнит условие договора (передаст квартиру в собственность покупателю). Основным преимуществом использования аккредитива в сделках является безопасность расчета между сторонами. Из подводных камней аккредитива при продаже недвижимости стоит выделить (и то достаточно условно) сложный документооборот, а в некоторых случаях — продолжительный период совершения сделки.

https://www.youtube.com/watch?v=YKr3XvVv81M

Больше полезной информации по теме — в рубрике «Купля-продажа квартиры».

***

Дорогие друзья, спасибо за прочтение статьи. Мы очень старались передать вам актуальную и правдивую информацию, изложив ее простым языком. Если вам нравится то, что мы делаем, поставьте лайк, поддержите канал! Всегда ваш, https://nsovetnik.ru/.

Видео:Что такое аккредитив?Скачать

Договор купли-продажи квартиры (аккредитив) | Образец 2018

Данный образец договора не является офертой, представлен информационно.

Договор купли-продажи квартиры (аккредитив)

(аккредитив)

Место подписания договора Дата подписания договора

Мы, Гражданин РФ ________________________ пол _____, дата рождения ___________ года, место рождения: ______________, паспорт: _______, выдан _______________, код подразделения _______, зарегистрированный по адресу: ______________ именуемый в дальнейшем «Продавец», с одной стороны, и Гражданин РФ _____________________ пол ________, дата рождения ________ года, место рождения: _________________, паспорт: ______, выдан _________________, код подразделения __________, зарегистрированный по адресу: ____________ именуемый в дальнейшем «Покупатель», с другой стороны, именуемые совместно «Стороны», подписали настоящий договор, составленный в простой письменной форме, о нижеследующем.

- Продавец продал, а Покупатель купил принадлежащую Продавцу на праве собственности квартиру, общей площадью _______ (___) кв.м., (площадью с учетом балконов и лоджий ____ кв.м.), состоящую из ___ жилых комнат, находящуюся на ___ этаже жилого дома по адресу: г. _______________, ул. __________, д. ____, корпус ____, кв. ___ (________).

- Квартира принадлежит на праве собственности _____________________ на основании (здесь указываются документы основания, которые прописаны в свидетельстве о праве собственности на квартиру) о чем в Едином государственном реестре прав на недвижимое имущество и сделок с ним 01 января 2014 года сделана запись регистрации №_________, что подтверждается Свидетельством о государственной регистрации права (бланк ______________), выданным Управлением Федеральной службы государственной регистрации, кадастра и картографии по __________ 01 января 2014 года, условный номер ____________.

- Продавец продал Квартиру Покупателю за согласованную Сторонами цену в размере ___________ (________________) рубля __ копеек (НДС не облагается), которую Покупатель обязуется оплатить в следующем порядке: сумму в размере ____________ (____________) рубля ____ копеек (НДС не облагается – здесь и далее указывается, если продавец юридическое лицо) Покупатель оплачивает безотзывным документарным покрытым аккредитивом, открытым по поручению Покупателя в (наименование банка) г.________ в пользу Продавца в срок до _______ включительно на следующих условиях: Оформлением договора купли-продажи занимается агентство недвижимости АВАНГАРД +7(495)9785656

Аккредитив за 2'500 рублей — заказать

- плательщиком по аккредитиву является Покупатель;

- наименование банка-эмитента: _____________;

- наименование исполняющего банка: _______________;

- получателем средств по аккредитиву является Продавец;

- аккредитив выставляется на сумму: ______________ (_________________) рубля ___ копеек (НДС не облагается) вид Аккредитива — покрытый, безотзывный;

- для получения денежных средств по аккредитиву Продавец предоставляет в (наименование банка) оригинал (или нотариально заверенную копию) настоящего Договора купли-продажи квартиры №______ от _____________ с отметкой Управления Федеральной службы государственной регистрации, кадастра и картографии по ______________ о регистрации права собственности Покупателя;

- документы, должны быть представлены Продавцом в (наименование банка) до истечения срока действия аккредитива;

- срок действия аккредитива – 60 (Шестьдесят) календарных дней от даты открытия аккредитива;

- расходы по открытию аккредитива, авизо аккредитива, по приему и проверке документов (наименование банка) для получения денежных средств несет Покупатель;

- в течение срока действия аккредитива Покупатель с письменного согласия Продавца вправе изменить условия аккредитива;

- дополнительные условия — частичная оплата не предусмотрена. За каждый день нарушения сроков открытия аккредитива, начиная с первого банковского дня, Покупателем уплачивается неустойка в виде пени _____ процента от суммы аккредитива. Стороны договорились, что в соответствии с п. 5 ст. 488 Гражданского кодекса РФ право залога у Продавца на Квартиру не возникает. Днем исполнения Покупателем обязательств по оплате Квартиры считается дата поступления денежных средств в полном объеме на расчетный счет Продавца, указанный в п.13 настоящего договора. Оформлением договора купли-продажи занимается агентство недвижимости АВАНГАРД +7(495)9785656

4.

Продавец гарантирует, что на момент подписания настоящего договора указанная Квартира никому не продана, не заложена, в споре и под запрещением /арестом/ не состоит, рентой, арендой, наймом или какими-либо иными обязательствами, не обременена; никаких иных обременений и/или прав третьих лиц в отношении Квартиры не имеется. Указанная Квартира передается без отделки (или с отделкой, мебелью), не обременена задолженностями по коммунальным платежам.

https://www.youtube.com/watch?v=Yomkq279eFc

ЖК Ракитня. Звенигород. Дом сдан! Однокомнатные от 1,8 млн; Двушки от 2,9 млн; Трешки от 3,4 млн!

5. Право собственности на Квартиру переходит от Продавца к Покупателю в момент внесения записи в Единый государственный реестр прав на недвижимое имущество и сделок с ним. При этом Покупатель становится собственником Квартиры. Оформлением договора купли-продажи занимается агентство недвижимости АВАНГАРД +7(495)9785656

6. С момента подписания настоящего договора и передачи Квартиры по Акту, Покупатель осуществляет за свой счет эксплуатацию и ремонт Квартиры, участвует, соразмерно занимаемой площади, в расходах по управлению, технической эксплуатации и капитальному ремонту всего дома.

Стороны исходят из того, что свидетельством качества Квартиры, соответствия ее проекту, строительно-техническим нормам и правилам является акт приемочной комиссии о приемке Жилого дома в эксплуатацию, утвержденный в установленном порядке.

В связи с этим Продавец не принимает от Покупателя каких-либо претензий по проектным характеристикам и качеству Квартиры.

В случае возникновения каких-либо претензий к качеству строительства Квартиры, Покупатель предъявляет претензии Генеральному инвестору (Генеральному подрядчику, Генеральному заказчику), осуществлявшему строительство Жилого дома, в соответствии с действующим законодательством РФ. Оформлением договора купли-продажи занимается агентство недвижимости АВАНГАРД +7(495)9785656

• Сопровождение купли-продажи квартиры

• Подготовка договора

• Проверка документов к сделке

• Проверка юридической чистоты сделки

************ УЗНАТЬ ЦЕНУ ************

7. В соответствии со ст.

556 Гражданского кодекса РФ Квартира передается Продавцом Покупателю по подписываемому Сторонами Акту в течение 5 (пяти) рабочих дней с момента письменного уведомления исполняющим банком Продавца об открытии в пользу Продавца аккредитива на сумму _________ (_________________) рубля _____ копеек (НДС не облагается).

В течение 10 (десяти) рабочих дней с момента передачи Квартиры по Акту передачи Стороны обязуются подать в регистрирующий орган документы для государственной регистрации перехода права собственности. Оформлением договора купли-продажи занимается агентство недвижимости АВАНГАРД +7(495)9785656

8. Покупатель подтверждает, что до подписания настоящего договора, Квартира им осмотрена, при этом претензий по состоянию Квартиры Покупатель не имеет. Расходы по заключению настоящего договора и регистрации перехода права собственности оплачивает Покупатель.

9. В случае не исполнения Покупателем своих обязательств по оплате, предусмотренных п. 3 настоящего Договора, или отказа Покупателя от сделки Стороны пришли к соглашению, что Продавец вправе расторгнуть настоящий договор в одностороннем порядке. При этом договор считается расторгнутым со дня получения Покупателем уведомления о расторжении договора.

В этом случае, если Квартира была передана, и право собственности перешло к Покупателю, Покупатель обязуется возвратить Продавцу Квартиру и право собственности. Денежные средства, внесенные на расчетный счет Продавца, подлежат возврату Покупателю за минусом неустойки согласно п.3 настоящего Договора.

Оформлением договора купли-продажи занимается агентство недвижимости АВАНГАРД +7(495)9785656

Агентство недвижимости Авангард. ЦАО на Садово-Спасской | Красные Ворота

10. ст. ст. 161, 223, 288, 289, 401, 421, 460, 475, 550, 551, 557 и 558 Гражданского кодекса РФ Сторонам известно и понятно.

Стороны подтверждают, что в дееспособности не ограничены, по состоянию здоровья могут самостоятельно осуществлять и защищать свои права и исполнять обязанности, не страдают заболеваниями, препятствующими осознавать суть подписываемого договора и последствий его заключения, что отсутствуют обстоятельства, вынуждающие совершить данную сделку на крайне невыгодных для себя условиях. Оформлением договора купли-продажи занимается агентство недвижимости АВАНГАРД +7(495)9785656

11. Настоящий договор составлен в 4 (четырех) экземплярах, 1 (один) экземпляр для Покупателя, 2 (два) экземпляра для Продавца, 1 (один) экземпляр для органа государственной регистрации прав на недвижимое имущество и сделок с ним.

12. РЕКВИЗИТЫ И ПОДПИСИ СТОРОН

Продавец: (реквизиты и подпись)

Покупатель: (реквизиты и подпись)

Данный образец договора не является офертой, представлен информационно.

Смотрите также о договорах купли-продажи:

Видео:Аккредитив при продаже квартиры. Расчеты при покупке недвижимостиСкачать

Документарный аккредитив

Документарный аккредитив — денежное обязательство банка-эмитента, которое по поручению заявителя по аккредитиву (покупателя, импортера) выдается в пользу бенефициара (продавца, экспортера).

Преимущества использования

Для экспортера (продавца):

- независимость от платежеспособности импортера

- гарантия оплаты отгруженной продукции со стороны банка

- индивидуальный подход к сделке каждого клиента

Для импортера (покупателя):

- возможность избежать предоплаты

- расчет с экспортером после документального подтверждения факта отгрузки товара

- возможность получения отсрочки платежа

- индивидуальный подход к сделке каждого клиента

Терминология

Заявитель по аккредитиву (покупатель, импортер) — физическое или юридическое лицо, которое обращается в банк с заявлением на открытие аккредитива.

Бенефициар (продавец, экспортер) — физическое или юридическое лицо, в пользу которого открывается аккредитив.

Банк-эмитент — банк, открывающий (выставляющий) аккредитив на основании заявления, представленного заявителем по аккредитиву. В случае, если клиент Дальневосточного банка является импортером, Дальневосточный банк будет являться банком-эмитентом аккредитива.

Авизующий банк — банк, уведомляющий бенефициара об открытии в его пользу аккредитива, а также об условиях данного аккредитива. В случае, если клиент Дальневосточного банка является экспортером, Дальневосточный банк будет являться авизующим банком.

Исполняющий банк — банк, который производит платеж по аккредитиву (исполняет его) на основании выполненных бенефициаром условий аккредитива. Нередко банк-эмитент является также исполняющим банком.

Подтверждающий банк — банк, взявший на себя обязательство осуществить платеж по аккредитиву, выставленному банком-эмитентом. Обычно подтверждающим банком является банк, более известный бенефициару, чем банк-эмитент.

Дальневосточный банк имеет корреспондентские отношения с крупнейшими банками США, Европы и Японии.

Долгосрочное сотрудничество с данными банками позволяет положительно решать вопрос подтверждения аккредитивов Дальневосточного банка, если на этом настаивает бенефициар.

Что такое аккредитив?

Документарный аккредитив (далее аккредитив) представляет собой денежное обязательство банка-эмитента, которое по поручению заявителя по аккредитиву (покупателя, импортера) выдается в пользу бенефициара (продавца, экспортера).

По аккредитиву банк-эмитент обязуется произвести платеж или уполномочить исполняющий банк произвести платеж в пользу продавца (экспортера) при выполнении продавцом определенных условий, оговоренных в аккредитиве.

https://www.youtube.com/watch?v=gStJg2fxN5A

Среди основных условий аккредитива следует назвать:

- Четкое указание наименования товара, его количество (объем), а также стоимость товара;

- Представление коммерческих документов (например, отгрузочные документы, сертификат качества, страховой полис и т.п.), свидетельствующих о транспортировке товара импортеру;

- Соблюдение указанного срока отгрузки товара;

- Соблюдение условий транспортировки товара (разрешение/запрет частичной отгрузки или перегрузки товара).

Если по той или иной причине поставка товара не будет осуществлена, продавец (экспортер) не сможет выполнить условия аккредитива. В этом случае банк-эмитент, а следовательно и покупатель (импортер) будет освобождены от обязательства произвести платеж по данному аккредитиву.

Разновидности аккредитивов

Отзывные – безотзывные:

- Отзывным является аккредитив, который может быть изменен или аннулирован (отозван) банком-эмитентом баз согласия бенефициара. Работа по такому аккредитиву представляется рискованной для продавца, поэтому отзывной аккредитив в практике не встречается.

- Безотзывным является аккредитив, который не может быть изменен или аннулирован (отозван) без согласия бенефициара. Таким образом, безотзывный аккредитив есть твердое обязательство банка — эмитента осуществить платеж по аккредитиву при выполнении бенефициаром условий аккредитива.

Подтвержденный – неподтвержденный:

- Подтвержденный аккредитив требует подтверждения аккредитива подтверждающим банком (см. Определение подтверждающего банка).

- Неподтвержденный аккредитив не имеет такого требования. В подтверждении аккредитива заинтересован бенефициар.

До выставления аккредитива покупатель и продавец должны согласовать приемлемый для обеих сторон банк-эмитент или подтверждающий банк.

Покрытый (депонированный) – непокрытый (гарантированный):

- При открытии аккредитива со счета заявителя по аккредитиву списывается сумма аккредитива и перечисляется на счет покрытия в банке-эмитенте. Открытие аккредитивов данного типа не требует одобрения кредитного комитета банка-эмитента.

- В случае непокрытого аккредитива сумма покрытия с заявителя по аккредитиву не списывается, а аккредитив открывается в счет лимита, установленного на импортера, при этом решение принимается кредитным комитентом банка-эмитента.

Некоторые детали в работе по аккредитиву

Аккредитив — это документ банка, а не импортера. Аккредитив признается в мире документом, отдельным от контракта и юридически не связанным с ним. Однако банк-эмитент открывает (выставляет) аккредитив на основании заявления импортера.

А заявление, естественно, составляется на основе контракта, заключенного между импортером и экспортером. В связи с этим советуем клиентам при заключении контракта оговорить с продавцом детали аккредитива. Некоторые наши клиенты оговаривают в приложении к контракту проект заявление импортера на открытие аккредитива.

Это позволяет избежать недоразумения между партнерами (когда выставленный аккредитив противоречит условиям контракта).

Операции с аккредитивами требуют исключительно точного языка формулировок и недвусмысленных терминов. Поэтому условия, оговариваемые в аккредитиве, должны быть сформулированы предельно ясно и четко. Покупатель и продавец должны иметь одинаковое понимание формулировок и терминов аккредитива.

Набор условий, оговариваемых в аккредитиве, весьма стандартный. Однако, если у покупателя есть особые сомнения по поводу добросовестности продавца, либо продавец не может выполнить какие-либо условия аккредитива, то в аккредитив могут быть введены дополнительные условия, либо изменения (если аккредитив уже выпущен).

В процессе работы с аккредитивом банк имеет дело не с товаром как таковым, а с документами, связанными с товаром и его транспортировкой. Именно поэтому аккредитив называется документарным.

https://www.youtube.com/watch?v=t90LpDJLBcc

Задать вопрос

Видео:Что такое инкассо?Скачать

Что представляет собой безотзывный покрытый аккредитив?

Аккредитив – считающийся в значительной степени надёжным метод, который предназначен для того, чтобы продавец услуги или товара и покупатель имели возможность рассчитаться. У метода есть несколько видов. В данной статье разберём безотзывный покрытый аккредитив – его суть и особенности.

Что это такое?

Безотзывный аккредитив – аккредитив, который нельзя отменить, если на это не согласен пойти тот, кто его получает.

Рассматривая те ситуации, в которых партнёрами становятся физлица, компании либо физические лица с юрлицами, невольно задаёшься вопросом: как свести к минимум риски потери денег при сделке? Каждый стремится к максимальной безопасности финансовой операции.

Желание застраховаться от мошеннических манипуляций естественно, особенно если речь идёт о немалых деньгах. И это справедливо как для отдельно взятого гражданина, так и для компании.

В таких случаях рассматриваемое в данной статье явление – оптимальное решение. Безотзывный аккредитив (далее – БА) отличается комфортностью и безопасностью расчётов.

Невысокая популярность этого вида сделки можно объяснить банальной неосведомлённостью участников о наличии такого решения. Те же, кто знает о БА, зачастую не имеет сведений о достоинствах и недостатках метода.

Это становится причиной сомнений, когда подходит момент принятия решения по сделке.

Выражаясь более понятным языком, БА – такая форма расчёта, которая подразумевает взаимодействие покупателя, продавца и третьей стороны. Третьим участником выступает организация, являющаяся гарантом честной сделки. Это и есть главный плюс: участники защищены от нечестных действий.

Типы безотзывного аккредитива

Наиболее часто применяемые формы расчёта в нашей стране (России) – безотзывные. Основное их достоинство – невозможность изменить или отменить операцию без согласия стороны-получателя денег.

Организация, которая открыла аккредитив, обязана провести денежную операцию для поставщика в течение конкретного, отведённого для этого, времени. Временной промежуток отражается в соглашении.

Какие есть типы безотзывного аккредитива:

- тот, что подтверждён;

- не подтверждённый.

Подтверждённый

При подтверждённом БА наблюдается повышение уровня безопасности операции. Это происходит, потому что ответственность лежит не только на кредитном учреждении, но и на банке, подтвердившем платёж. Иначе говоря, банк обязуется оплатить документацию и соглашение, если возникнет ситуация, когда вторая кредитная организация откажет в осуществлении операции.

Неподтверждённый

В этом случае вся ответственность – на эмитенте. Банк играет лишь роль посредника.

Нюансы расчёта

Кредитная организация, извещающая об исполнении операции, не имеет возможности подтвердить расчётную форму одного из участников соглашения. Если подтверждение отсутствует изначально в содержании сделки, его можно внести – как и остальные аккредитивные дополнения.

Лучшее решение при таких обстоятельствах – реализующая сторона должна удостовериться в подтверждении. Предположим, необходим документ, в котором со стороны кредитного учреждения есть объявление о добавлении подтверждения к соглашению и о том, что эта организация берёт на себя расходы по оплате, которая утверждена в договоре.

Однако решение принять аккредитив в такой ситуации со стороны продавца – риск. И это требует наличия дополнительной документации:

- сертификат осмотра;

- свидетельство о получении товара, подписанное представителем покупающей стороны;

- экспедиторский сертификат, подтверждающий тот факт, что товар получен.

Процесс расчёта

Теперь на примере разберём, как происходит осуществление работы безотзывной расчётной формы в реальности. Допустим, нужно закупить оборудование, которое продаётся только на западе. С компанией, которая поставляет услугу, подписан договор.

https://www.youtube.com/watch?v=B0wp3bLS3n4

Дальнейший алгоритм шагов:

- Нужно написать заявление для открытия аккредитивов от приобретателя товара к учреждению-эмитенту. Обращение следует направить организации, которая оповещает о завершении операции.

- Деньги перечисляются на счёт стороны-получателя, это отражается в договоре. Когда аккредитив подтвердили, сторона-продавец может изъявить желание получения гарантий от представителя третьей организации и перевести денежные средства именно ей. Причём данное учреждение обязано дать гарантии по платежу поставщику товара.

- Направляется извещение об открытии аккредитива. Происходит поставка товара.

- Продавец отправляет документы финансовой организации. Потом документы переводятся в организацию-эмитент. Затем реализуют перевод на покупательский счёт.

- Последний шаг – дебетование счёта покупателя. Эмитент переводит деньги в банк-исполнитель. Продающая сторона получает денежные средства.

Плюсы и минусы

Самое главное достоинство покрытого безотзывного аккредитива – полноценная гарантия того, что все услуги, товар, поставляемые продавцом, будут оплачены лишь тогда, когда реализуются все пункты соглашения. Однако есть ещё плюсы:

- банковская организация-эмитент даёт гарантию осуществления платежа;

- существенное снижение рисков получить отказ от платежа.

Основной же недостаток – отмена или внесение изменений по аккредитиву возможны только при наличии согласия всех участников. Потому так важно своевременно и внимательно прописать все пункты соглашения.

Судебное решение дела

Описанная форма расчётов нередко приводит к возникновению конфликтных ситуаций. Причём даже при оформлении договора – уже тогда может возникнуть непонимание друг друга.

Самый часто встречающийся вопрос – ответственность. Ответственность перед покупателем за невозвращение денег банком-эмитентом. При таких обстоятельствах платёж должен быть реализован кредитным учреждением. А вот перед ним ответственность несёт банк-исполнитель.

Заключение

Чтобы избежать конфликтных ситуаций и недопонимания между участниками договора, нужно тщательно организовывать обсуждение пунктов соглашения. Соблюдение всех договорённостей исключит проблемы в процессе реализации сделки.

🎬 Видео

АККРЕДИТИВ И ЕГО ПРИМЕНЕНИЕ В МЕЖДУНАРОДНЫХ РАСЧЕТАХСкачать

8.6. Расчеты чеками. Расчеты аккредитивамиСкачать

Безотзывный аккредитив при продаже квартирыСкачать

8.5. Расчеты платежными поручениями и по инкассоСкачать

ООО "Бизнес-Актив": Аккредитив для импортера (Letter of credit).Скачать

Аккредитивы, особенности и условияСкачать

Аккредитив. Международные расчеты с поставщиком. Как минимизировать риски неплатежа?Скачать

Аккредитив | Безопасная сделкаСкачать

Что такое Аккредитив в Сделках с НедвижимостьюСкачать

ЧТО ТАКОЕ АККРЕДИТИВ В СДЕЛКАХ С НЕДВИЖИМОСТЬЮСкачать

Аккредитив при покупке недвижимостиСкачать

Плюсы и минусы аккредитива Сбербанка #недвижимость #сбербанк #аккредитив #безопасные расчетыСкачать

💸 Аккредитив или Сервис безопасных расчетов (СБР)? Что выбрать для сделки по купле-продажи?Скачать

Аккредитив: как продать и купить квартиру безопасно. Передача денег, Недвижимость Безопасные расчетыСкачать

Программа «Бизнес-глоссарий». АккредитивСкачать