- Дополнительная таможенная проверка по стоимости товаров: сроки и порядок ответа в таможню

- Сроки ответа при проверке таможенной стоимости

- Порядок ответа на таможенную проверку

- Помощь при проверке таможенной стоимости

- Корректировка таможенной стоимости: что это, как избежать, обжалование

- Что такое таможенная стоимость

- Методы расчета ТС

- Какие категории товаров чаще других попадают под корректировку

- Как подтвердить таможенную стоимость

- Проверка таможенной стоимости

- Что делать, если ТС нужно подтвердить?

- До выпуска или после выпуска

- Обжалование решения

- Возврат КТС

- Помощь СБ Карго

- Вопрос №32. Порядок проведения дополнительной проверки

- Дополнительная проверка

- Изменения с 2020 года по итогам дополнительной проверки

- Возражение

- Порядок передачи

- Вопрос №34. Сроки проведения дополнительной проверки

- Порядок проведения таможенной проверки

- Дополнительная таможенная проверка

- Срок таможенной проверки

- Обжалование результата таможенной проверки

- Помощь адвоката в процедуре таможенной проверки

- Отзыв о работе нашего адвоката по таможенному кодексу

- Таможенная стоимость

- 1. По цене сделки

- 2. По цене сделки с идентичными товарами

- 3. По цене сделки с однородными товарами

- 4. Метод вычитания

- 5. Метод сложения

- 6. Резервный метод

- Дополнительная проверка таможенной стоимости товаров

- Корректировка таможенной стоимости

- 🎥 Видео

Видео:Таможенная стоимость. Часть 1Скачать

Дополнительная таможенная проверка по стоимости товаров: сроки и порядок ответа в таможню

Импортеры часто задают вопросы юристам нашей компании о порядке и сроках ответа на запрос таможенного органа при дополнительной проверке таможенной стоимости.

На сайте есть рекомендации наших юристов как ответить на запрос таможни о предоставлении дополнительных документов и сведений.

Разберемся сейчас со сроками и порядком направления ответа по проверке таможенной стоимости.

Сроки ответа при проверке таможенной стоимости

- Какой день срока считается последним для отправки ответа на запрос таможни?

Начнем с того, что крайний срок окончания дополнительной проверки таможенной стоимости ограничен 60 (шестьюдесятью) календарными днями с даты регистрации ДТ (ст. 325 ТК ЕАЭС).

Предельный же срок принятия решения по дополнительной проверке таможенной стоимости – 30 календарных дней с даты их предоставления в таможню.

То есть, не позднее данного срока проверка таможенной стоимости должна быть уже окончена и таможней уже должно быть принято решение по стоимости.

Декларант в свою очередь обязан предоставить запрошенные документы и сведения в срок, установленный таможенным органом в своем запросе.

Декларант может представить их раньше указанной таможней даты, а таможня обязана в таком случае принять документы к рассмотрению. Последним же днем предоставления документов считается последний день установленного в запросе таможне срока.

Пример исчисления срока ответа по проверке таможенной стоимости:

Так, например, если в запросе таможне указано, что документы должны быть представлены в таможенный орган «в срок до 31 декабря» означает, что документы должны поступить в таможенный орган не позднее 31 декабря. То есть, ответ декларанта должен быть зарегистрирован таможней не позднее 31 декабря.

Судебная практика в своем большинстве поддерживает позицию таможни: декларант должен обеспечить поступление в таможенный орган запрошенных документов и сведений до истечения срока. Однако, есть одно особое обстоятельство, о нем ниже. Также рекомендуем ознакомиться с этапами проведения проверки таможенной стоимости товара.

Порядок ответа на таможенную проверку

- Обязательно ли отправить ответ на запрос таможни почтой России?

Ответ может быть представлен непосредственно в таможенный орган (нарочным), направлены почтой России либо же курьерской службой.

Важно убедиться в том, что документы были получены и зарегистрированы таможней в установленный срок.

В связи с чем нелишне контролировать доставку документов и получить подтверждение доставки ответа в таможню в указанный срок.

- Можно ли отправить ответ на запрос таможни по электронной почте?

Направление запрошенных таможней документов и сведений посредством отправки сканкопий по электронной почте таможенного органа на данный момент является ненадлежащим исполнением.

- Какой срок отправки ответа в таможню почтой РФ?

Разберем ситуацию: таможенный орган установил срок предоставления ответа на запрос «до 31 декабря». Как было описано выше, данная формулировка означает, что документы должны быть получены и зарегистрированы таможней не позднее 31 декабря.

Однако, декларант 31 декабря успевает только направить документы почтой РФ и получить почтовый кассовый чек и почтовый идентификатор, подтверждающий факт отправки ответа в эту дату.

Тем не менее, у декларанта есть возможность подтвердить добросовестность в исполнении своих обязательство по предоставлению документов.

В таком случае, в соответствии с Приказом ФТС России No1761 от 17.09.2013 ему необходимо направить авторизированное сообщение в таможенный орган по системе электронного документообмена (ЭД-2) с сопроводительным письмом, перечнем приложенных документов и ссылкой на номер почтового идентификатора, в соответствии с которым документы были направлены почтой РФ.

https://www.youtube.com/watch?v=pkSssMp9ZiA

При выполнении данного условия обязательства декларанта по предоставлению документов в установленный срок считаются исполненными.

- Что делать, если почта не доставила ответ на запрос таможенного органа в установленный срок?

В случае если после отправки документов почтой есть понимание, что письмо не успеет поступить в таможенный орган в установленный срок, необходимо воспользоваться возможностью надлежащего уведомления таможни об отправке документов посредством системы электронного документообмена (ЭД-2), о которой мы упоминали выше.

Если такой возможности нет, или же срок предоставления документов уже пропущен и таможенным органом вынесено решение о внесении изменений в ДТ (то есть, таможенная стоимость скорректирована по результатам проверки таможенной стоимости), то необходимо вновь инициировать процедуру подтверждения таможенной стоимости.

В противном случае вероятность отказа при обжаловании корректировки таможенной стоимости крайне высока.

Помощь при проверке таможенной стоимости

В рамках услуги по сопровождению проверки по таможенной стоимости юристы нашей компании предлагают помощь на всех этапах:

- подготовке мотивированного ответа на запрос таможни;

- обосновании отсутствия или невозможности предоставления запрашиваемых таможней документов;

- аргументации расхождения между заявленной стоимостью товара и сведениями таможни;

- подтверждению таможенной стоимости при ведомственном обжаловании отказа в принятии таможенной стоимости;

- оспариванию отказа таможни в принятии заявленной декларантом стоимости в суде

Наши юристы готовы помочь доказать таможенную стоимость, обжаловать корректировку и вернуть таможенные платежи.

По всем вопросам проведения таможенной проверки по стоимости товара можно получить бесплатную предварительную консультацию.

Видео:Как правильно ответить на дополнительную проверку по таможенной стоимости в 2021 годуСкачать

Корректировка таможенной стоимости: что это, как избежать, обжалование

Скорость таможенного оформления и даже возможность перемещения груза через границу РФ определяется полнотой пакета документации и правильностью расчетов, касающихся таможенной стоимости. Таможенная служба весьма строго проверяет достоверность таможенной стоимости, поскольку от этого зависит размер таможенных платежей.

Таможенную стоимость рассчитывает декларант, но это не лишает инспектора права сделать корректировку. По сути, корректировка таможенной стоимости нацелена на сбор дополнительных таможенных платежей. Существует мнение, что решение о КТС принимается не только в связи с нарушениями, но и в связи с тем, что российский бюджет не дополучает финансовые средства.

От корректировки таможенной стоимости не застрахован никто. А для декларанта она означает вероятность существенной задержки таможенного оформления и непредвиденные расходы.

Что такое таможенная стоимость

Таможенная стоимость не равна стоимости товара и включает дополнительные расходы:

- затраты на оформление разрешительной документации

- затраты на производство, продажу, рекламу;

- стоимость доставки до границы с РФ;

- затраты по сделке продавца и покупателя;

- доходы покупателя от перепродажи.

Каждый пункт должен быть подтвержден документально.

Методы расчета ТС

Существует 6 методов определения таможенной стоимости к ввозимым товарам, применяемых в их последовательности, кроме 4 и 5 метода:

Метод сделки по цене с ввозимыми товарами (предусматривает, что ТС равна фактурной стоимости. В зависимости от условий поставки к фактурной стоимости для целей расчёта ТС либо прибавляют транспортные и прочие расходы либо вычитают из фактурной стоимости).

Метод сделки по цене с идентичными товарами.

Метод сделки по цене с однородными товарами.

Метод вычитания (из стоимости товаров на вн. рынке вычитают расходы внутри страны, суммы таможенных платежей и прочие расходы внутри ЕАЭС).

Метод сложения (рассчитывается путем калькуляции расходов на изготовление и доставку товаров до границы ЕАЭС из страны вывоза – практически метод очень редко применяется.

Резервный метод. Позволяет сочетать «гибко» предыдущие методы.

Метод определения ТС для вывозимых товаров определяется на уровне РФ соответствующим Постановлением Правительства РФ – от 16 декабря 2019 г. N 1694.

Представители таможенной службы располагают статистическими данными о стоимости того или иного товара по странам и регионам. В их распоряжении находятся ценовые каталоги, документы по ранее заключенным сделкам, биржевые котировки и индексы. Эти данные накапливаются по каждому коду ТН ВЭД. Необходимость корректировки таможенной стоимости возникает, когда:

Стоимость импортного товара ниже уровня риска.

Стоимость товаров не вписывается в диапазон статистических данных по конкретному коду ТН ВЭД.

В расчет не включены брокерские, экспедиторские и другие услуги.

Товар стоит меньше, чем отдельные его компоненты.

Не обоснован выбор метода расчета таможенной стоимости.

Информация в декларации не соответствует фактическим данным.

Имеются другие обстоятельства, позволяющие усомниться в достоверности таможенной стоимости.

Профили рисков выпускает ФТС. В этих документах указаны факторы риска, например: статистическая стоимость за кг, страна происхождения и отправления товара и другое. Если, к примеру, стоимость товара за кг оказалась ниже статистической, то риск срабатывает автоматически, и таможня должна запросить у декларанта дополнительные документы для подтверждения таможенной стоимости

https://www.youtube.com/watch?v=jqr9UjRJVZk

Бывают ситуации, когда в договоре прописывают заниженную стоимость, чтобы сэкономить на таможенных платежах. Но бывают и случаи, что корректировка таможенной стоимости неправомерна.

Например, импортер указывает действительную таможенную стоимость: ему просто удалось договориться с поставщиком о более низкой цене, или поставщик предоставил скидку.

Тогда нужно будет подтвердить таможенную стоимость документально.

В целом корректировка таможенной стоимости обеспечивает условия честной конкуренции, ведь если таможенная стоимость занижается, уплачивается меньшая сумма таможенных платежей и тем самым обеспечивается конкурентное преимущество.

В принципе, всегда нужно быть готовым к корректировке, потому что ТС оценивается по методу сравнения цен.

Какие категории товаров чаще других попадают под корректировку

Потенциально подлежит корректировке таможенной стоимости большая часть товарной номенклатуры. Наиболее часто под КТС попадают:

- электроника;

- технологическое оборудование;

- транспортные средства;

- корма для животных;

- товары народного потребления;

- орехи и сухофрукты;

- мясо крупного рогатого скота;

- живые цветы.

В целом, это те товары, которые относятся к одному коду ТН ВЭД, но имеют различные качественные характеристики и функции.

Вероятность корректировки можно прогнозировать, ведь в свободном доступе есть источники, в которых указана среднестатистическая стоимость тех или иных импортных товаров.

Как подтвердить таможенную стоимость

Главный совет декларанту – подготовка как можно более полного пакета документов, особенно если это первая партия товара. Желательно всегда иметь «под рукой» документы, которые позволят доказать таможенную стоимость. Если их не окажется, а таможня запросит доказательства, можно не успеть оформить все бумаги, потому что срок на это дается ограниченный.

В роли доказательства могут выступать:

- коммерческие предложения;

- договоры между поставщиком и покупателем;

- инвойс;

- прайс-листы;

- экспортная декларация;

- цены на сайте производителя, в маркетплейсе и других открытых источниках;

- стоимость на внутреннем рынке той страны, откуда товар импортируется.

Используя в качестве доказательства экспортную декларацию, важно убедиться, что она действительная. Предоставлением липовой декларации грешат китайские поставщики, чтобы вернуть больший НДС.

Последующие партии товара растаможить проще. Гораздо легче будет доказать таможенную стоимость. Однако риск корректировки сохраняется.

Проверка таможенной стоимости

В ходе проверки ТС таможенная служба определяет:

- соответствие метода определения ТС условиям договора ВЭД;

- наличие документального подтверждения ТС и ее составляющих.

В результате заявленная ТС принимается или не принимается. В последнем случае запрашиваются дополнительные документы. Если документы не предоставляются или их недостаточно для доказательства, ТС корректируется.

Что делать, если ТС нужно подтвердить?

Возможно два варианта развития событий:

Предоставить документы, подтверждающие таможенную стоимость, и ждать, что решит таможня.

Внести достаточное обеспечение (за счет средств клиента или таможенного представителя) и условно выпустить груз.

И у того и другого варианта есть свои недостатки. В первом случае нужно уложиться в отведенные сроки. Решение по корректировке таможенной стоимости принимается в течение 10 дней. И, согласно практике, вероятность того, что товар будет выпущен по той стоимости, что заявлена в декларации, очень мала.

В другом случае, шансы повышаются, но обеспечение чаще всего вносится из расчета максимальной стоимости аналогичных товаров. На предоставление запрашиваемых документов дается уже 60 дней, но если документы не будут предоставлены или не удастся доказать заявленную ТС, то обеспечительный платеж списывается.

До выпуска или после выпуска

Инициатором внесения изменений может выступить как таможенный орган, так и сам декларант. Решением Коллегии ЕЭК №289 от 10 декабря 2013 г. и ст.112 ТК ЕАЭС установлены правила и сроки внесения изменений о ТС.

https://www.youtube.com/watch?v=jqr9UjRJVZku0026t=256s

Один из случаев корректировки таможенной стоимости – до выпуска товаров. Возможность подать обращение у декларанта сохраняется до тех пор, пока таможня не назначила даты досмотра, экспертизы и не запросила дополнительную документацию. После обращения декларанта оформляется разрешение на внесение изменений.

Если о корректировке заявляет таможенная служба, то декларант получит под роспись или по электронной почте соответствующее требование.

В нем будет указан перечень документов, которые он дополнительно должен предоставить, письменное описание причины, из-за которой возникла необходимость корректировки, и способы исправления недостатков. Сроки ограничены.

Если требования таможни не будут удовлетворены в указанный период времени, то груз не выпускается с таможни, а помещается на СВХ. Если документы будут заполнены неправильно, то таможня отказывает в регистрации изменений.

После выпуска товаров у таможенников остается право на проведение корректировки в течение 3 лет или даже 5 лет в отдельных случаях. Порядок такой:

Проводится камеральная проверка, после которой оформляется акт. Таможенная стоимость, которая была указана в декларации, признается недействительной, а на самом документе проставляют отметку о необходимости применения корректировки.

Выносится решение о КТС, в котором указываются сроки урегулирования проблемы (обычно 10 рабочих дней).

Декларант может согласиться или не согласиться с решением о КТС. Если он не соглашается, то должен указать почему. Тогда таможенный орган рассчитывает таможенную стоимость и предлагает внести сумму в добровольном порядке.

Декларант также сохраняет за собой право изменения данных о ТС. Чтобы инициировать внесение изменений, он должен составить в произвольной форме обращение, указать, почему вносятся изменения и документально их подтвердить. Разрешение или мотивированный отказ оформляются в 30-дневный срок.

Если в связи с КТС возникла переплата по таможенным платежам, таможня должна об этом предупредить.

Обжалование решения

Если корректировка таможенной стоимости была проведена, решение можно обжаловать в досудебном порядке, оспорив его в вышестоящем органе, и через суд.

Причем неимущественное требование о признании решения таможни незаконным можно заявить в суде в течение трех месяцев, а имущественное требование, в том случае если таможня отказалась вернуть переплату в связи с КТС, – в течение 3 лет. Взыскать разницу декларант может даже тогда, когда уплатил большую сумму в добровольном порядке.

Сроки возврата излишне уплаченных средств могут затянуться и составляют от 3 до 6 месяцев. Если же решение уже вступило в силу, то деньги вернут максимум в течение 2 месяцев.

Случаи отмены корректировки случаются часто, но для защиты своих интересов лучше подобрать квалифицированного таможенного юриста.

Возврат КТС

Возврат КТС возможен в трех случаях:

- уплачена лишняя сумма таможенных платежей – возникает, если при КТС импортер внес необходимую сумму, но обжаловал решение в суде и выиграл дело;

- нужно возвратить денежный залог, внесенный в качестве обеспечения таможенных платежей при условном выпуске – необходимость в этом возникает, если после проверки документов принимается заявленная первоначально таможенная стоимость;

- необходимо вернуть авансовый платеж – если он превысил сумму, которую нужно было уплатить.

В каждой из этих ситуаций следует предоставить пакет документов и заявление. Перечень документов и содержание заявления для каждого случая будут отличаться.

Помощь СБ Карго

Наши таможенные представители могут помочь при корректировке таможенной стоимости.

Если вы попали в такую ситуацию, мы окажем юридическую помощь, скажем, какие документы нужно подготовить, чтобы обжаловать решение и взыскать разницу, поможем с оформлением.

Часто вопрос можно урегулировать в досудебном порядке. Звоните нам или пишите на электронную почту. Контактные данные указаны на сайте.

Видео:Дополнительная проверка таможенной стоимости товаров.Скачать

Вопрос №32. Порядок проведения дополнительной проверки

ФНС России выпустила два письма, разъясняющие нововведения в НК РФ. Документы касаются дополнения к акту налоговой проверки, которое будет оформляться по итогам проведения мероприятий дополнительного контроля (письма ФНС России от 19 октября 2020 г. № ЕД-4-2/ и от 7 ноября 2020 г. № ЕД-4-15/).

Для начала предлагаю разобраться с самим определением того, что же такое дополнительные мероприятия налогового контроля.

Проводятся они на основании решения руководителя налогового органа или его заместителя при необходимости получения дополнительных доказательств при проведении проверки. Срок таких ревизий не может превышать одного месяца.

В рамках таких проверок инспекторами могут осуществляться проведение экспертизы, допрос свидетелей, а также истребование документов (п. 6 ст. 101 НК РФ).

Дополнительная проверка

Как указывается в письме ФНС от 19 октября 2020 года № ЕД-4-2/, дополнительные мероприятия могут проводиться только после завершения основного этапа ревизии, а именно окончания налоговой проверки, составления и вручения соответствующего акта, рассмотрения материалов налоговой проверки руководителем инспекции или его заместителем.

https://www.youtube.com/watch?v=hs1s8b7ns7s

Если после осуществления всех указанных выше процедур контролеры придут к выводу, что собранных доказательств для подтверждения факта нарушений или их отсутствия недостаточно, они будут вправе провести дополнительные мероприятия контроля.

В соответствии с пунктом 6.1 статьи 101 НК РФ установлена специальная форма для оформления результатов таких проверочных мероприятий – дополнение к акту налоговой проверки. Напомню, ранее НК РФ не содержал каких-либо положений по оформлению результатов дополнительной проверки.

В Налоговом кодексе также не была указана обязанность ознакомить с такими документами налогоплательщика. Однако на практике ревизоры выдавали компаниям бумаги, контролеры буквально не могли этого не делать, поскольку отсутствие документов могло привести к отмене решения инспекторов.

Изменения с 2020 года по итогам дополнительной проверки

С начала сентября 2020 года процедура оформления результатов дополнительной проверки была изменена на основании новой редакции ст. 101 НК РФ за счет утверждения ФЗ № 302 от 3 августа текущего года.

Согласно данной корректировке к акту о результатах необходимо формировать как отдельный документ дополнение, которое ранее не использовалось.

Какие изменения произошли в законодательстве?

В этот документ должны быть внесены такие сведения:

- начало и окончание проведения дополнительных мероприятий налогового контроля;

- данные по каждому виду проведенных мероприятий в подробном изложении;

- пояснение по методу получения и каких именно дополнительных доказательств относительно правонарушения налогоплательщика или опровержение их наличия;

- выводы проверяющих и предложения относительно применения ответственности или устранения правонарушений.

Данное дополнение, так же как и основной представляется налогоплательщику к изучению в течение 5 рабочих дней с момента его формирования.

Важно: при этом налогоплательщик вправе предоставить возражения в течение 15 рабочих дней с момента получения документа.

Как и по каким правилам проводится оплата штрафа в налоговую вы можете узнать в статье по ссылке.

Возражение

С 2020 года налогоплательщик вправе возражать относительно результатов проверки в 10-дневный срок. Теперь протест высказать еще проще, так как ФНС обязана представлять бизнесмену свое решение и дополнение к нему.

Ранее таких обязанностей у органа не было, и налогоплательщик должен был возражать на основании копий документов и собственных домыслов.

Порядок передачи

Что же регламентировала в своих письмах Служба? В течение 15 дней со дня окончания дополнительных мероприятий контроля результаты ревизии оформляются в виде дополнения к акту налоговой проверки, в котором отражаются: начало и окончание дополнительных мероприятий, сведения о проведенных действиях со стороны ревизоров, описание полученных доказательств, а также выводы и предложения проверяющих по устранению нарушений.

Дополнение к акту проверки вместе с полученными в результате уточняющей проверки материалами в течение пяти дней должно быть вручено налогоплательщику под подпись, а при невозможности вручения – должно быть направлено по почте заказным письмом.

Обратите внимание

Дополнительные мероприятия контроля могут быть направлены только на сбор новых доказательств, касающихся выявленных в ходе налоговой ревизии правонарушений, или уточнения самих доказательств, но не на поиск новых правонарушений.

В течение 15 дней с того момента, как организация получит дополнения к акту, она вправе представить письменные возражения по нему (п. 6.2. ст. 101 НК РФ). Обязанность по составлению дополнения к акту налоговой проверки действует при вынесении решений по результатам налоговых ревизий, завершенных после 3 сентября 2018 года (п. 1 письма ФНС № ЕД-4-2/).

Официальный бланк формы такого документа на данный момент не утвержден, однако письмом ФНС от 7 ноября 2020 года № ЕД-4-15/ утверждена рекомендованная форма дополнения к акту налоговой проверки (форма по КНД 1165215) (приложение № 3), которая может уже использоваться контролерами.

Вопрос №34. Сроки проведения дополнительной проверки

Проведению дополнительной проверки посвящена ст. 69 Таможенного кодекса Таможенного союза. До принятия решения по результатам дополнительной проверки решения в отношении таможенной стоимости товаров контроль таможенной стоимости считается незавершенным. Согласно п.

2 указанной статьи если дополнительная проверка не может быть завершена в сроки, установленные для выпуска товаров, то выпуск осуществляется при условии обеспечения уплаты таможенных пошлин, налогов. Решение о проведении дополнительной проверки принимается таможенным органом. В соответствии с п.

12 Порядка контроля таможенной стоимости товаров, утвержденного Решением Комиссии Таможенного союза N 376 (далее — Порядок), срок проведения дополнительной проверки исчисляется со дня принятия решения о проведении дополнительной проверки до дня принятия решения в отношении заявленной таможенной стоимости товаров.

https://www.youtube.com/watch?v=EChEbWPCnEc

На основании п. 3 ст.

69 ТК ТС для проведения дополнительной проверки заявленных сведений о таможенной стоимости товаров таможенный орган вправе запросить у декларанта дополнительные документы и сведения и установить срок для их представления, который должен быть достаточен для этого, но не превышать срока, установленного ст. 170 ТК ТС для временного хранения товаров. В соответствии со ст. 170 ТК ТС срок временного хранения в общем случае составляет 2 месяца. Пунктом 14 Порядка также установлено, что в решении о проведении дополнительной проверки таможенным органом указывается разумный (достаточный) срок их представления, который не может превышать 60 (шестидесяти) календарных дней со дня регистрации декларации на товары. Декларант вправе представить дополнительные документы раньше срока, установленного для их представления таможенным органом.

При этом в соответствии с п.

19 Порядка не позднее чем через 30 (тридцать) календарных дней со дня, следующего за днем представления декларантом (таможенным представителем) дополнительно запрошенных документов, сведений и пояснений, должностным лицом принимается решение либо о принятии заявленной таможенной стоимости товаров, либо о корректировке заявленной таможенной стоимости товаров.

Вопрос №35. Документальное оформление решения о проведении дополнительной проверки должностным лицом таможенного органа.

Решение о проведении дополнительного контроля принимается начальником ОКТО или лицом, его замещающим. Порядок уведомления начальника ОТОиТК (таможенного поста) о проведении дополнительного контроля в отношении перемещаемых товаров и транспортных средств, устанавливается начальником таможни.

Видео:Контроль таможенной стоимостиСкачать

Порядок проведения таможенной проверки

С таможенными проверки часто сталкиваются предприниматели – участники внешнеэкономической деятельности. Проверка – один из видов таможенного контроля. Действия таможни не редко являются причиной задержек товарооборота, простоев и, как следствие – убытков.

ВНИМАНИЕ: наш адвокат по таможенным делам поможет Вам в процедуре проверки со стороны органов таможенного контроля: профессионально, на выгодных условиях и в срок. Звоните уже сегодня, чтобы начать действовать вовремя!

Порядок проведения проверки зависит от ее вида. Таможенным Кодексом предусмотрены виды проверок — камеральная, выездная.

Камеральная проверка проводится в месте нахождения таможни и состоит в проверке уполномоченными лицами таможни таможенных деклараций, транспортных накладных (перевозочных, товарных и т. д.

) накладных, иных предоставленных документов, свидетельствующих об оформлении акта хозяйственной жизни предпринимателей без уведомления проверяемого.

Выездная проверка может быть плановой и внеплановой, однако всегда проводится на основании предписания – акта о проведении проверки.

В ходе проверки к лицу применяются меры для осуществления таможенного контроля:

- Устный опрос

- Запрос, требование и получение документов

- Идентификация товаров

- Иные меры

При осуществлении данного вида таможенного контроля проверяемый не может вносить изменения в документы, оформленные для оформления факта хозяйственной жизни в сфере внешнеэкономической деятельности, иных документов. Кроме того, проведение проверки обязывает организацию предоставить беспрепятственный доступ сотрудникам таможни в здание, на объект. Применение специальных мер оформляется протоколами.

Дополнительная таможенная проверка

Таможенным кодексом ЕАЭС не предусмотрен такой вид проверки, как дополнительная. Существовавший ранее порядок дополнительной проверки таможенных цен был упразднен.

Однако по итогам камеральной проверки таможенным органом может быть вынесено решение о проведении проверки – выездной или камеральной. Для ее проведения запрашивается расширенный комплект документов, от внешнеэкономического договора до документов бухгалтерии о реализации товара на внутреннем рынке. Применяются дополнительные для обеспечения таможенного контроля.

Срок таможенной проверки

Плановые проверки по установленному графику проводятся не более 1 раза в год и только в отношении определенных субъектов предпринимательской деятельности, а не поголовно к каждому предпринимателю.

- Плановые выездные проверки экономических операторов проводятся таможенными органами 1 (один) раз в 3 (три) года.

- Внеплановые выездные таможенные проверки могут быть осуществлены по жалобе конкурента или гражданина, срок наступления таковой в большем виде зависит от случая обращения в таможенный орган с жалобой на определенное событие.

- Плановая выездная таможенная проверка может быть начата не ранее чем через 15 календарных дней со дня получения уведомления о проведении

Срок выездной проверки не может быть более 2 месяцев. Этот срок может быть продлен решением таможенного органа, но не более чем на 1 месяц.

Сроки задержания товаров при проведении таможенного контроля – 1 месяц. Однако скоропортящиеся товары и документы на них могут задерживаться на срок не более суток. При этом срок хранения товара исчисляется с момента задержания.

Обжалование результата таможенной проверки

Таможенная проверка заканчивается с оформлением акта, в которые оформляются решения таможенного органа:

- по вопросу корректировке таможенной стоимости ввозимого или вывозимого товара

- в части страны происхождения товаров

- по классификации товаров

- о необходимости внесения изменений в таможенную декларацию

- иные решения органов таможни

Все эти последствия значительно отягощают положение участника внешнеэкономической деятельности. В случае, если они вынесены незаконно, или таможенным органом не были учтены при вынесении решения какие-либо имеющие значение обстоятельства, акт таможенного органа подлежит обжалованию.

ПОЛЕЗНО: имейте ввиду, что часто оспаривание результатов таможенной проверки направлено на уменьшение административного штрафа, а не доказывания невиновности нарушителя, читайте об этом по ссылке, а также смотрите видео:

Как показывается практика, наибольшее число споров связано с необоснованным решение о КТС. Необходимо отметить, что таможенными органами была учтена практика оспаривания решений об изменении КТС, и введена процедура ведомственного контроля.

Оспаривание иных решений так же возможно:

Срок подачи жалобы – 3 месяца. По итогам жалобы таможенный орган выносит решение об отказе в ее удовлетворении или приостановлении соответствующих процедур.

Решение суда в порядке обжалования решения таможенного органа содержит указание об отмене такого решения и применении соответствующих последствий отмены.

Помощь адвоката в процедуре таможенной проверки

Помощь нашего таможенного адвоката при таможенной проверке может понадобиться как на этапе подготовки проверяемых документов к проверке, там и на этапе взаимодействия с таможенным органом при проведении различных процедур контроля.

Наш таможенный адвокат (таможенный юрист) поможет Вам, нужно только записаться на консультацию и совместно начать действовать на пути решения проблемы. Звоните прямо сейчас!

Отзыв о работе нашего адвоката по таможенному кодексу

© адвокат, управляющий партнер АБ «Кацайлиди и партнеры»

А.В. Кацайлиди

Отзыв по гражданским делам

Отзыв по банкротству физических лиц

Отзыв по сопровождению бизнеса

г. Екатеринбург, пер. Отдельный, 5

остановка транспорта Гагарина

Трамвай: А, 8, 13, 15, 23

Автобус: 61, 25, 18, 14, 15

Маршрутное такси: 70, 77, 04, 67

Видео:Определение таможенной стоимости. Первый методСкачать

Таможенная стоимость

Елена Литвинова, руководитель таможенного отдела OnlogSystem

Таможенная стоимость или ТС ― одна из основных характеристик импортируемого/экспортируемого товара. Она является:

- суммой затрат на производство товара и доставку товара до границы ЕАЭС;

- базой для расчета таможенных платежей: ввозных/вывозных и иных видов пошлин, НДС, акцизов, сборов;

- основанием для применения нетарифных и иных мер регулирования внешнеэкономической деятельности;

- источником для сбора таможенной и внешнеторговой статистики.

ТС рассчитывается декларантом (грузовладельцем) или действующим по его поручению лицензированным агентом ВЭД, которым может быть:

- таможенный представитель (брокер);

- уполномоченный экономический оператор.

Как рассчитывается таможенная стоимость: 6 методов определения таможенной стоимости

Согласно 5 главам ТК ЕАЭС и ФЗ от 03 августа 2018 года №289-ФЗ при ввозе и Постановлению Правительства РФ №1877 от 27.12.2019 при вывозе, для определения таможенной стоимости как импортируемых, так и экспортируемых товаров определены 6 методов:

- по цене сделки;

- по цене сделки с идентичными товарами;

- по цене сделки с однородными товарами;

- метод вычитания;

- метод сложения;

- резервный метод.

Методы применяются последовательно, начиная с первого. Методы 2-6 используются только если ТС не может быть определена по предыдущему. Исключение: методы 4 и 5, которые могут применяться в любой последовательности, по усмотрению декларанта.

1. По цене сделки

Первый метод ― способ подтвердить цену сделки путем предоставления полного пакета документов, который включает в себя:

- копию внешнеторгового контракта;

- договор транспортно-экспедиторского обслуживания;

- инвойс;

- прайс-лист;

- банковские документы;

- товаросопроводительные документы.

Полный перечень документов утвержден п.8 Решения ЕАЭК №42 от 27 марта 2018 года (официально опубликовано на сайте ЕАЭС).

Расчет ТС по первому методу выполняется на основании суммы фактурной стоимости товаров, указанной в инвойсе, стоимости доставки грузов до границы ЕАЭС и попутных затрат.

https://www.youtube.com/watch?v=jpHyVR5qOJk

Условно расчет таможенной стоимости по первому методу можно представить в виде формулы:

Если расходы покупателя рассмотреть более детально, то:

2. По цене сделки с идентичными товарами

Согласно второму методу, таможенная стоимость ввозимых товаров рассчитывается на основании таможенной стоимости идентичных товаров*, ввезенных на таможенную территорию Союза или вывезенных за ее пределы в тот же период времени ― не более 90 дней.

*Идентичные товары ― одинаковые по своим физическим и/или химическим характеристикам, производителю, стране происхождения, качеству и репутации товары, ввезенные на территорию ЕАЭС.

У идентичных товаров допускаются расхождения во внешнем виде, не влияющие на стоимость (другой цвет корпуса или одной из деталей).

Оцениваемые товары, произведенные другим производителем той же страны, могут быть рассмотрены в качестве идентичных только в случае отсутствия подходящих товаров того же производителя.

Иные различия у идентичных товаров не допускаются.

Товары не считаются идентичными, если:

- произведены в разных странах;

- в их отношении проводились работы, вносящие изменение в их конструкцию/дизайн, были выполнены на территории ЕАЭС.

На практике применение второго метода происходит следующим образом:

- После проверки заявленных сведений, у таможенных органов возникают сомнения относительно их достоверности/достаточности;

- У декларанта запрашивается дополнительный пакет подтверждающих документов, назначается дополнительная проверка;

- Если по результатам дополнительной проверки принято решение о недостаточности сведений для подтверждения первого метода, таможенные органы подбирают подходящие источники ценовой информации. Если подходящих вариантов цен с идентичными товарами найдено два и более, то для определения ТС оцениваемых товаров применяется наиболее подходящая из них;

- Декларант или уполномоченное им лицо осуществляет расчет ТС на основании предоставленной таможенными органами информации с учетом поправок, учитывающих различия в коммерческом уровне продажи, способе транспортировки груза, количестве и/или весе товарной партии.

Условно расчет таможенной стоимости по цене сделки с идентичными товарами, в случае различия партий только по весу, можно представить в виде формулы:

Однако не всегда возможно найти товары, полностью идентичные ввозимым; в этом случае определение таможенной стоимости осуществляется по цене сделки с однородными товарами.

3. По цене сделки с однородными товарами

Метод по цене сделки с однородными товарами не отличается по процедуре применения от второго метода. Единственным отличием является то, что оцениваемыми являются однородные товары ― имеющие сходные характеристики, состоящие из схожих компонентов и произведенные из таких же материалов, что и ввозимые товары, что позволяет им:

- выполнять те же функции, что и ввозимые товары;

- быть коммерчески взаимозаменяемыми с ввозимыми товарами.

При определении однородности товаров, учитываются также качество, репутация и наличие товарного знака.

Причины неотнесения оцениваемых товаров к числу однородных такие же, как и во втором методе.

Условно расчет таможенной стоимости по третьему методу можно представить в виде формулы:

В случае невозможности использования ни одного из методов определения ТС по цене сделки, применяется метод вычитания или сложения.

4. Метод вычитания

По четвертому методу таможенная стоимость определяется путем вычисления разницы между ценой реализации товара на территории ЕАЭС и всеми затратами, понесенными участником ВЭД после фактического ввоза и подачи ДТ. В качестве уменьшаемого может быть использована конечная стоимость не только ввозимых (оцениваемых) товаров, но также идентичных или однородных товаров.

Условно расчет таможенной стоимости по четвертому методу можно представить в виде формулы:

На практике для расчета ТС четвертый метод используется крайне редко.

5. Метод сложения

Определение таможенной стоимости по пятому методу происходит путем сложения всех затрат, понесенных на производство, доставку продукции до границы ЕАЭС. Условно это можно представить в виде формулы:

Если все статьи расходов рассмотреть более детально, то:

На практике метод сложения, также как и метод вычитания, используется крайне редко, поскольку:

- большая часть участников ВЭД стараются заявить таможенную стоимость, рассчитанную по наименьшему методу (1-3);

- для расчета ТС по 5 методу необходима информация о расходах, понесенных производителем в процессе производства товаров, которые чаще всего являются конфиденциальными сведениями, в случае отказа производителя предоставлять закрытые данные, применение данного метода становится невозможным.

6. Резервный метод

Шестой (резервный) метод определения таможенной стоимости является полным отражением своего названия. Он применяется, когда расчет ТС методами 1 ― 5 невозможен, что, как правило, происходит при ввозе/вывозе товаров не по договору купли-продажи, а иным способом, например, при ввозе образцов или рекламных материалов на безвозмездной основе.

https://www.youtube.com/watch?v=jpHyVR5qOJku0026t=3140s

Расчет ТС по шестому методу выполняется путем использования процедуры вычислений одного из предшествующих методов (1-5) с учетом возможности применения ряда упрощений допускается отнесение к числу идентичных/однородных следующих товаров:

- при импорте: произведенных в стране, отличной от страны происхождения ввозимых товаров;

- при экспорте: ввезенных более 90 дней с момента вывоза оцениваемых товаров.

После определения методологии, т.е. выбора соответствующей формулы и принципа расчета ТС, к резервному методу применяется соответствующее обозначение, например, «метод 6 на основе метода 2» или «6 метод на базе 1».

Вне зависимости от метода определения таможенной стоимости товаров, размер ТС, получившийся в результате расчетов, округляется по математическим правилам с точностью до двух знаков после запятой и заявляется:

- в 45 графе декларации на товары (ДТ), где используется в качестве базы для расчета таможенных платежей;

- в декларации таможенной стоимости (ДТС).

При использовании первого метода, декларация таможенной стоимости оформляется по форме ДТС-1. При использовании 2-6 методов ― по форме ДТС-2.

Если в результате проверки ДТ и сопутствующего пакета документов у должностного лица таможенного органа возникают сомнения в достоверности заявленной таможенной стоимости, он вправе запросить недостающие документы и сведения.

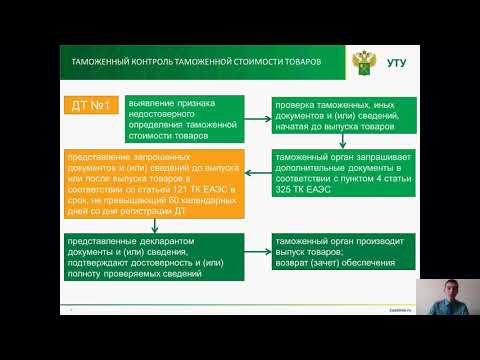

Дополнительная проверка таможенной стоимости товаров

Дополнительная проверка таможенной стоимости товаров ― запрос таможенными органами документов и сведений, которые позволят инспектору принять однозначное решение о товаре.

Дополнительная проверка таможенной стоимости может быть назначена, если:

- инспектором выявлены признаки недостоверного определения таможенной стоимости товаров, например, в части выбора метода определения;

- предоставленного пакета документов недостаточно для подтверждения заявленной таможенной стоимости.

В случае принятия решения о проведении дополнительной проверки таможенной стоимости, декларанту направляется мотивированный запрос о предоставлении дополнительных документов и сведений. Список документов и сведений, подтверждение или уточнение которых может запросить таможенный орган, установлен Решением ЕЭК №42 от 27 марта 2018 года.

Помимо перечня документов, которые необходимо допредоставить, таможенные органы в письме сообщают:

- аргументированное обоснование назначения дополнительной проверки с указанием конкретных доказательств того, что декларант умышленно/непреднамеренно заявил недостоверную таможенную стоимость ввозимых/вывозимых товаров;

- достаточный срок для предоставления запрошенных сведений, который, как правило, определяется индивидуально.

Срок проведения дополнительной проверки определяется индивидуально, путем сложения временных затрат на сбор, подготовку и подачу запрошенной информации, а также времени, необходимого таможенным органам для проверки предоставленных данных. В зависимости от того, когда был сделан запрос сведений (до или после выпуска), время на его выполнение составляет:

Если запрошенные документы и сведения декларант предоставить не может или не успевает, он должен подготовить мотивированное объяснение, в котором изложить причины возникновения сложившейся ситуации.

В случае, если по результатам дополнительной проверки декларанту не удалось доказать достоверность заявленных в ДТ сведений и/или их достаточность для принятия решения о товаре, таможенный орган вправе принять решение о

назначении корректировки таможенной стоимости товаров или КТС на основании той информации, которая ранее была предоставлена в его распоряжение.

Корректировка таможенной стоимости

Корректировка таможенной стоимости или КТС ― внесение изменений в декларацию на товары из-за того, что таможенная стоимость, заявленная в ДТ, ниже среднестатистической или при заполнении ДТ были допущены ошибки или неточности*. КТС производится путем заполнения дополнительной формы таможенной отчетности ― КДТ.

*Преднамеренное заявление недостоверной информации влечет за собой административную ответственность.

Для товаров, приобретаемых по договору купли-продажи, расчет ТС не по первому методу означает назначение КТС. Корректировка, как правило, производится в сторону увеличения из-за чего возникает расход, связанный с уплатой дополнительных таможенных платежей, рассчитанных по скорректированной стоимости.

https://www.youtube.com/watch?v=7crE_O12FG8

Наиболее частыми причинами назначения КТС являются:

- выявление факторов/сведений/материалов ранее неизвестных/неучтенных, которые оказывают весомое влияние на размер ТС;

- ошибки или неточности, допущенные при заполнении ДТ, вне зависимости от мотивированности (преднамеренно или случайно).

Как правило, корректируются графы 45 «Таможенная стоимость» и 47 «Исчисление платежей»).

О назначении КТС таможенные органы уведомляют декларанта письмом, которое содержит причину принятия такого решения, а также срок, в течение которого декларант обязан: внести необходимые изменения в ДТ и уплатить доначисленные таможенные платежи.

В случае если декларант не согласен с произведенной КТС, он вправе оспорить решение, принятое таможенным органом, в судебном порядке. Если суд примет решение в пользу декларанта, денежные средства, которые были излишне уплачены в результате исполнения обязательства по КТС, будут возвращены на его ЕЛС, как авансовые.

🎥 Видео

Актуальные вопросы определения и контроля таможенной стоимости. Ответы на вопросыСкачать

Таможенная стоимостьСкачать

Актуальные вопросы определения и контроля таможенной стоимости. Часть 1Скачать

Обеспечительные платежи, дополнительные проверки, возврат и доначисление таможенных платежейСкачать

Таможенная стоимость: определение и корректировкаСкачать

Как оспорить корректировку таможенной стоимости I Ведомственный контроль I Оспаривание в судеСкачать

Вебинар "Порядок проведения таможенной проверки и оформление ее результатов"Скачать

Классификация, происхождение, таможенная стоимость товаров, вопросы таможенного контроляСкачать

Таможенные платежи: примеры решения задачСкачать

Таможенная стоимость товаров понятия и определенияСкачать

Структура таможенной стоимости, метод определения и форма оформления ДТСкачать

Расчет таможенной стоимости на примере I Баркова НатальяСкачать

Видеоурок: Таможенная стоимость и ИНКОТЕРМССкачать

Видео вебинара "Контроль таможенной стоимости"Скачать

Определение таможенной стоимости метод второйСкачать